BTC/HKD-3.54%

BTC/HKD-3.54% ETH/HKD-4.17%

ETH/HKD-4.17% LTC/HKD-2.37%

LTC/HKD-2.37% ADA/HKD-5.7%

ADA/HKD-5.7% SOL/HKD-8.83%

SOL/HKD-8.83% XRP/HKD-5.79%

XRP/HKD-5.79%原文標題:《AC推出新產品StableCredit》

早在8月,AC就提出了StableCredit的概念,我在文章?YFI的星辰大海?中有過簡單介紹,本次AC發文,說明醞釀4個多月的想法要正式實施了。

簡單說StableCredit是一個基于抵押型穩定幣設計的存借貸與AMM綜合運用協議,思路借鑒了?ARCx,抵押萬物發債。

舉個例子說明:

用戶將價值100萬的房子抵押給YFI,YFI給用戶100萬的穩定幣貸款額度。這個穩定幣貸款額度可以用來借出其他資產,比如一輛汽車。與此同時,協議會根據房子的投放收益來給用戶分潤。當房子價值上漲時,用戶手里的借貸額度還可以向上浮動。

這個模式跟?Uniswap+Maker?很類似。用當下的場景做類比的話,就是用戶將ETH存進Uniswap做市,賺收益的同時,Uniswap還會給你一筆錢讓你花。這是不是很爽?

下文將對AC的文章做進一步解讀:

數據:DEX與CEX現貨交易量比率首次超過20%:5月22日消息,據The Block數據,DEX 與 CEX 現貨交易量比率——跟蹤去中心化交易所相對于中心化場所的交易量——創歷史新高,首次超過 20%。同時,CEX 加密貨幣交易量處于今年的歷史最低水平。[2023/5/22 15:19:13]

基本概念

AC文章開頭,先介紹了幾個基本概念,包括:

抵押型穩定幣,典型代表Maker的DAI

借貸協議,典型代表?Aave、Compound

自動做市商,典型代表Uniswap、Sushi

單邊AMM,典型代表:DoDo、CoFiX

利用率,可以理解為抵押率或清算線,是借貸類協議的核心數據

這里可以單獨說下利用率,AC支出當利用率為0%時,借1DAI就是1DAI,沒有溢價。當利用率為90%時,借1DAI的成本要大于1DAI,就是借1DAI,可能實際得到0.98DAI,存在溢價。

這個現象用AMM解釋會非常清晰,當DAI和債務1:1添加到50:50的AMM池時,對債務的需求越多,交易滑點就越高,這也就解釋了溢價的存在。

荷蘭央行監管執行董事:需要制定監管加密行業的途徑:金色財經報道,荷蘭央行監管執行董事 Steven Maijoor 表示,雖然讓加密行業自行崩潰將是一個“有吸引力的選擇”,但盡管市場低迷或“加密冬天”,加密行業仍將存在。加密貨幣將繼續存在,監管機構需要制定監管該行業的途徑。[2023/3/22 13:18:27]

穩定幣信貸

StableCredit是一個結合了代幣化債務穩定幣、借貸、AMM和單邊AMM的協議,以創建一個完全去中心化的借貸協議。

用戶可以提供任何資產并創建名為StableCreditUSD的代幣化信用。

具體創建流程如下:

提供一定金額的USDC

調用USDC價格預言機,確定1個USDC的美元價值

協議鑄造相應美元價值的StableCreditUSD

將USDC和StableCreditUSD按照50:50的比例提供到AMM

Aptos社區用戶:完成激勵測試網申請和鑄造“APTOS:ZERO testnet NFT”分別可申領約300、150枚APT:10月19日消息,Aptos社區用戶表示,在參與的測試網激勵活動中,完成了APTOS激勵測試網申請的用戶約可申領300枚APT Token空投、鑄造“APTOS:ZERO testnet NFT”的用戶約可申領150枚APT Token空投。

此外,Aptos基金會為社區成員提供了一次性小額APT Token存款,幫助用戶申領空投。[2022/10/19 17:31:47]

該協議計算系統利用率,最高可達75%

所提供的USDC的利用率以StableCreditUSD的形式計算

此時,用戶得到的StableCreditUSD就是「借貸信用」。可以用它來借貸通過AMM抵押的其他資產。所以如果有其他用戶提供LINK作為抵押,你可以通過「賣出」借貸信用來借貸LINK。當你想還債的時候,你可以把LINK「賣」回去換成StableCreditUSD,還清債務,然后收到你的USDC。

實際案例

下面舉幾個具體實例來說明這個過程:

Cosmos預發布鏈間安全性v0.1版本:8月12日消息,Cosmos宣布預發布鏈間安全性v0.1版本,將在未來幾個月與不同的Cosmos利益相關者合作進行廣泛的審計和測試,完成后將正式發布v1.0版本并部署至CosmosHub。此外,Cosmos還將在9月初啟動一個私有測試網,小部分CosmosHub驗證節點將參與,該測試網作為將在v1.0發布后開始的公共測試網的試運行。

本次預發布版本的功能包括使驗證器集consumer chain上保持同步、對驗證者停機和consumer chain上雙重簽名進行懲罰、允許consumer chain向Cosmos Hub發送可變百分比的費用和通膨代幣作為為安全性付費等。[2022/8/12 12:21:00]

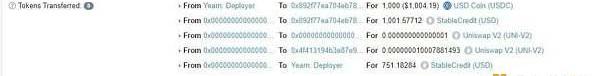

用戶A提供1000DAI進行借款:

將1000DAI存入StableCredit協議

系統調用預言機查詢DAI價值1020USD

系統鑄造1020個USD

系統將用戶A的1000DAI和1020USD添加到AMM

系統計算利用率,最高為75%

前TikTok游戲負責人創辦的游戲工作室TenthPlanet推出兩款區塊鏈游戲:金色財經報道,由前TikTok游戲領導者創辦的游戲工作室TenthPlanet計劃推出區塊鏈游戲。包括受 Genshin Impact 啟發的大型多人在線角色扮演游戲 Mech Angel,以及被稱為 Alien Meow 的數字貓虛擬世界。該工作室由TikTok前游戲開發負責人William Wei Chen和他的同事Kevin Yeung 創立。他創辦了Mokun Technology,并于 2019 年將其以超過 2.5 億美元的價格賣給了TikTok的所有者字節跳動。迄今為止,他公司的游戲已經創造了超過6億美元的收入。 Chen拿著這筆錢創辦了 TenthPlanet,制作了一系列新游戲,以利用Web3技術,該技術使用區塊鏈來驗證獨特的數字物品。[2022/7/20 2:26:05]

系統為用戶A提供75%額度的借貸信用,即1020*0.75=765StableCreditUSD

此時用戶A提供了1000DAI,得到765個StableCreditUSD。

用戶B提供2個ETH進行借款:

將2ETH存入StableCredit協議

系統調用預言機查詢ETH價值1400USD

系統鑄造1400個USD

系統將用戶B的2ETH和1400USD添加到AMM

系統計算利用率,最高為75%

系統為用戶B提供75%額度的借貸信用,即1400*0.75=1050StableCreditUSD

此時用戶B提供了2ETH,得到1050個StableCreditUSD。

同理,有用戶C提供了1個WBTC,得到26000個StableCreditUSD;用戶D提供了1個YFI,得到了23000個StableCreditUSD,等等…

此時系統中存在多個借貸AMM池:

DAI:StableCreditUSD

ETH:StableCreditUSD

YFI:StableCreditUSD

WBTC:StableCreditUSD

其他各類用戶添加的抵押資產池

用戶A想借出1個ETH,于是他將525個StableCreditUSD提供給AMM,得到1個ETH。用戶幣想借出500DAI,他將510個StableCreditUSD提供給AMM,得到500個DAI。

他們想要贖回本金時,是需要向提供償還對應借出資產即可從LP中提取本金。當提取本金時,系統會燒毀對應數量的StableCreditUSD。比如,用戶A贖回1000DAI,此時系統會調用預言機價格,假設此時價格仍為1020USD,協議將燒毀對應數量的StableCreditUSD,以保證整個借貸資產的平衡。

這個贖回并燒毀StableCreditUSD的過程,AC文章中并沒有提,是我個人的猜測和判斷。主要依據是EMN當時的設計,也是鑄造信貸和銷毀信貸,遺憾的是當時被黑客利用導致項目沒有繼續。

StableCredit的優勢

StableCredit的設計充分利用了代幣化債務、借貸、AMM的特點,相對單獨存在AMM和借貸協議具有很多優勢:

首先,系統的借貸利率實際是根據需求自動平衡的,用戶需求多的借出資產,在償還時會支付更高的利息。原理是需求多資產,在AMM中被賣出更多,用戶在償還借貸購買對應資產時,會支付更多的StableCreditUSD。

StableCreditUSD類似于Uniswap的ETH,是AMM全部池交易的中間介質,這就讓借貸信用可以享受交易手續費,間接的實現了資產提供者收取利息。即借貸用戶支付的交易手續費和交易滑點等溢價,間接的提供給了代幣提供者。

如果用戶只提供代幣而不進行借貸,會一直積累整個系統的借貸溢價,也就實現了存款收益。

這種方式還實現了非常優美的借貸最大化利用率,像AAVE這些借貸協議,一旦用戶的抵押率達到紅線便會被清算。StableCredit的模式基本不存在被清算風險,只有相對的整體系統風險,即利用率。

舉例來說:用戶A存入的1000DAI,得到765個StableCreditUSD。之后他全部用于借出ETH,根據之前的案例,計算得出可借765/700=1.09個ETH

假設經過1個月,ETH價格上漲至1000,用戶償還1.09個ETH,會得到1.09*1000=1090StableCreditUSD。此時用戶償還765StableCreditUSD,可贖回1000DAI。

經過以上過程,我們發現用戶最初抵押了1000DAI,得到了75%的購買力,然后他購買了ETH,享受了ETH價格上漲的紅利,當他結清頭寸時,最終收回本金1000DAI,同時還結余1090-765=325USD。

但其實我這個案例有些過于理想,在真實的系統運行環境中,由于套利者的存在,StableCreditUSD與各類資產的匯率會實時的通過AMM交易進行調整,因此在抵押和贖回過程中,不可能是按照原比例兌換。

以上的一些內容純粹是我個人根據一些零散信息拼湊后的猜想,具體StableCredit的運作模式,還要等系統正式上線后再來詳細驗證。

但不難想象,這樣的一種設計,絕對能釋放更多的購買力,吸收更多的流動性。

寫在最后

之前文章中我也有說,StableCredit的設計,是YFI整個戰船中非常關鍵的一環,它為整個金融帝國提供了一個吸收流動性的接口,最終可能發展成為流動性黑洞。

通過大量的吸收存款,疊加?yearn?的智能理財服務,yearn的愿景正在一步一步實現。

簡單說,YFI的愿景是要讓「收益最大化」。

AC的初心一句話概括,「獲得持續安全穩定便捷的最大化收益」。

來源:金色財經

Tags:USDCredCREDISTAtrustwallet沒有usdtCREDSNolian CreditsSafe Star

各位幣友大家好,我是Ckcoin平臺的分析師老崔,老崔說幣致力于數字分析,為大家帶來最完美的分析策略,拒絕任何市場煙霧.

1900/1/1 0:00:00BTC行情分析: 1小時圖來看,MACD多頭能量柱持續放量中,快慢線在0軸上方呈金叉形狀拐頭向下,RSI三線均向下發散,目前成交量緩慢平行狀態,行情走勢明顯放慢,由于早間大餅回調的力度不強.

1900/1/1 0:00:00--前言 是所有艱難的過去,都要與人分享,不是所有熬過的日子,都要與己較勁,一切的努力,只為配得上曾經狂妄的野心,不再辜負那過往一切,自己既是敵人,也是上帝,能打倒,也能拯救.

1900/1/1 0:00:0001 踏空就來找!為什么有的人現貨割肉,有的人頻頻爆倉?因為你沒有獨特的交易系統,更沒有完整的金融架構!萊特幣多單開在最低點,實力決定一切!對于未來行情走勢,倉位如何管理.

1900/1/1 0:00:00只有一條路不能選擇,那就是放棄的路。只有一條路不能拒絕,那就是成長的路。如果要挖井,就要挖到水出為止,如果要投資,一定要做到盈利為止!止損是什么?沒有什么,只是更走近止盈一步,翻倍是什么?就是走.

1900/1/1 0:00:00比特幣正在創造歷史,最近開始被世界上大機構追捧,成為最流行的投資品種。 量子論幣團隊以資本為導向.

1900/1/1 0:00:00