BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+1.78%

LTC/HKD+1.78% ADA/HKD+3.39%

ADA/HKD+3.39% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD+2.61%

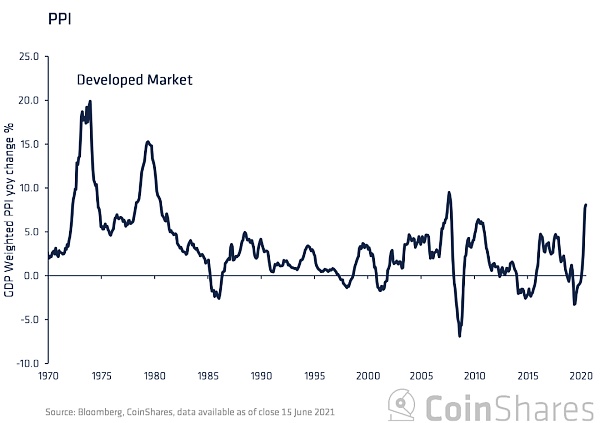

XRP/HKD+2.61%生產者價格受大宗商品價格上漲影響,在發達國家增長為7.1%,超過了90%的歷史數據,這正是通脹開始抬頭的地方。

在疫情期間,工資增長異常之高,因為低收入工人被解雇。隨著這些工人重新就業,未來幾個月工資更有可能下降而不是上升。

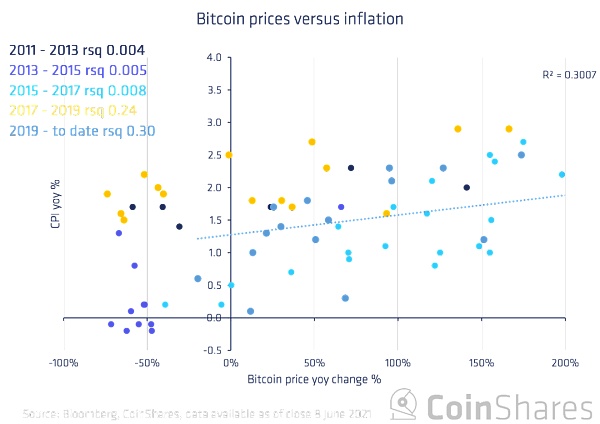

數據顯示,比特幣正開始發揮對沖通脹的作用。觀察比特幣價格變化相對于通貨膨脹的變化,可以發現這種關系的統計顯著性越來越強。

我們仍然不確定未來5年通脹會發生什么,但我們認為增加實物資產以保護投資組合免受通脹失控的尾部風險是一種謹慎的措施。

潛在通脹問題的跡象正開始顯現出來,最明顯的是日益緊縮的就業環境(和隨之而來的工資上漲)以及全球范圍內不斷上漲的生產者價格。然而,投資者仍存在分歧,對通脹前景的看法分為兩派: 有些人認為通脹效應本質上是暫時的,有些人認為通脹正在上升到威脅經濟穩定的程度。

分析師:比特幣下跌只是暫時的,今年年底價格將超過10萬美元:加密分析師The Moon發推稱,比特幣正在下跌,但請記住這只是暫時的。到今年年底比特幣價格仍將超過10萬美元。[2021/4/23 20:52:06]

在全球范圍內,數據突出表明,從歷史角度來看當前的通脹并沒有那么高。目前的水平與2008年金融危機后相似。當時的通脹超過了自1970年以來55%的歷史數據。生產者價格受大宗商品價格上漲影響,在發達國家增長為7.1%,超過了90%的歷史數據,這正是通脹開始抬頭的地方。

在新冠肺炎疫情復蘇階段,失業率下降速度比全球金融危機時期快得多,這意味著勞動力市場開始升溫。這進而推斷出,薪資可能會隨之增長,就像我們今年在美國看到的那樣。然而,盡管在大流行期間工資增長異常之高,但由于低收入工人被解雇,該數據已被扭曲。隨著這些工人重新獲得就業,未來幾個月工資增長很可能會被壓低,而不是增加。

動態 | 比特幣鏈上活躍度有所回升,交易所充提指標回落:據Tokenview鏈上數據監測,近24小時比特幣鏈上轉賬總額為79.56萬BTC,鏈上轉賬筆數為32.85萬筆,較前日分別上升16.59%和13.43%。其中充值到交易所的比特幣金額為9802 BTC,從交易所提現的金額為8050 BTC,充提指標回落至七日均線以下。鏈上活躍度指標在周一通常有所回升,交易所充提回歸至七日均線以下,或有利于市場短線調整后的企穩蓄力。在挖礦數據方面,比特幣近七日算力均值為110.41 EH/s,近24小時算力均值為110.31 EH/s。昨日全網出塊總數為141個,較前日減少1個;鏈上轉賬手續費為22.92 BTC。[2020/2/25]

因此,很難確定更高的通脹是否真的即將到來。全球航運中斷造成了一些供應瓶頸,更廣泛的供應鏈問題和庫存挑戰加劇了短期通脹,但這并不一定意味著它將導致更長期的通脹問題。因此,我們認為,目前還難以準確說出通脹將會如何變化,盡管我們承認,問題直接掌握在央行官員手中,而且歷史表明,他們將更傾向于被動應對,而不是主動出擊。

動態 | 亞馬遜及其子公司被提起集體訴訟,黑客要求比特幣贖金:金色財經報道,四個美國家庭針對亞馬遜及其子公司Ring Inc.提起了價值500萬美元的集體訴訟,原告稱,黑客的聲音通過他們的Ring安全設備傳來,要求房主向他們發送比特幣。[2019/12/31]

我們可以同情央行所面臨的困境。在如此空前的寬松政策之后猛踩“貨幣政策剎車”,很可能會導致債券市場出現錯位,從而造成更大的市場波動。美聯儲和其他中央銀行被旨在緩解市場壓力的流動性所困——因此很難輕易撤消。

這就是為什么市場如此關注最近 6 月聯邦監督和貨幣委員會(FOMC)聲明的原因。FOMC 會議紀要凸顯出美聯儲總體上保持非常鴿派的態度(即使會議紀要出乎意料地偏鷹派)。與此同時,他們正在通過提高通脹預期和暗示 2023 年加息的預期來考慮通脹威脅。FOMC 仍然認為通脹本質上是暫時的,因此樂于通脹“過熱”一段時間.

動態 | 美元占比特幣交易比重升至14.23%:據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為65.91%;排在第二的是美元,占比為14.23%;排在第三的是日元,占比為9.86%;排在第四的是歐元,占比為3.08%;排在第五的是韓元,占比為2.07%。[2019/8/15]

問題在于,美聯儲這種“以結果為基礎”的做法,也就是所謂的“等通脹到來后再采取行動”,是有風險的。尤其是考慮到世界經濟和科技的變化如此之快,一些跟蹤通貨膨脹的傳統指標可能不再可靠。

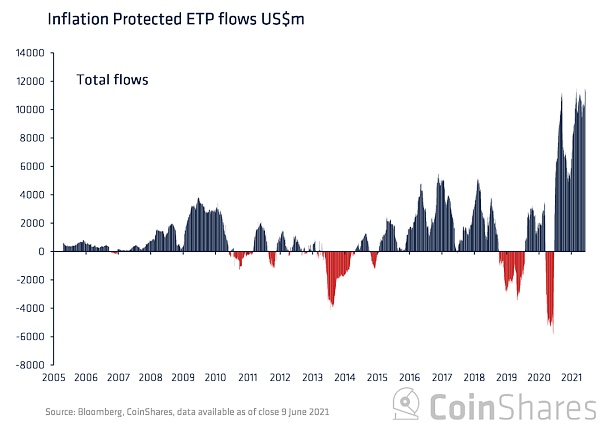

投資者行為還表明,許多人不相信基于結果的方法。由于自 2020 年年中以來的一連串資金流入,管理交易所交易的通脹保值產品的資產在過去一年中增長了 74%。

動態 | 今年5月Coinbase上的比特幣交易量創下14個月來的新高:據CoinDesk 6月7日消息,今年5月,美國最大的加密貨幣交易所Coinbase的比特幣交易量創下14個月來的最高水平。Bitcoinity公司的數據顯示,在5月份,Coinbase促成了738959.42枚比特幣的交易,按當前市場價格計算價值約59億美元。這是該交易所自2018年3月以來的最高比特幣交易量。[2019/6/8]

這些創紀錄的資金流入也顯示出,或許對通脹的擔憂正在成為共識,而不是孤立的觀點。它還暗示許多投資者認為美聯儲和其他中央銀行可能落后于曲線。

不管通脹的結果如何,仍然存在相當大的尾部風險-央行可能會失去對通脹的控制。因此,正如上文資金流動所強調的那樣,通脹對沖變得越來越流行。在通貨膨脹期間,有一小部分硬資產會表現出色,我們認為比特幣就是其中之一。

從概念上來說,比特幣對沖通脹是有道理的,這就是經濟學家所說的“真實資產”(realasset)-一種供應有限且可預測的,并常以美元計價的資產。因此,當美元的供應量增加或者其他法幣的供應量增加時,比特幣相對這些貨幣可能會升值,即使它的購買力仍保持不變。

數據表明,比特幣開始發揮通脹對沖的作用,通過觀察過去兩年比特幣價格變化與通脹變化的關系,可以發現自2009年比特幣被創造以來,他們的相關性正在改善,當前的R2為0.3(自2019年以來)。順便說一句,目前比特幣與通脹的相關性比黃金與通脹的相關性更好。

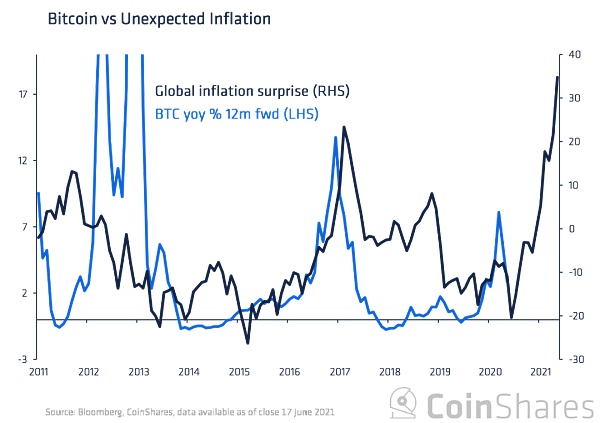

花旗(Citi)編制了一個指數,通過衡量通脹預期與實際結果的差異,來跟蹤意外的通脹。

當指數在0以上時,通脹高于預期,比特幣與意外的通脹有著早期且密切的關系。我們的分析顯示,比特幣確實對意外的通脹會做出反應,當通脹數據高于預期時,比特幣會上漲。

我們意識到,比特幣與通貨膨脹的關系在現階段很可能是不確定的,因為數據樣本量相當少。盡管如此,有趣的是,隨著時間的推移,這種關系一直在穩步改善,增加了“比特幣是一種真實資產”的概念的可信度。

越來越多的證據表明,比特幣作為一種資產正在走向成熟。在6月 16 日的FOMC聲明表達了出人意料的鷹派基調后,價格走勢與黃金非常相似。這突顯出比特幣的行為符合投資者對實物資產的預期,在美元貶值時升值,反之亦然。

我們仍然不確定未來 5 年通脹究竟會發生什么變化,但我們把增加比特幣和其他實物資產看作是保護投資組合免受通脹失控的尾部風險的謹慎措施。比特幣最初是具有通脹保值憑證的概念,現在通過與日俱增的投資者參與得到證明,其與物價的關系改善就證明了這一點。

來源:CoinShares

作者:James Butterfill

Tags:比特幣OINCOINCOI比特幣市值占比預測Purpose Coinbitcoin交易所app下載coincheck交易所怎么出金

用 NFT 價值鏈來理順該領域投資邏輯。撰文 : Jasmine Zhang 與 Fiona He,分別為 A&T Capital 合伙人與投資經理.

1900/1/1 0:00:00從年初暴漲到6萬美金,再到“519”及“619”的接連大跌,比特幣在2021年上半年成功上演過山車行情。“暴漲暴跌”下最不乏關注的目光,這輪行情接下來的走勢是所有投資者都高度關注的話題.

1900/1/1 0:00:00一個人生命中的最大幸運,莫過于在他的人生中途,即在他年富力強時發現了自己生活的使命。 茨威格在《人類群星閃耀時》中如此寫道.

1900/1/1 0:00:00臨近7月到來,特斯拉開始為季末的交付量全力沖刺。近日,特斯拉CEO埃隆·馬斯克向員工發內部信,要求公司上下為6月底的生產和交付全力以赴.

1900/1/1 0:00:00背景介紹:加密貨幣已經成為區塊鏈分布式賬本技術最廣泛的用途之一,去年 8 月,商業智能軟件生產商 MicroStrategy 開始進軍加密貨幣領域.

1900/1/1 0:00:00自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯。目前,通過Maker、Compound和Aave等平臺,大部分的DeFi都是以過度抵押的形式提供相對循環的用例.

1900/1/1 0:00:00