BTC/HKD+1.54%

BTC/HKD+1.54% ETH/HKD+1.24%

ETH/HKD+1.24% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.59%

ADA/HKD+0.59% SOL/HKD+4.07%

SOL/HKD+4.07% XRP/HKD+0.73%

XRP/HKD+0.73%DeFi 的競爭格局一直在不斷變化。

「貨幣樂高」的無須許可和可組合的本質創造了永無止境的創新大爆發和令人興奮的事物,在讓人們幾乎無法緊跟其步伐的同時,這一領域正變得越來越復雜。

這一點充分體現在最近主要的 DeFi 收益協議 Yearn Finance 與新入場者 Convex Finance 之間在鎖定 Curve Finance 的治理代幣 CRV 方面的競爭,這場競爭被稱為“The Curve Wars”(Curve 之戰),或者“The Lockening”(大鎖倉)。

Convex 的迅速崛起,伴隨著 CRV 價格 78% 的漲幅,已經引發了人們對 Convex 是否是“Yearn殺手”的討論。然而,就像加密領域中幾乎所有事情一樣,答案并不那么明確,揭開真相需要一些深入的研究。

因此,讓我們來打破一些 DeFi 流言,弄清楚這三個 DeFi 協議之間到底在發送些什么。

Curve 101

Curve 是 DeFi 最大的去中心化交易所 (DEX) 之一,最近該協議中鎖倉的價值超過了 100 億美元,且該協議通過在以太坊和 Polygon 側鏈上進行部署,每天促成了數億美元的交易量。

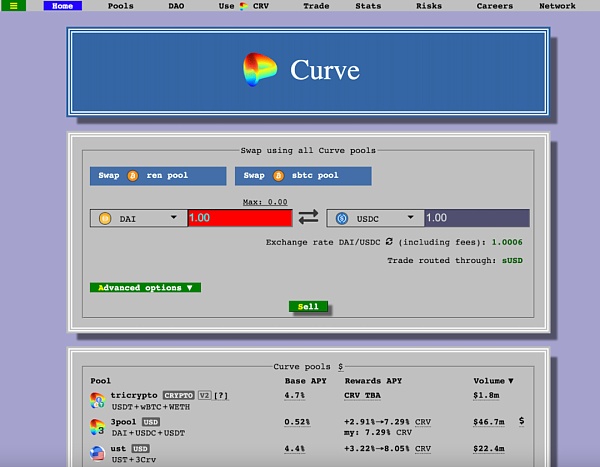

雖然他們最近發布了 Curve V2,即允許創建交易波動性資產的流動性池 (比如當前 Curve 已經上線的 tricrypto 池,其中包含 USDT、wBTC 和 WETH 三項資產),但該協議最初是旨在提供「預期穩定的資產」之間的低滑點交易,這些資產包括錨定美元的穩定幣 (比如 DAI、USDC 和 USDT 等),以及同一種資產的不同變體 (比如 ETH 與 stETH,BTC 與 renBTC, wBTC等)。

Curve 大受歡迎源于幾個不同的因素:其一是因為 Curve 的流動性提供者 (LPs) 面臨的無常損失風險較小。無常損失是指,當流動性提供者向某個 AMM (自動化做市商,比如 Curve、Uniswap 等) 提供流動性時,由于資產價格波動而造成的相比于不將資產存入流動性池的損失。由于 Curve 資金池中的代幣在價格上有著類似的變動,因此 LPs 的無常損失的風險大大降低了。

截圖源自 Curve Finance 網站:https://curve.fi/

Curve 之所以成為如此吸引資本 (流動性) 的地方,第二個原因是它的收益率。Curve 的 LPs 除了能夠從每筆交易的 0.04% 交易費中獲得 50% 的交易費獎勵,以及從 Compound 和 Aave 等接入 Curve 的外部貨幣市場協議中獲得貸款利息之外,還能賺取 CRV「收益耕作」獎勵。

Yearn.Finance 創始人呼吁嚴格的加密監管:10月27日消息,Yearn.Finance 創始人Andre Cronje發文表示,加密貨幣行業應該像傳統金融一樣受到嚴格監管。這將確保強有力的消費者保護,同時也將提供急需的補救措施。Cronje列舉了傳統金融中可用的各種保障措施,包括中央銀行保險和審慎監管。

Andre Cronje指出,加密貨幣目前作為銀行運營。然而,它們實際上并沒有提供任何保障,這會助長行業中不負責任的行為體。Andre Cronje認為,對行業實施審慎標準將有利于加密貨幣,因為這將導致長期市場穩定。它還將為消費者提供一個“清晰的途徑”來行使他們的權利。(U.Today)[2022/10/27 11:48:35]

每個 Curve 流動性池都使用該協議的治理代幣 CRV 通脹來激勵 LPs (LPs 通過質押 LP tokens 來獲取 CRV 代幣獎勵)。由于與 Synthetix、Alchemix 和 Lido 等其他 DeFi 項目的合作,一些 Curve 池甚至在獲取交易費和 CRV 代幣獎勵之外,還能獲得以這些 DeFi 協議的原生治理代幣的形式支付的額外獎勵,比如 Curve 上的 steth 池向 LPs 提供了 LDO 代幣獎勵。

根據當前的價格、流動性和交易量,在無常損失風險降低和超過 40% 的 APYs (年化收益) 之間,Curve 以相對于 DeFi 領域其他協議提供風險最小化的方式為 LPs 帶來可觀的回報,從而使其成為非常受歡迎的流動性協議。

CRV 和 veCRV

Curve 收益率如此之高的一個重要原因是 CRV 獨特的代幣經濟學。

盡管 CRV 可以像其他資產一樣持有,但 CRV 代幣持有者可以將他們的 CRV 鎖定在 Curve DAO 中以獲得這項資產能夠帶來的全部收益。在 Curve DAO 中鎖定 CRV 一段時間 (最少一周,最長4年),以獲得投票所需的 veCRV 代幣 (即 vote-escrowed CRV,投票托管的CRV)。

需要注意的是,這個鎖定過程是不能逆轉的,這意味著一旦你將 CRV 鎖定并轉換為 veCRV,你將不能提前獲取你的 CRV 代幣,直到鎖定期結束。此外,veCRV 是不可轉讓的。

為了激勵更長時間的鎖定期,你將收到的 veCRV 的數量與你決定鎖定 CRV 的時間成正比。例如,對于你鎖定 4 年時間的每 1 枚 CRV 代幣,你都將獲得 1 veCRV 獎勵;對于你鎖定 2 年時間的每 1 枚 CRV 代幣,你都將獲得 0.50 veCRV 獎勵;對于你鎖定 1 年時間的每 1 枚 CRV 代幣,你都將獲得 0.25 veCRV 獎勵 ;對于你鎖定 1 個月的每 1 枚 CRV 代幣,你都將獲得 0.02 veCRV 獎勵 。

Yearn.finance 上線 V3 測試版,針對前端進行多項更新:9月17日消息,Yearn.finance 上線 V3 測試版,該版本的更新主要針對前端,包括加入了對所有持倉以及歷史收益等數據的查詢、使用 Tenderly 模擬用戶的交易以避免意外滑點及交易失敗問題、對 Iron Bank 的完全集成等。此外,V3 版本中還將加入實驗室板塊,該板塊將投資可能無法隨時撤回資金的項目以及類似 AMM LP 一類存在無常損失和短期回撤風險的資產。[2021/9/17 23:32:09]

CRV 鎖定之后,veCRV 持有者將能夠獲得:

治理權 (比如投票決定 CRV 的增發在不同的 Curve 流動性池之間的分配,要注意的是某些 Curve 池的 CRV 獎勵會比其他池更高)

50% 的協議交易費 (Curve上的每筆交易費為0.04%,其中50%分配給所有 LPs,另外50%分配給 veCRV 持有者);

加速的 CRV 獎勵。

雖然前兩點相對簡單,但最后一點需要一些解釋。對于 LPs 所能賺取的 CRV 數量而言,加速 (Boosts) 起到了乘數作用:用戶在鎖定了 CRV 之后,可以申請加速獎勵,這種加速可以是非常有利可圖的,因為它最多可以增加 LP 的 CRV 獎勵高達 2.5 倍。

需要注意的是,這種獎勵的加速不是統一的:它們根據每個 LP 持有的 veCRV 數量 (更多veCRV = 更高的加速) 和池中的流動性而變化。

這種獎勵的加速 (boost) 形成了 Yearn 和 Convex 之間“沖突”的關鍵:這兩個 DeFi 協議都試圖獲得盡可能多的 CRV,以便能夠將更多的 CRV 鎖定并換取 veCRV,這樣它們就可以賺取最大可能的 CRV 獎勵加速,從而為它們的存款人帶來最高的收益。

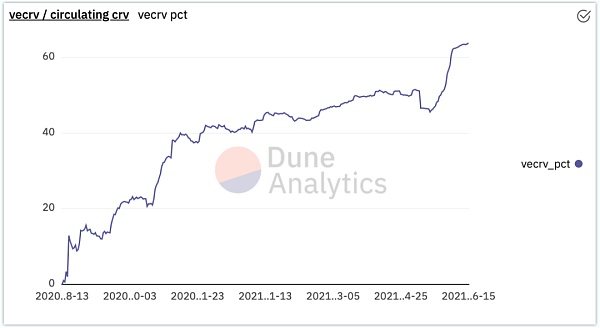

這已經成為 CRV 鎖定量突然急劇增加的驅動因素,目前超過 63% 的 CRV 供應已經被鎖定。見下圖:

上圖:veCRV (即鎖定中的CRV) 占流通中的 CRV 百分比增長趨勢。圖源:Dune Analytics

讓我們深入了解 Yearn 和 Convex 這兩個 DeFi 協議的機制,了解它們是如何工作的,它們有哪些相似之處,以及它們有哪些不同之處。

Yearn 及其 Backscratcher 機槍池

憑借鎖倉總價值 (TVL) 超過 50 億美元,Yearn 是 DeFi 中最大的收益生產協議。Yearn 上的機槍池 (vaults) 允許用戶將 Tokens 存入其中,然后 Yearn 協議將為這些存入的 Tokens 開發和部署不同的收益優化策略,這使得 Yearn 的機槍池成為這一領域最受歡迎和最有用的產品之一。

yearn.finance治理部署出現錯誤 已將超額提款費退還給用戶:yearn.finance官方剛剛發推稱,yYFI臨時金庫(區塊高度10923319-10954777)每次提款收取的額外費用為5%,而非原本設定的0.5%。對于多收取的費用已經分配給23個受影響的用戶。此前9月29日,官方strategy YFI治理出現部署錯誤,收取提款費用由原本的0.5%變為了5%。[2020/9/30]

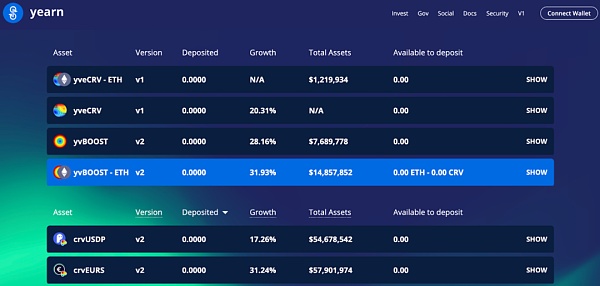

Yearns 產生的收益的一個主要來源正是 Curve,因為 Yearn 上的所有 46 個 V2 機槍池中,有 41 個機槍池使用的收益策略都涉及到通過加速的 CRV 獎勵來獲取收益。請記住,加速獎勵的前提是需要鎖定 CRV,這意味著 Yearn 必須有某種方法將 CRV 傳送到 Curve 協議中。

這就是“Backscratcher vault”(Yearn 界面上的 yvBoost 機槍池) 發揮作用的地方。

有了這個 Backscratcher 機槍池,用戶可以存入 CRV 來將其轉換為 yveCRV。也即是說,用戶存入 CRV 并獲得 yveCRV,而該機槍池將把用戶存入的 CRV 長期鎖定到 Curve DAO 中來獲取加速的 CRV 獎勵和 Curve 平臺的交易費獎勵。

yveCRV 是 veCRV 在 Yearn 平臺上的一種代幣化版本,Yearn 用戶將 CRV 轉換成 yveCRV 的過程也是不可逆轉的(也即該池將永久鎖定投資者的CRV)。yveCRV 和 CRV 這兩種代幣的功能相同:yveCRV 持有者也能夠獲取 Curve 平臺上的 50% 的交易費。

但是,yveCRV 也允許其持有者在鎖定 CRV 的同時又不會失去其流動性,因為 yveCRV 是可以在 Sushiswap 交易所上進行交易的。Backscratcher 機槍池還會自動將從 Curve 賺取的交易費收益用于購買更多的 yveCRV,并將之重新投入該機槍池中來復合收益。

?? 作者注:此外,Yearn 平臺還提供了 yvBoost-ETH 機槍池,用戶可以將 yveCRV 存入 yvBoost-ETH 池中,然后這些存入的 yveCRV 將被存入 Sushiswap 的 yvBoost-ETH 池中并獲取該池的持倉代幣 SLP (即Sushi Liquidity Provider tokens),這些 SLP 代幣能夠自動獲取 Sushiswap 的手續費收入,并且這些 SLP 代幣還將繼續被存入 DeFi 挖礦項目 Pickle Finance 的代幣池 (pJar) yvBOOST-ETH,從而獲取該代幣池的 PICKLE 代幣獎勵...是的,這可能會讓人困惑。

yearn.finance:刪除了1天的APY值 某些收益率在24小時后才能顯示:yearn.finance發推稱,從收到的反饋來看,有些用戶對此感到困惑。是因為yearn.finance做了一些數據更新,刪除了1天的APY值。在當前的gas價格下,某些收益率在24小時后才能顯示,因此在一些特定時間段內(持有量以及持有金額)可能顯示為0,我們建議監視一個月以上。[2020/9/18]

這個 Backscratcher 機槍池的好處顯而易見:它為存款人提供了更高的資本效率、收益率和流動性。

Yearn 也利用 Backscratcher 池中的 CRV 來提高 Yearn 上其他機槍池的存款人 (即LPs) 的收益!比如 Yearn 上面的那些 Curve LP tokens 的機槍池,如 Yearn 上的 3Crv 池、crvSAAVE 池 和 crvSUSD 池等等,見下圖 (注:3Crv 用于表示 Curve 上的 3pool 池的 LP token;crvSAAVE 用于表示 Curve 上的 saave 池的 LP token,以此類推。用戶在這些 Yearn 機槍池中不僅可以存入 Curve LP tokens,且如果用戶沒有 Curve LP tokens,也可以向這些 Yearn 池中存入用戶錢包中持有的任何代幣 (比如 DAI 或者 ETH 等),因為 Yearn 協議會通過一個稱為“zap”的功能將用戶存入的代幣轉換為特定的 Curve LP tokens),這些機槍池的存款人可以賺取來自 Curve 的標準交易費收益,同時還能獲取加速的 CRV 獎勵。這也提高了用戶的資本效率和收益,因為他們 (LPs) 無需擁有和鎖定 CRV 就可以獲得這些獎勵。

上圖:Yearn 上的 Curve LP tokens 機槍池。圖源:https://yearn.finance/vaults/

此外,從這些機槍池中賺取的 10% 的 CRV 會被重新存入到該 Backscratcher 池中并進行鎖定,從而持續地維持和增加 CRV 的加速獎勵。

小結:

Yearn 通過引入 Backscratcher 機槍池而迅速吸引了更多的 CRV 存款;

這個 Backscratcher 機槍池用于為 Yearn 的其他機槍池獲取加速的 CRV 獎勵;

所有機槍池獲取的 CRV 獎勵的 10% 會被重新存入該 Backscratcher 機槍池中。

Yearn 的目標是明確的:積累盡可能多的 CRV,以為所有機槍池捕獲盡可能最高的 CRV 收益加速。

yearn.finance發起YIP17提案,就v2版委托型yVaults添加的首個抵押資產征集投票:yearn.finance正在進行提案YIP17的治理投票,該提案正在征求社區意見為即將于yearn.financev2版發布的委托型yVaults添加第一個抵押資產Chainlink(LINK)。此提案已產生62次投票,其中38票為同意Chainlink成為首個yVaults抵押資產,剩余的票數可任意添加自己支持的資產,其中WBTC為其他支持票數最多的其他資產(9票),REN、SNX和LEND分別獲得4票支持。[2020/7/27]

直到最近,Yearn 在積累 CRV 方面幾乎沒有遇到競爭。

直到 Convex Finance 的出現。

Convex 101

Convex Finance 一種旨在幫助 Curve 流動性提供者和 CRV 代幣持有者實現收益最大化的 DeFi 協議。盡管 Convex 啟動不到一個月,但這個項目卻大受歡迎,已經在 TVL (鎖倉總價值) 方面吸引了超過 34 億美元的資金。

與 Yearn 類似,Convex 為 CRV 持有者提供了將其持有的 CRV 轉換為另一種 veCRV 的代幣化形式 -- cvxCRV。與 Yearn 的做法類似,Convex 上的這一轉換過程也是不可逆轉的,且 cvxCRV 也具有流動性 (cvxCRV 可以通過 Sushiswap 上的 cvxCRV/CRV 池來進行交易)。

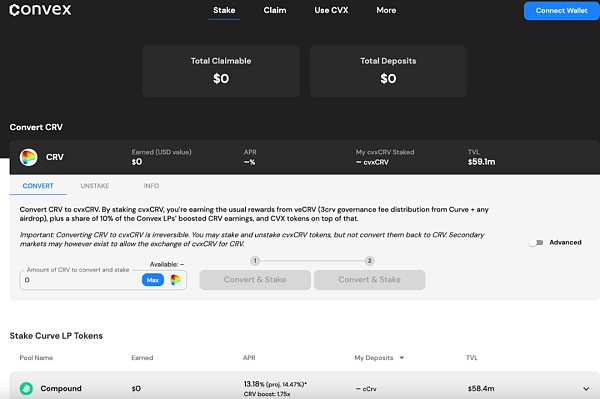

Convex 的用戶可以質押 cvxCRV 代幣來賺取 Curve 的交易費、加速的 CRV 獎勵,以及賺取 Convex 的本地代幣 CVX 獎勵,見下圖。

此外,CVX 也可以在該平臺上進行質押,從而使用戶賺取更多的 cvxCRV,參見:

https://www.convexfinance.com/use-cvx

除了這些收益耕作獎勵,與 Yearn 的 yveCRV 類似,cvxCRV 代幣的持有者也可以獲取流動性,也即 cvxCRV 可以在諸如 Sushiswap 等 DEXs (去中心化交易所) 上進行交易。

? 作者注:cvxCRV 持有者可以將 cvxCRV 代幣存入 Sushiwap 上的 cvxCRV/CRV 資金池,并獲得這個資金池的持倉代幣 SLP,且這些 SLP 代幣可以在 Convex 上進行質押以賺取更多的 CVX 獎勵 (CVX 是 Convex 平臺的本地代幣)。此外,Convex 的 LPs 獲得的 CVX 代幣獎勵也可以用于存入 Sushiwap 上的 CVX/ETH 資金池,并獲得這個資金池的持倉代幣 SLP,這些 SLP 代幣同樣可以質押同樣也可以在 Convex 上進行質押以賺取更多的 CVX 獎勵。

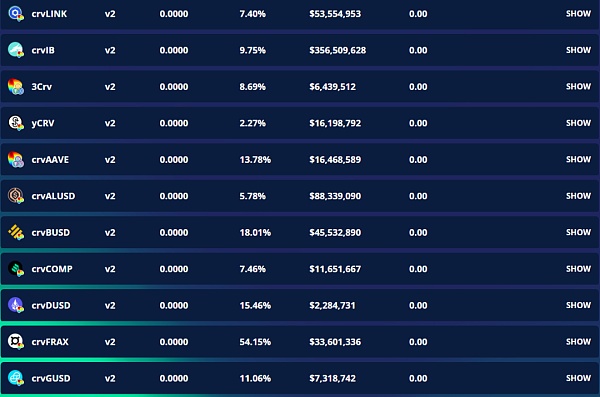

與 Yearn 一樣,Convex 平臺上面也有許多 Curve LP tokens 資金池(見下圖),用戶向 Convex 上的 cvxCRV 資金池中鎖定的 CRV 被用于加速這些 Curve LP tokens 資金池的 LPs能夠獲取的 CRV 獎勵。在這些資金池中,用戶可以質押他們的 Curve LP tokens 代幣來賺取 Curve 的交易費、CVX 代幣獎勵,以及獲取加速的 CRV 獎勵。與 Yearn 類似,這也提高了 Convex 平臺的 LPs 的資本效率和收益最大化,因為他們不需要持有和鎖定 CRV 就可以獲得提高的回報。

上圖:Convex 上的 Curve LP tokens 機槍池。圖源:https://www.convexfinance.com/stake

Convex 與 Yearn 有三個關鍵區別:

在 Convex 上,用戶必須手動將獲取的獎勵重新投資到不同的資金池中來復合收益,而不是像在 Yearn 上協議會自動將收益重新投入機槍池以獲取復合收益;

Convex 有著更低的收費結構,對于平臺上產生的所有 CRV 收益,Convex 將向 LPs 收取 16% 的費用,而 Yearn 向 LPs 收取 2% 的管理費以及 20% 的收益。

在 Convex 上,用戶可以收益耕作 CVX 代幣,且獲得的 CVX 代幣也可以重新存入到不同的資金池中 (比如存入 Sushiswap 上的 cvxCRV/CRV 池和 CVX/ETH 池),或者直接通過 Convex 平臺質押獲取 cvxCRV 獎勵。

Convex 之所以能夠迅速崛起,原因顯而易見。與 Yearn 一樣,Convex 也為 LPs 和 CRV 持有者提供了類似的資本效率、收益率和流動性提高,以及額外的 CVX 獎勵。

那么,Convex 是 Yearn 殺手嗎?

現在我們理解了 Yearn 和 Convex 這兩個協議是如何工作的,讓我們試著把所有的部分放在一起。

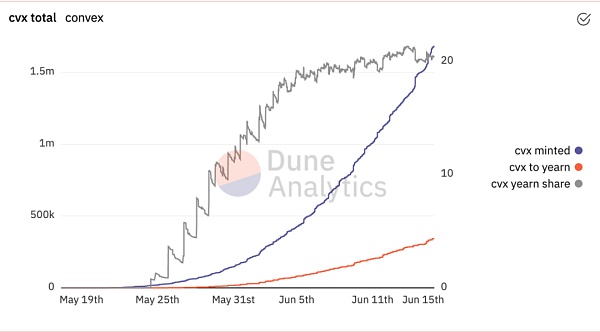

正如我們之前討論的,63% 的 CRV 供應已經鎖定并兌換為 veCRV。在這 2.12 億枚的 veCRV 中,持有最多 veCRV 的兩個實體是 Convex (3550萬枚,占流通量的 17.1%) 和 Yearn (1830萬枚,占流通量的 8.7%)。見下圖:

乍一看,由于 Convex 在 veCRV 持有量中的巨大優勢,Convex 應該能夠獲得更高的收益和 CRV 加速 (boots)。然而,更深入的研究發現事實并非如此。

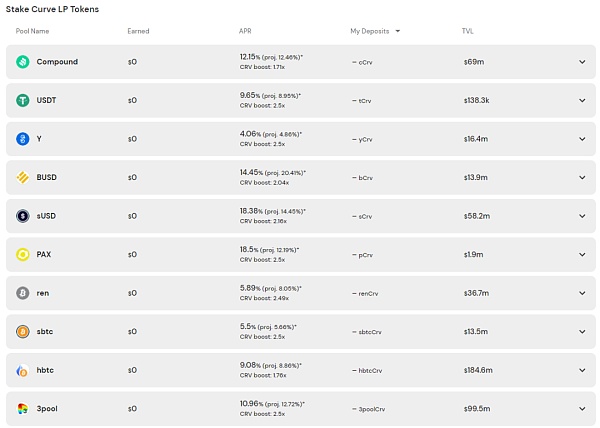

我們可以看到,盡管持有的 veCRV 量更少,且毛利潤更低,但 Yearn 產生更高的回報,其產生的 APY (年化收益率) 為 21%,而 Convex 為 12.7%。這可能是由于不同的 Curve 池產生的 CRV 加速收益不盡相同。要知道,如上所述,Curve 池的 CRV 加速收益根據 LP 在該池中的 veCRV 持有量 (更多veCRV = 更高的加速) 和池中的流動性而變化。

圖源:https://twitter.com/bantg/status/1403364910411751433?s=20

正如我們從上圖表中所看到的,在大多數不同的 Curve 池中,Yearn 都在獲取 CRV 加速獎勵,因此為 LPs 帶來 AYP (年化收益率)。這創造了一個有趣的情況,即 Convex 的資金池通過 CRV 獎勵賺取更高的整體 APY,而 Yearn 為存款人 (LPs) 存入的 CRV 提供了更好的回報。

需要考慮的一個有趣因素是這兩個協議在 Curve 中的治理能力。

正如我們所知,veCRV 持有者可以決定 CRV 增發在不同的 Curve 資金池中的分配。由于 Convex 協議現在持有更多的 veCRV,因此擁有最多的選票,他們將能夠在新發行的 CRV 的分配上擁有相當大的發言權。我們可以會看到這樣一種情況,即 Convex 投票將 CRV 分配到那些能夠讓 Convex 獲得最大化收益的 Curve 池,而不是分配到讓 Yearn 獲得最大化收益的 Curve 池。

就在你閱讀這篇文章的時候,一個關于這種影響的早期測試可能已經發生了,因為就在昨天,Curve 團隊提出了一個建議,將 CRV 獎勵從 alUSD 池中移除,alUSD 是借貸協議 Alchemix 協議提供的以收益為基礎的合成穩定幣。

由于 Alchemix 通過向 Yearn 機槍池中存入流動性來獲取收益,而 Yearn 反過來又通過收益耕作 CRV 來獲取其一部分收益,看看 Yearn 的巨額投票權最終是否會成為這次投票的決定性因素,將是一件有趣的事情 (Yearn 團隊的 banteg 已經表示 Yearn 團隊將投反對票)。

目前還不完全清楚 CRV 增發的再分配是否會損害 Yearn 的競爭地位,因為 Convex 資金池的 CRV 加速能力的任何提升也對 Yearn 有利。

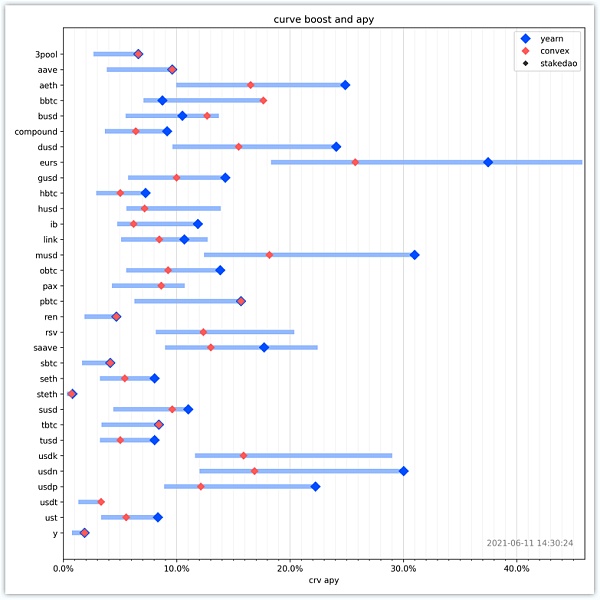

這是因為 Convex 的 TVL 中有相當一部分來自于 Yearn 本身,Yearn 上的所有 Curve LP tokens 機槍池中有 33 個機槍池正在使用的盈利策略是涉及到了將資金存入 Convex 中。事實上,Convex 平臺向 LPs 支付的 CVX 代幣獎勵中,有 20% 的 CVX 代幣獎勵被 Yearn 協議捕獲。見下圖:

此外,Yearn 獲得的 CVX 獎勵數量與 CVX 的價格之間也存在明顯的聯系。雖然這可能與總體的市場狀況有關,但隨著 Yearn 捕獲的 CVX 份額的增加,CVX 的價格有所下降。這表明,Yearn 協議的大規模捕獲 CVX 給該代幣價格帶來了相當大的下行壓力。

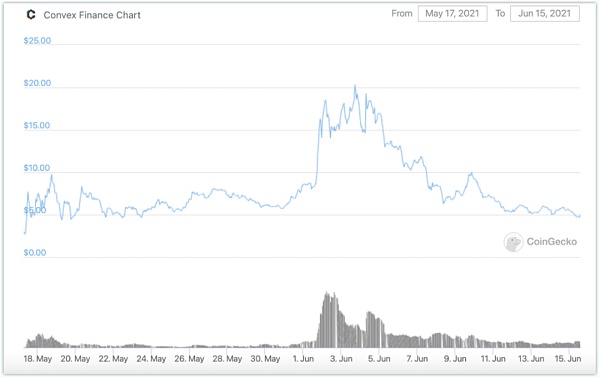

上圖:Convex 本地代幣 CVX 的價格表現。圖源:CoinGecko

雖然這種價格下降降低了 CVX 獎勵的收益,但這并不一定會增加 Yearn 機槍池的吸引力。一個較低的 CVX 收益意味著 Yearn 機槍池的回報也會減少。

所有這些因素表明,Yearn 和 Convex 這兩個協議具有互補性和競爭性。Yearn 從 Convex 鎖定 CRV 中獲益,因為這能夠提高 Yearn 存款人的收益;而 Convex 也能從 Yearn 鎖定 CRV 中獲益,因為更高的 Yearn 收益可能帶來 Yearn 中存款量的增加,進而增加 Convex 中的 TVL。

總結

與許多 DeFi 一樣,「貨幣樂高」模糊了朋友和敵人的界限。Convex 可能被貼上了“Yearn 殺手”的標簽,但很明顯,這兩個協議都是既從這場競賽中獲益,又在競爭中受到損害。

除了這兩個協議的用戶外,整個情況還有一個明顯的受益者:CRV 代幣持有者。隨著更多的 CRV 繼續被鎖定,隨著這種代幣變得越來越稀缺,一場潛在的 CRV 供應沖擊正在逼近。

Tags:CRVEARNYEACurve幣圈crv幣適合長期持有嗎Plant2EarnYearn Lazy Apecurve幣官網

前言: 近期因為工作原因,沒有更新文章內容,雖然我沒有發文,但是也時刻關注著熱點內容和最近的大事件.

1900/1/1 0:00:00想從波卡/Kusama國庫申請資金?未來這幾類提案會受關注。GoldenTree贖回質押的590萬枚SUSHI,并將251萬枚SUSHI轉入幣安:金色財經報道,據推特加密KOL余燼監測,半小時前.

1900/1/1 0:00:00原標題:The Big Difference Between a Digital Dollar and a CBDC作者: Joe Weisenthal | Bloomberg TV 知名主持人.

1900/1/1 0:00:00本文就從一個比喻開始吧。想象一下我們回到了中學的數學課上。我們的老師,和其他中學數學老師一樣殘忍,給我們列出了一百道長除法問題,每道題的數字都很大。我們的任務是解決盡可能多的問題.

1900/1/1 0:00:006月19日,四川的礦機也關了。一則視頻火爆了朋友圈:比特幣礦機的電源被切斷,一排排跳動的綠光逐一熄滅。 有人說:“這是一個時代的結束。”不久之前,內蒙、新疆、青海的礦工也經歷了這樣難熬的夜晚.

1900/1/1 0:00:00美聯儲今晚注定不會加息,也幾乎不可能立刻宣布縮減QE,即便是上調逆回購工具利率(RRP)以及超額準備金利率(IOER)的可能性也不超過五成.

1900/1/1 0:00:00