BTC/HKD-4.46%

BTC/HKD-4.46% ETH/HKD-9.15%

ETH/HKD-9.15% LTC/HKD-10.23%

LTC/HKD-10.23% ADA/HKD-7.71%

ADA/HKD-7.71% SOL/HKD-6.91%

SOL/HKD-6.91% XRP/HKD-7.06%

XRP/HKD-7.06%原文標題:《技術可擴展性如何創造社會可擴展性》

本文假設讀者熟悉 Nick Szabo 的《社交網絡的可擴展性》、Vitalik Buterin 的《弱主觀性》以及 Haseeb Qureshi 的《為什么去中心化并沒有你想象中那么重要》等幾篇文章。

但本文并非為了反駁 Szabo 的文章與其立場。

Szabo 在其文章的結尾處將社交網絡可擴展性定義為「犧牲計算效率和可擴展性——消耗更多廉價的計算資源——從而減少和更好地利用涉及現代機構(如市場、大型企業和政府)所需的巨大人力資源支出。」

比特幣現金(BCH)和比特幣 SV (BSV)對比特幣(BTC)的成功分叉無疑支持了這一理論。

然而,自從 Szabo 在 2017 年 2 月發表該雄文以后,加密生態已經取得了長足的進步。盡管他早在大約 20 年前就提出了智能合約的想法,但直到最近兩年,業界才開始認識到智能合約最有用的應用:DeFi。

DeFi 的火爆改變了一切。

本文假設區塊鏈最重要的功能不是非主權貨幣本身,而是 DeFi。

該體系主要功能的轉變從嚴格的審查抵抗、非主權貨幣,到一個用于金融應用的高功能和可編程的開發環境,它牽涉到每一層技術堆棧,從網絡層(如 gossip vs Turbine)到執行環境(如 EVM vs SeaLevel)。(關于 Solana 與以太坊的不同之處,請參閱本文附錄)

因此,區塊鏈首先應該作為 DeFi 開發平臺進行設計和管理。

人們經常會問我這樣一個問題:「你覺得這個世界未來 10 年會有什么變化?」這個問題非常常見。但是我幾乎從來沒有被問過這樣的問題:「在未來一個世紀,這個世界還有什么東西是保持不變的?」實際上我認為第二個問題更為重要,因為知道了它答案后,你就可以圍繞那些不變的事物建立一個商業戰略 ...... 在零售行業,我們是能夠確定顧客希望更低的價格,我也知道這一點會在 10 年后成為現實;他們也想讓物流變得更快;他們想要更多的選擇。你很難想象 10 年后某一天,有顧客跑來跟我說:「Jeff,我超喜歡亞馬遜;我希望你們商品的價格能再高一點」,或者「我很喜歡亞馬遜;我希望你們的物流速度慢一點」——這是根本不可能的。所以我們將功夫花在這些不變的事物、推動它們的發展,我們知道今天所付出的精力將會在 10 年后為亞馬遜的客戶帶來回報。當你確定了某些事是正確的(即使很長遠),就可以為之投入大量精力。

Multichain:橋接服務目前已停止,恢復時間尚未確定:7月7日消息,Multichain發布公告稱,Multichain服務目前已停止,所有的橋接交易將在卡在源鏈上。目前還沒有確定的恢復時間,請暫時不要使用Multichain橋接服務。[2023/7/7 22:23:22]

——亞馬遜創始人兼 CEO Jeff Bezos

這里有一些數據:Coinbase 當前注冊用戶約 5000 萬,羅賓漢(Robinhood)的用戶數量大致相當,大多數美國大型銀行也是這個數量級。

假設 Coinbase 的戰略重點是盡快將它的所有用戶都遷移到 DeFi,同時監管環境也支持它。設想一下,Coinbase 能在以太坊上做到嗎?

當然,這是一個目前無法回答的問題。在技術上,它不是不能實現,實際上可能性還挺大。但是沒有誰或者某個機構可以回答這個問題。原因是什么?

因為沒有人真正掌握以太坊未來將會怎么進行擴展。舉個簡單例子,Vitalik 曾經表示 optimistic rollup 可能是近期到中期最理想的擴展方案,而從長遠來看,zk-rollups 則會占主導地位。但是問題來了:這個轉折點會在什么時候,以什么方式發生?是否需要開發 / 重構什么基礎設施?這些不同 rollup 之間的資金怎么流動,它對智能合約開發者、錢包、用戶、流動性提供者、法幣通道等方面有什么影響?

而且,似乎無論哪種擴容方案更加重要,它都不可能是一個整體的實例化(例如單個 Optimism rollup)。以太坊擴容的后果都是異構的。

從長遠來看,這樣對以太坊來說可能是一件好事。當前的擴容方案都有各自的取舍,并且也不清楚哪種取舍是最好的,或者擴容方案相互組合會更好。因此從長遠來看,以太坊生態最好的選擇是嘗試多種擴容方案,并從中找出哪種方案最適合哪種應用,然后配置橋接、其他互操作性方案以及解決延遲問題。

另外,開發擴容方案的所有團隊都獲得了充足的資金,已經開始上線和面向用戶。因此他們會持續進行開發。

那么,Coinbase 應該怎么將 5000 萬多名用戶引入 DeFi 呢?

在如此龐大的用戶規模基礎上,最重要的一個考慮因素是確定性。任何達到該規模的企業都非常需要現在以及未來的確定性。

跨鏈路由協議Multichain集成到Nervos L2 Godwoken:9月13日,據官方推特宣布,跨鏈路由協議Multichain集成到Nervos Layer 2 Godwoken,現允許USDC、USDT、DAI、ETH和wBTC和其他11個主流鏈之間的無縫轉賬。

據悉,Godwoken是Nervos CKB上EVM兼容的Optimistic Rollup L2解決方案,Encentive和Nervos生態系統的深入整合,將降低用戶準入門檻,并加速Web2數十億用戶向Web3的遷移。[2022/9/13 13:26:08]

大型企業絕對承擔不了押注錯誤技術堆棧的后果,錯誤的機會成本以及后續遷移 / 橋接的代價非常巨大。

我認為,現在——或者在未來兩年內——能夠回應這個問題的唯一區塊鏈協議是 Solana。

所有基于 rollup 的擴容方案(包括分片)都受制于上述困擾。盡管有不少優秀團隊(如 Cosmos、Polkadot、Avalanche 等)籌集了數十億資金進行研究開發,但實際上所有分片系統都沒有擴展到大規模(大多數甚至無法正常運行)。即使它們以 PoC (proof-of-concept )共識工作,也需要處理許多新出現的問題(例如交叉分片交易處理失敗,交易平臺集成等等)。

這里需要明確一點,我并不是指分片和 rollup 無法進行擴容。實際上我對這兩種方案持樂觀態度。但是,它們在目前沒有真正發揮作用,并且會產生許多無法避免的二階和三階問題。由于多個相互交織的組件對以太坊進行擴展,一個需要可擴展確定性的大型機構很難在未來兩年內得到它想要的(確定性)。

除了上述的不確定性,分散在各個分片和 rollup 之間的應用會產生明顯的新型社會協調成本,而這在單分片系統中是不存在的。以下為幾個例子:

目前,Layer 1 和各個 Layer 1 之間的區塊時間和計算吞吐量有所不同。這一點直接關系到所有管理風險的 DeFi 協議(幾乎包括除了 Uniswap/Sushiswap 之外的所有主要組件)的實現方式。其中,一些 DeFi 團隊已經承諾在多個 Layer 1 和 Layer 2 部署合約。但是,每個執行環境都需要唯一的風險參數。這會增加每個協議社區所需的社會協調數量,減慢行業發展速度。

瑞士制表商Franck Muller在幣安NFT市場推出限量版NFT:金色財經報道,瑞士奢侈手表制造商法蘭克穆勒宣布在幣安NFT市場上發布系列數字可穿戴設備和實體手表NFT。該系列將從2022年7月27日發布的“My steryby Franck Muller”生成NFT開始。除了法穆蘭神秘盒子之外,幣安NFT還將從2022年7月27日開始舉辦一場獨特的拍賣。拍賣獲勝者將獲得一件獨家NFT藝術品和一塊一次性的法蘭克穆勒實物手表。(news.bitcoin)[2022/7/22 2:31:18]

退出 optimistic rollups (ORU)需要較長時間。市場普遍認為做市商會在 rollup 和 Layer 1 之間提供流動性橋梁。但是,該操作的實現細節比較棘手。協議前端應該提供原生支持嗎?如果是這樣,他們是否應與特定做市商「簽約」(例如參考 Citadel Securities 與 Robinhood 簽訂的 PFOF 合同)?還是把它留給前端用戶自己去配置?如果用戶想從一個 ORU 轉移到另一個 ORU,該怎么辦……用戶如何傳遞信號給應用,從而操作 Connext 或 Thorchain 而不是退出到 Layer 1?

對于 Metamask 用戶 (他們大部分是高級用戶),用戶自己管理這么復雜的操作可能比較合理。但是對于試圖抽象出復雜性的小眾錢包(如 Exodus 或 Argent),這些團隊需要花費多少額外的開發時間來解決這些問題?又被迫放棄多少新功能?如果做市商出于某種原因停止在某個橋接 / 細分市場的流動性,那該怎么辦?有哪些備份選項?

必須更新開發者工具來處理新的數據結構(如 ORU 的未處理事務,ZKR 的 zk 輸出)。索引和查詢層將需要進行重大升級,應用開發人員可能需要重新編寫其子圖以處理新的數據結構(例如,不可能將 EVM 子圖映射到 Starkware 的 Cairo)。開發人員將被迫跨各種異構擴展方案重寫大量應用。

隨著分片和 Rollup 數量的激增,開發交易所將變得更具挑戰性。這些問題都不棘手,但是它們會減慢開發速度,還會讓不想面對這些問題的眾多開發人員感到有心無力。

Solana 當前可支持每秒 50,000 筆交易, 全球 網絡節點 已經突破 600 個。最重要的一點在于,Solana 提供了無限擴展的可預測路徑。由于它可以在 GPU 上并行執行事務,因此可以利用 GPU 并行性帶來的巨大增益。

01 Exchange完成220萬美元種子輪融資,Multicoin Capital等領投:1月21日消息,01 Exchange完成220萬美元種子輪融資,Multicoin Capital和Alameda Research領投,Solana Ventures,Ledger Prime等參投。

01 Exchange是基于Solana的去中心化衍生品交易平臺,將于1月27日發布主網并推出具有深度流動性的永續合約,能夠支持100個不同的衍生品市場和50種不同的抵押品。同時還將推出第一個有限訂單簿模式的Power Perps產品SQUOL。(Decrypt)[2022/1/21 9:04:08]

摩爾定律可能是過去 50 年中最重要的經濟力量。但是今天它更多呈現出一種假象。

大約 10 到 15 年前,摩爾定律就不適應于單線程計算。因為熱量的產生隨著時鐘速度超線性增加。這就是扇形設備(臺式機和筆記本電腦)停滯在大約 3.5-4 GHz,而無風扇設備(電話和平板電腦)停滯在 1.5-2.0GHz 的原因。盡管過去十年來各種優化讓單線程性能有所提高,但單線程性能并沒有做到每 18-24 個月增加一倍。

在過去的十年,幾乎所有的計算收益都來自芯片專業化(FPGA 和 ASIC)和并行計算。現代臺式機圖形卡通常有 4000 多個內核。上個年代,每張芯片的內核數量一直在按摩爾定律增長,并且這種趨勢將持續下去,因為增加的內核數量所產生的熱量幾乎不影響時鐘速度的提升。

Solana 是唯一一個通過 SeaLevel 運行時進行分片內并行計算的區塊鏈 。SeaLevel 在 GPU 本地執行事務。如果 Nvidia 在未來一兩年發布 8,000 內核的新型 GPU,Solana 網絡的計算帶寬將增加大約一倍。

在這個過程中,開發者不用了解,或者不用在乎,也無需更改任何一行代碼。

這就是可預測性的定義:開發者今天寫好了代碼,就知道它會一直生效,而且未來執行代碼的成本還比現在低。

這時候,擴展計算的主要物理限制是散熱。在字面上,Solana 的擴展性能夠做到物理上限。

從表面上看,許多人認為 Solana 協議不夠去中心化。當然,他們并沒有真正去量化這個說法,但卻不斷重申這一點。事實到底是怎么樣呢?讓我們做一些計算,來量化一下各個網絡的去中心化程度。

Multicoin創始人:我希望FTX能上市,能融合傳統金融與DeFi:9月7日消息,Multicoin Capital創始人Kyle Samani近日做客FTX 播客時表示,“希望FTX能成為傳統金融和DeFi的橋梁。我們之前剛剛宣布了投資FTX,希望FTX能在某個時間點上市,并且成為這種融合的先鋒。當傳統金融進入加密世界后,產生的東西會與社交代幣、平臺代幣、所有的DeFi協議、Helium、Audius,還有所有我們投資的其他的奇奇怪怪的東西都不同。我覺得那些融合的產物也會是和現有的美國股票完全不同類型的資產。”[2021/9/7 23:05:39]

首先我們來看一下硬件成本:

比特幣可以在一個價值 25 美元的 Raspberry Pi 上運行,只需要微弱的互聯網連接。

以太坊在一臺 500 美元的筆記本電腦上運行(考慮到當前的 Gas 價格,這個價格不一定準確),需要寬帶連接。

Solana 需要運行在一個 3500 美元左右的服務器,需要千兆網絡連接。

下一個主要考慮因素是狀態大小。在 50,000 TPS 和數十億用戶的情況下,Solana 的狀態大小將會增大。這一點非常好,為什么?因為 1)假定 Solana 運行在可升級存儲的服務器(而不是無法升級的筆記本電腦),2) NVMe SSD 通過 RAID 0 線性擴展讀寫性能,以及 3)多字節 NVMe SSD 不到 300 美元——擴展狀態存儲的成本和維護成本將會微不足道。

如果讀到了這里并且理解了前面的所有內容,那么您使用價格超過 2,000 美元的 Macbook Pro 的可能性就很大了,這也是世界上 5000 萬到 1 億左右的開發者所鐘愛的高端計算機。我懷疑對 500 到 1000 美元的硬件進行優化是最理想的做法。那么 500 到 1000 美元價位有什么特別之處呢?

我們來考慮一下硬件需求上限的合理價位。25,000 美元肯定太高,因為開發者沒有這種硬件。現在換一種思路,我們不考慮任意的硬件成本,而是從需要多少個節點來實現足夠的防審查能力。很明顯,這里的「足夠」一詞本質上是主觀的,但是如果您假設需要 100 萬個節點,那么自然會產生一個問題:「這個世界上有沒有足夠多的,價值 3500 美元的服務器和千兆網絡連接,讓 100 萬個節點看起來比較合理?」

考慮一下世界上所有高端硬件的游戲玩家、開發者和企業的數量,我們很難對這個問題進行否定。

所以不能孤立地考慮硬件成本問題,而必須在系統的設計目標范圍內去進行考量。

此前我曾經認為區塊鏈應該迎合 DeFi,而不是一味追求最大程度的審查抵抗性(即需要 1 億甚至 10 億個節點)。根本沒有必要對 25 美元或者 500 美元的硬件進行優化,因為絕大多數人永遠都不會運行一個節點。那么,為什么還要費心去優化硬件成本及其基礎上的協議呢?

這就來到了弱主觀性,同時承認去中心化并沒有你想象中那么重要。

這個世界是弱主觀性的。意味著什么呢?我們來看一下下面的例子。

回憶一下,你上一次走進一棟高樓的時候,是先對建筑結構進行檢查,然后詢問建造商,從而確保這棟高樓不會坍塌然后把你埋了?

坐飛機,開車或者在你家的時候,有沒有這種想法?

所以說,這個世界的所有事物都基于某種程度的信任。如果每個人都要獨立驗證所有相關事物的結構完整性,那么這個世界就無法正常運轉了。

反過來我們可以認為:世界之所以能夠正常運轉,是因為每個人都知道已經有許多其他人對系統進行了驗證,系統安全的概率非常高。

這就是弱主觀性的基本假設。這個理論應用到節點數量的時候,就變成了這個關鍵問題:在沒有運行節點的情況下,用戶自己是否可以合理地假設有足夠其他參與者和機構運行著節點,從而可以信任該系統?

Solana 目前的節點數量約 600 個,在一年前只有 100 個左右。像其他區塊鏈一樣,隨著生態的持續發展,節點數量還會隨著時間推移而增長。類似于目前的主流區塊鏈,隨著時間流逝,越來越多用戶采用,傳遞的價值越來越多,Solana 網絡自然會越來越去中心化。

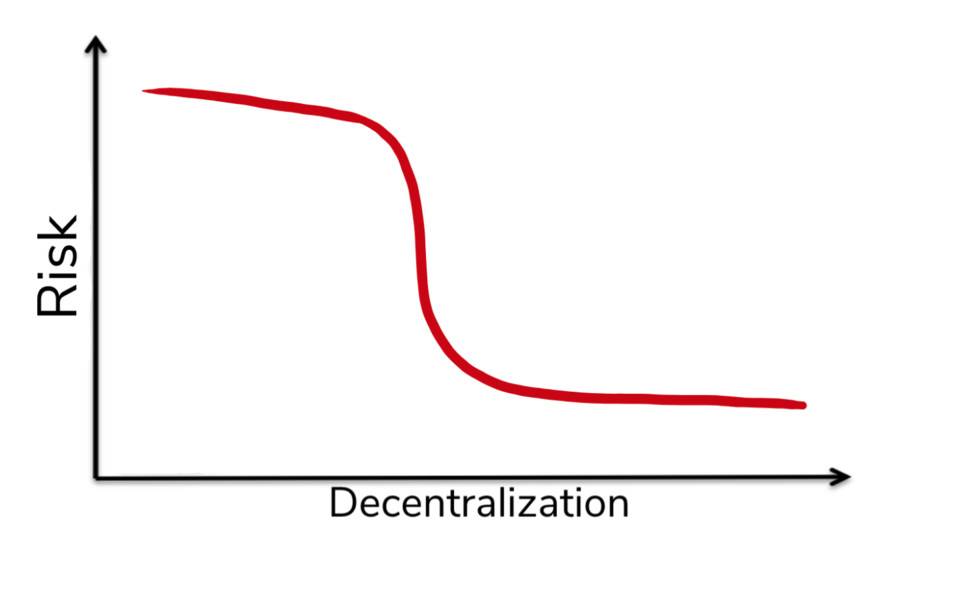

這也是 Qureshi 觀點的正確性,并且去中心化并沒有你想象中那么重要。很顯然,去中心化對審查抵抗至關重要。但目前業界也沒有一個清晰的閾值(也沒有足夠的反面例子可以得出一個結論),而且具體的數值本身并不重要——真正重要的是:1)風險-去中心化程度曲線實際上是反向的 S 曲線,以及 2)我們知道區塊鏈隨著時間的推移會變得更加去中心化,因此審查抵抗能力會隨之提升。只要區塊鏈去中心化的速度足夠快——并且你相信它可以去中心化程度增加的速度——那么用戶就能夠維持他們所需的審查抵抗性。

圖片來源:Haseeb Qureshi《為什么去中心化并沒有你想象中那么重要》

于是現在的基本問題變成了:如何分清「本末」?

從 2009 年比特幣誕生以后的第一個十年,很顯然審查抵抗性、非主權貨幣是「本」,而其他的應是「末」。

但這個情況正在改變。如今加密貨幣的使用者會認為,DeFi 會完全重塑金融。因此我覺得「本末」已經反轉:如今 DeFi 是「本」,而非主權貨幣是「末」。

它們兩者都需要一定程度的審查抵抗性,但是在技術受限的情況下,最大化 DeFi 效用與最大化系統審查抵抗性之間就出現了一個基本的取舍。

而當系統的基本設計目標發生變化的時候,相關的技術堆棧也需要隨之變化。為了將 DeFi 擴展到數十億用戶的規模,每一層堆棧都必須遵從第一性原理,進行重新考量。

致謝:感謝 Hasu 對本文草稿的審核。

附錄:以太坊與 Solana 的簡單對比

比特幣和以太坊在各自的設計中都進行許多假設,最明顯的也許要數網絡層和執行層。

網絡層

在網絡層,比特幣和以太坊利用八卦協議(gossip protocol)。八卦協議也就是每個節點不加選擇地將數據廣播到其他每個節點。雖然這可以最大程度地提高審查抵抗性,但卻以犧牲一部分性能為代價。按照定義,以高度冗余的方式重新廣播數據效率不高,因此無法正確地針對高吞吐量 DeFi 應用進行優化。

另一方面,Solana 發明了一種新的名為渦輪(Turbine)的網絡協議,它的靈感來自 BitTorrent 協議。渦輪對效率進行了大幅優化,其工作原理如下:我們來考慮一個 1MB 大小的區塊。其中節點不是將整個區塊傳輸給另一個節點,而是將 10KB (占區塊大小的 1%)傳輸到節點 #2 和 #3,然后那些節點將這 10KB 區塊重新廣播到節點 #4 和 #5,依此類推。然后原始節點向節點#6 和#7 廣播另一個不同的 10KB 數據包,隨后這些節點將這 10KB 內容重新廣播給節點 #8 和 #9,依此類推。此外,該模型的優點在于,隨著節點數量的增加,延遲時間以及可用的絕對帶寬保持不變。唯一降低的性能是,與大多數其他線性或超線性增加的系統相比,延遲增加了 log(n)(非常亞線性)。

執行層

在執行層,EVM 是單線程計算機。由于任何交易都可以修改全局狀態的任何部分,因此為了支持并行性,系統需要某種方式來確保兩筆交易不會嘗試同時寫入同一個狀態。EVM 選舉根本無法處理該問題,它只能簡單地串行執行所有交易。

Solana 是唯一嘗試處理分片內并發的協議。它是怎么做到的呢?Solana 的運行時 SeaLevel 要求交易標頭指定交易所有的相關狀態。借助此信息,SeaLevel 可以確定哪些交易可能發生沖突,并將對其進行序列化。所有不重復的交易都可以并行化,在數千個 GPU 內核中并行運行。

披露:Multicoin 已制定、維持和執行合理設計的書面政策和程序,以識別和有效管理與其投資活動有關的利益沖突。在公開發布后的三天內,Multicoin Capital 對本報告所列資產(「無交易期」)遵守「無交易政策」。Multicoin Capital 持有 SOL 和 ETH 的倉位。

來源鏈接:multicoin.capital

撰文:Kyle Samani,Multicoin Capital 管理合伙人

金色財經 區塊鏈6月1日訊? 目前,存在于公共區塊鏈中的75%的市值無法以可靠的方式在智能合約中使用,這對整個行業的構建是至關重要的.

1900/1/1 0:00:00在Master Ventures宣布成立3000萬美元的Polkadot生態系統基金之后,DOT和KSM價格迎來大漲.

1900/1/1 0:00:00首先看下BTC2013年牛市行情走勢,研究可以發現13年牛市BTC走二頂形態,年中有一波大幅度的調整,調整幅度高達80%,很多人都以為牛市結束了,后面BTC超跌反彈再回落筑底.

1900/1/1 0:00:00高盛本周發布了一份關于加密貨幣的研究報告,討論了加密貨幣成為機構資產類別的潛力。此外,研究人員還認為,區塊鏈的價值取決于在其之上存儲的信息,并聲稱以太坊可能會在未來成為第一大公鏈,且將作為價值儲.

1900/1/1 0:00:00通過 Layer2,投資者在 BSC、HECO 等鏈上的穩定幣正在轉移。市場行情震蕩,加密社區正在尋找下一個潛力板塊.

1900/1/1 0:00:00DeFi 領域之所以能煥發如此強勁的生命力和創新力,主要原因之一是人們可以在以太坊上編寫靈活的智能合約,并創建具有可組合性的貨幣積木.

1900/1/1 0:00:00