BTC/HKD+2.91%

BTC/HKD+2.91% ETH/HKD+2.58%

ETH/HKD+2.58% LTC/HKD+3.67%

LTC/HKD+3.67% ADA/HKD+5.1%

ADA/HKD+5.1% SOL/HKD+4.02%

SOL/HKD+4.02% XRP/HKD+4.57%

XRP/HKD+4.57%每天都會有成千上萬人第一次體驗去中心化交易所。然而,公鏈的一些特性往往會讓新手無所適從,這里面甚至包括很多熟悉傳統交易平臺的老手。結果,在套利者和搶跑者的攻擊下,交易者的表現不盡如人意。

總的來說,我們可以將每筆交易的成本分成以下幾個部分:

價格沖擊

經紀商或交易費

滑點

底層區塊鏈的交易費

本文是自動做市商入門系列的第一篇,將討論交易成本中的首要部分:價格沖擊。你將了解到以下內容:

Uniswap v2、Sushiswap 和 Balancer 1等自動做市商是如何決定報價的;

如何使用一些簡單的策略來盡可能減輕你的交易所帶來的價格沖擊。

大多數去中心化交易所會運行多個不同交易對的流動性池,如 ETH/WBTC。這些流動性池起到了自動做市商的作用,而非在訂單簿模式下撮合買賣雙方。

流動性池是一個儲備了兩種或多種代幣的智能合約。只要符合特定規則,任何人都可以向流動性池注入資金,或從中取走資金。

FDIC主席:未能理解與加密相關風險加速了Signature Bank的倒閉:金色財經報道,美國聯邦存款保險公司(FDIC)主席 Martin J. Gruenberg 表示,管理不善是 Signature Bank 失敗的根本原因,未能理解與加密貨幣相關的風險加速了其倒閉的速度。此外,該銀行未能了解其與加密行業存款相關聯和依賴的風險,也未能了解其容易受到 2022 年末至 2023 年發生的加密行業動蕩蔓延的影響。

Gruenberg 稱,SVB 和 Signature Bank 的倒閉分別導致了 161 億美元和 24 億美元的損失。資產在 1000 億美元或以上的銀行值得特別關注,包括考慮長期債務要求以促進有序解決。[2023/5/16 15:06:17]

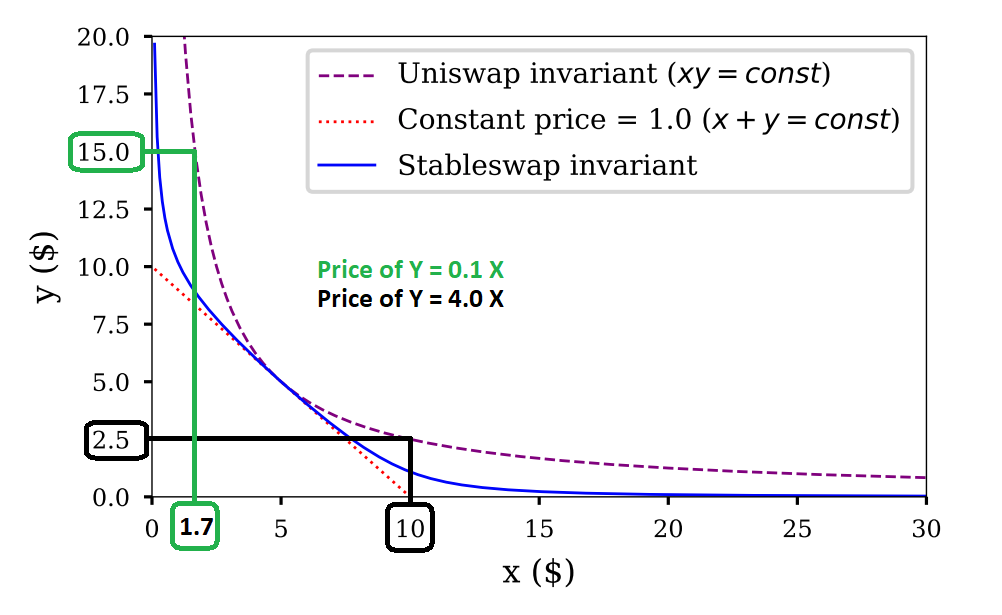

例如,恒定乘積函數 x*y = k 就是規則之一,x 和 y 分別代表代幣 A 和 B 的存量。若想從流動性池中取出一些代幣 A,交易者必須按一定的比例向流動性池中注入代幣 B,以確保 x 和 y 的乘積等于常量 k(交易費另算)2。

根據恒定乘積做市商公式,代幣 A 的價格為 price_token_A = reserve_token_B / reserve token_A。

孟巖:數字資產是理解 DeFi 的一把鑰匙:9月10日20:30,火幣研究院重磅打造的“區塊鏈百家講壇”2.0版本正式開播,本期邀請到數字資產研究院副院長、通證思維實驗室發起人孟巖做客直播間,和大家一起聊聊“資產上鏈:產業區塊鏈與DeFi的橋梁和升級路徑”。

孟巖表示:“數字資產是理解DeFi的一把鑰匙。在DeFi當中,數字資產與智能合約同等重要,甚至更加重要。充分理解在DeFi中數字資產的性質,以及是如何產生的、流轉、背后的價值、如何使用和銷毀,都會幫助你深刻理解DeFi。”

據悉,“區塊鏈百家講壇”是由國內頂尖的區塊鏈研究機構火幣研究院推出的精品課程,既是初學入門區塊鏈技術的第一堂課,也是深化進階區塊鏈知識的不二之選。[2020/9/10]

舉一個真實的例子,在撰寫本文時,Uniswap 的 ETH/WBTC 流動性池內有 2700 個 WBTC 和 86000 萬個 ETH。根據二者的存量之比,ETH 當時的市場價格是 2700/86000 = 0.0314 WBTC。

動態 | dotBC與Digimarc合作 結合區塊鏈技術提供版權管理解決方案:據Music Business Worldwide消息,美國版權管理公司dotBC與Digimarc Corporation合作,在dotBC產品中提供數字音頻水印技術Digimarc音頻條碼。Digimarc公司首席執行官Bruce Davis表示,“兩家公司的合作伙伴關系展示了Digimarc音頻條形碼與區塊鏈相結合的強大功能,以確保權利所有權與受版權保護的內容正確且安全地相關聯。”[2019/4/10]

關鍵在于,Uniswap 不會根據其它市場上的價格變化更新價格。Uniswap 的市場價格只會隨流動性池中代幣存量之比變化而變化。在用戶交易過程中,交易池中的代幣存量會不斷發生變化。

舉個例子,當幣安上 ETH 的價格跌至 0.0310 WBTC 時會發生什么情況?這時,Uniswap 流動性池中的 ETH 存在溢價,從而產生套利機會。套利者就會到幣安上買入 “便宜的” ETH,然后立即在 Uniswap 上賣出賺取差價,直到 Uniswap 上 ETH 的價格同樣降至 0.0310 WBTC,無法繼續低買高賣為止。在上述例子中,套利者共計使用 550 個 ETH 買入了 17.2 個 WBTC(為簡單起見,此處忽略交易費和 gas 費)。

聲音 | Samson Mow:很難理解為何質疑Liquid網絡不是真正的側鏈:據Bitcoinist消息,Blockstream首席戰略官Samson Mow近日表示,很難理解為何會有人質疑Liquid網絡并不是真正的側鏈。Liquid網絡與兩種數字貨幣錨定,并且其數據可在其他鏈上被驗證。[2018/10/13]

因此,即使自動做市商不會根據現實世界的信息更新價格,交易者還是可以相信自動做市商提供的報價是密切追蹤全球市場價格的,因為這里面存在持續不斷的套利行為。

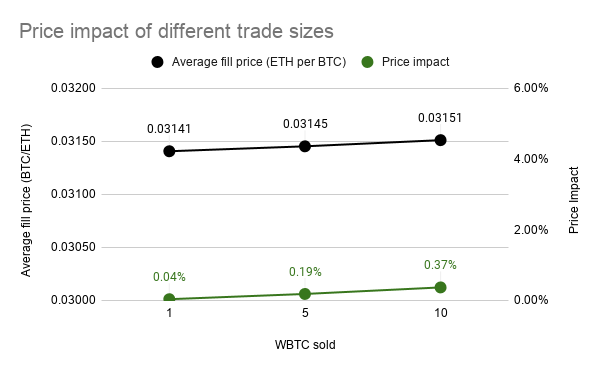

雖然我們學習了如何根據代幣存量之比計算當前市場價格,但是該市場價格只反映了邊際代幣的價格。然而,交易者通常會一次買入或賣出大量代幣,導致代幣價格遞增。

當前市場價格和預期執行價格之間的差異被稱為價格沖擊。

價格沖擊取決于以下兩個因素:

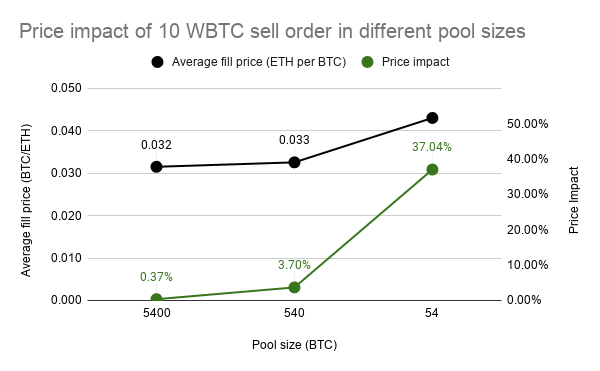

你的交易量在流動性池規模中的占比;

流動性池采用的交易規則(例如,恒定乘積公式)。

聲音 | 趙余:“彩虹表攻擊”可以簡單理解為“字典攻擊”:EOS LaoMao 的趙余在《寧話區塊鏈》之全球EOS節點答疑的節目中稱 “前兩天發生的’彩虹表攻擊’,是由于有些開發者通過設計的自定義助記詞功能不完善。既沒有過濾空字符串,也沒有強制用戶設置足夠長的助記詞。導致黑客可以通過簡單的窮舉,就能拿到部分賬戶的私鑰。EOS 彩虹表攻擊始末:EOS 官方庫 eosjs-ecc(https://github.com/EOSIO/eosjs-ecc) 提供了一個自定義助記詞生成密鑰的接口。有些開發者使用這個接口,做了一個用戶可以自定義助記詞的密鑰生成工具。但是由于產品設計問題,具體問題是下面兩個:1. 沒有過濾空字符串;2. 沒有強制要求用戶自己填寫的助記詞的長度必須達到足夠安全的長度(比如 12 個獨立的單詞作為助記詞,就可以認為安全性很高了)。導致部分用戶,使用了簡單的字母或單詞作為助記詞生成了自己的私鑰。比如 a, b, c, hello, world 等等。這就導致黑客可以輕而易舉地“窮舉”常見的單詞,字母,以及單詞組合,進而拿到用戶私鑰,最終轉移用戶資產。這個“窮舉”的方法,一般也被稱為“彩虹表”攻擊。對于使用自定義助記詞功能生成私鑰的用戶,建議自查助記詞長度,確保助記詞長度不少于 12 個單詞。”[2018/7/17]

正如我們之前提到的,價格沖擊在交易總執行成本中占據很大一部分。以下是一些實現價格沖擊最小化的簡單策略:

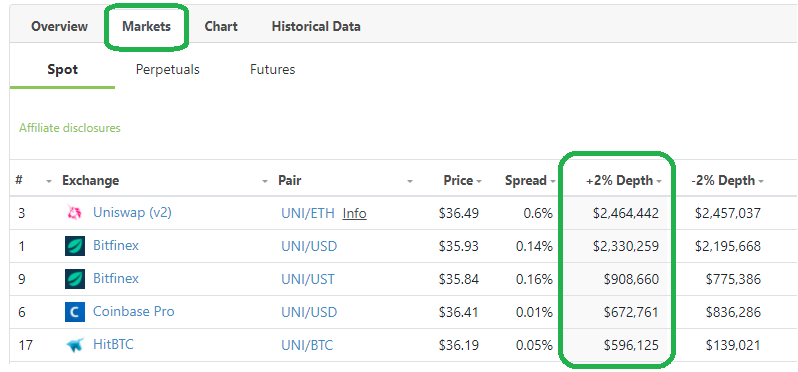

找到最深的市場:到目前為止,我們已經確定價格沖擊取決于交易規模在流動性池規模中的占比。因此,我們想要找到在我們所關注的價格范圍內最大的流動性池,這樣就可以讓代幣的執行價格盡可能接近市場價格。Coingecko 上的市場深度表提供了很好的參考。

關注 DeFi 以外的市場:雖然這是一篇關于自動做市商的文章,但是我們不會假設你總能以最佳價格達成鏈上交易。實際上,由于我們所討論的自動做市商的流動性分散在一個價格段內,通常很少會有流動性集中在當前市場價格附近。這是許多去中心化交易所都試圖解決的問題。例如,Uniswap v3 可以讓做市商將其流動性集中在當前市場價格附近,從而提供比中心化交易所更有競爭力的價格。如果有一筆交易改變了去中心化交易所上某個代幣的價格,且該代幣還在其它市場上交易,就會產生套利機會。正如上文所述,套利者將執行與該交易相反的操作(即,在這筆交易后面立即插入自己的交易),讓去中心化交易所上的價格回到全球市場價格。顯然,套利行為的存在本身就是一種交易不當證明,因為交易者等于是在向套利者 “捐錢”。這就引出了一個問題:當其它市場存在的情況下,你是否應該承擔 2 至 3% 的價格沖擊來執行鏈上交易?

注意交易費:自動做市商收取 0.3% 的交易費,這就意味著最佳買單和最佳賣單之間的價差是 0.6%。在這一范圍內,自動做市商不會與其他交易所的價格對齊。換言之,即使是流動性最高的自動做市商交易也存在 0.3% 的價格沖擊。盡可能降低交易費帶來的影響是至關重要的,對于那些在中心化交易所上價格沖擊很小的交易來說尤其如此。因此,相比之下,中心化交易所可能是更好的交易執行平臺。(同一筆交易的交易費在幣安上可能是 0.1%,在 FTX 交易所上可能是 0.07%。)盡管如此,還有其它很多原因導致去中心化交易所的交易費較高,如全托管,或免去引導、KYC 或存款流程。但是,即使在這些情況下,交易者也應該意識到較高的交易價格背后意味著去中心化或即時流動性溢價。

分散交易:首先,我們可以延長交易時間線,將一筆交易拆分成幾筆較小的交易陸續完成。這點對于更偏愛去中心化交易所的交易者來說尤其重要,盡管 DeFi 領域之外還存在其它流動性市場。舉個例子,你可以將一筆交易分割成 5 筆,每次買入 20%,然后等待套利者將價格恢復。這 5 筆交易的價格沖擊加起來低于一筆交易,但是需要消耗更多 gas 成本,執行時間也會更長。交易的規模越大,這個策略的優勢越明顯,因為相對減少的價格沖擊來說,固定的 gas 成本就劃得來了。

直線交易并不一定是成本最低的:并非每個交易都恰好能找到對應的交易對流動性池,即使能找到,也不一定比使用中間貨幣更便宜。例如,盡管代幣 A 和 B 可以直接在流動性池中達成交易,但是在代幣對 A-ETH 和 ETH-B 的流動性更充足的情況下,A → ETH → B 的交易路線通常更便宜。從這一方面來說,聚合器非常有用,即使你只是參考它們提供的信息來選擇交易路線。

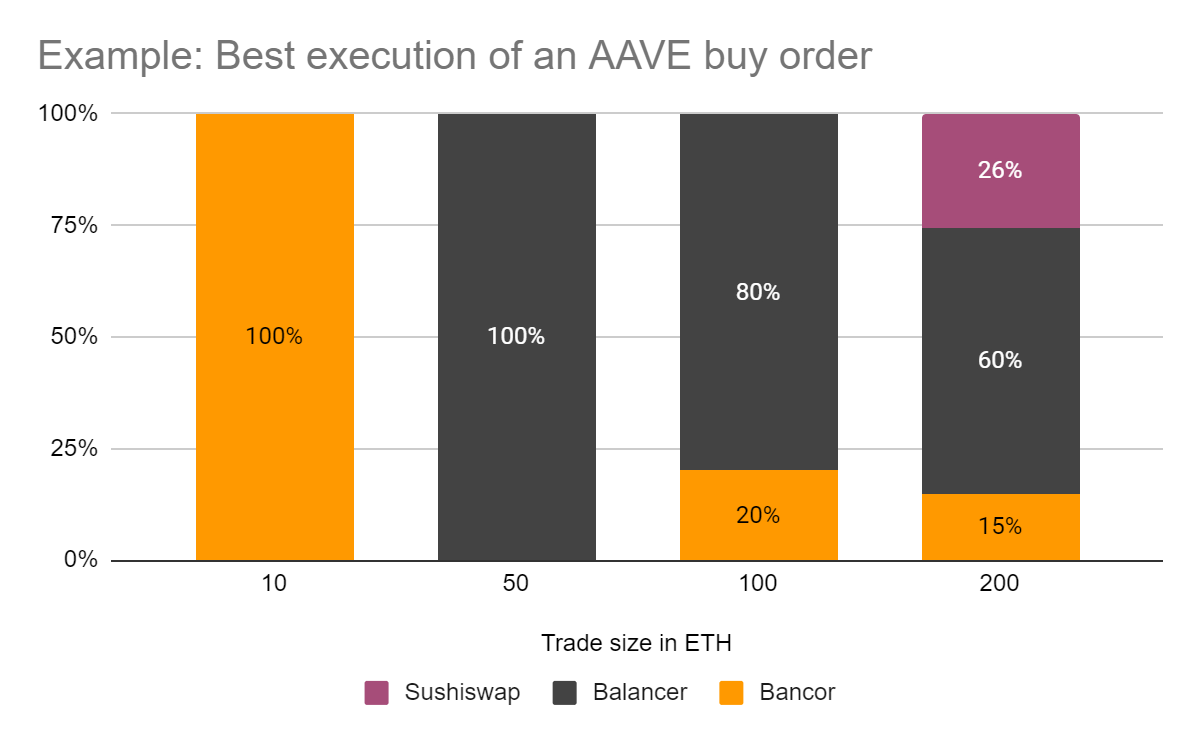

使用去中心化交易所聚合器:最后,你可以使用1inch、Matcha 或 Paraswap 等去中心化交易所聚合器。這些聚合器相當于 DeFi 領域的智能訂單路由。它的作用原理是,自動做市商賣出第一個代幣的價格會比第 10 個代幣低。每當某代幣在多個流動性池中交易時,聚合器會從所有流動性池買入該代幣,盡可能降低交易對每個流動性池的價格沖擊。不同于在一個市場上放長交易時間線,聚合器會將交易分散在盡可能多的市場上立即執行。和手動分割交易一樣,聚合器同樣需要消耗比單筆交易更高的 gas 成本。

在本系列的第二篇文章中,我們將詳細介紹滑點。幾乎所有自動做市商交易都會被搶跑,最終以交易者愿意接受的最大滑點執行。這是公鏈交易的 “特征”,是如今的去中心化交易所無法避免的。這一成本只能轉換,從而導致 “三難困境”。

致謝:感謝 EvanSS、Georgios Konstantopoulos、Dave White、Dan Robinson、Arjun Balaji 和 raul 的討論和審閱。

注 1:基于中心化限價訂單簿模式(如 Serum)或批量拍賣模式(如 Gnosis)的去中心化交易所不在本文的討論范圍內。

注 2:每筆交易的交易費會導致乘積略高于常量 k。

原文鏈接: https://research.paradigm.xyz/amm-price-impact

作者: Hasu

翻譯&校對: 閔敏 & 阿劍

Tags:中心化交易所ETH去中心化交易所SWAP幣圈去中心化交易所如何借sui幣LSETH去中心化交易所英文單詞Biswap

據媒體稱,美國SEC周三將批準VanEck比特幣ETF的決定期限從5月3日推遲到了6月17日。從正式提交申請開始,SEC通常會在45天之內做出決定.

1900/1/1 0:00:00這幾天,幣圈都被“屎”刷屏了!5月8日,加密貨幣Shib(俗稱柴犬幣/屎幣)價格一度狂漲超251%,交易量達403億元,隨后有所回調,24小時內暴漲236%,登上微博熱搜.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為53674美元,24小時漲幅5.46%.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1082.13億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:22.

1900/1/1 0:00:002021一季度,Layer 1的世界里有兩大故事。第一個故事是關于以太坊的,它突破了歷史新高,確認了可能是其迄今為止最重要的升級(EIP-1559)的啟動日期,DeFi領域的TVL增長了近200.

1900/1/1 0:00:00了解 NFT 的人,想必對于加密藝術品也有所耳聞。推特上有太多太多的故事,講述了加密藝術家如何分享著他們作品成功出售后所帶來的喜悅和改變.

1900/1/1 0:00:00