BTC/HKD+3.06%

BTC/HKD+3.06% ETH/HKD+2.68%

ETH/HKD+2.68% LTC/HKD+3.68%

LTC/HKD+3.68% ADA/HKD+5.07%

ADA/HKD+5.07% SOL/HKD+4.84%

SOL/HKD+4.84% XRP/HKD+4.32%

XRP/HKD+4.32%2021年區塊鏈行業可謂欣欣向榮。根據CoinMarketCap的記錄,2021年數字貨幣市場的總市值從1月1日的7557.40億美元擴大至12月31日的22486.68億美元,全年漲幅高達196.27%。水漲船高之下,大部分數字貨幣的收益也十分可觀。

二級市場整體向好的同時,一級市場同樣欣欣向榮。據PANews數據新聞專欄PAData統計,全球區塊鏈領域的投融資在2021年繼續保持了高速增長,全年吸引了超300億美金的資金支持加密初創企業。本文系2021年全年披露的投融資事件回顧,核心發現如下:

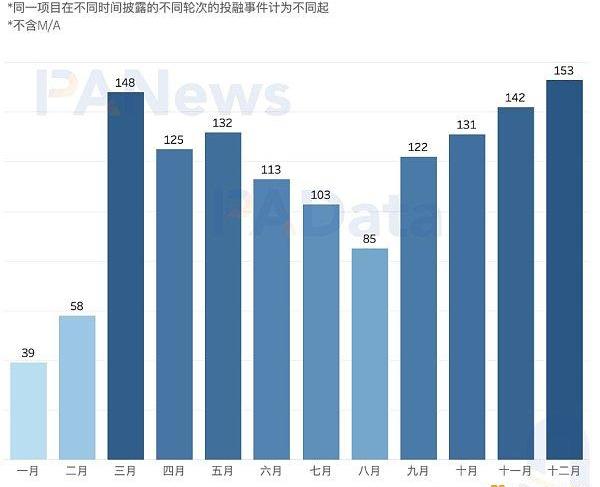

1)全年共有1205個獨立項目披露了1351起投融資事件,并總體呈現出“爆發-回落-再爆發”的“V”字形過程。其中,12月披露的投融資事件達到153起,為全年最高。

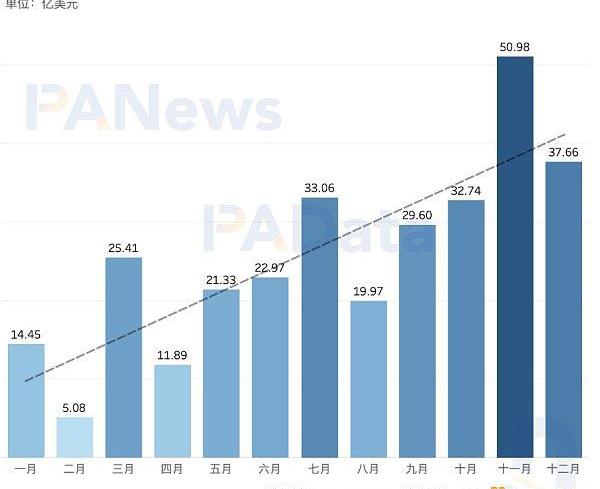

2)全年披露的融資總額為305.1億美元,總體上,投融資總額隨著時間的推移而增長,至11月達到年內峰值,約為50.98億美元。

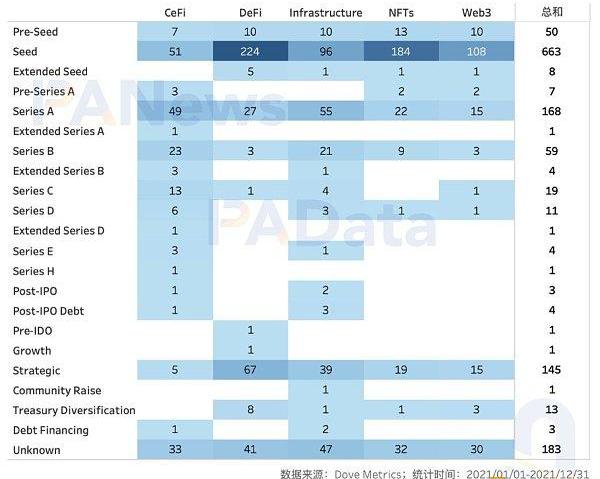

3)融資事件中有663起都是種子輪、168起是A輪,145起是戰略投資,三者合計占比約83.56%,其他輪次的投融資事件都較少。值得關注的是,CeFi和Infrastructure這兩個領域出現了較多C輪以后的融資。

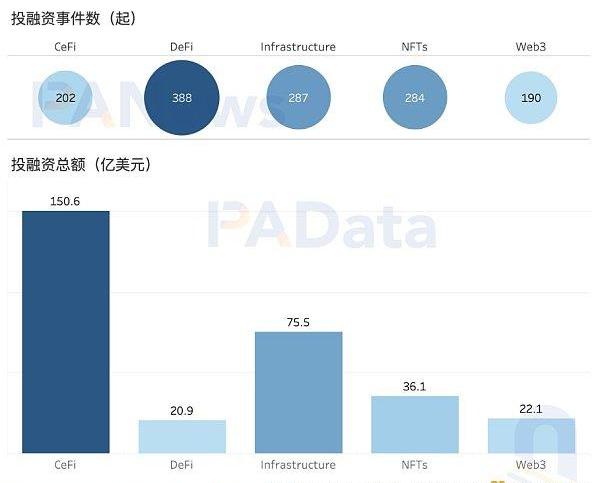

4)DeFi的投融資事件數量最多,但總金額最低,CeFi的投融資事件數量較少,但總金額最高。NFTs和Web3作為相對較新的領域,披露的投融資總額也分別達到了36.1億美元和22.1億美元,高于DeFi。

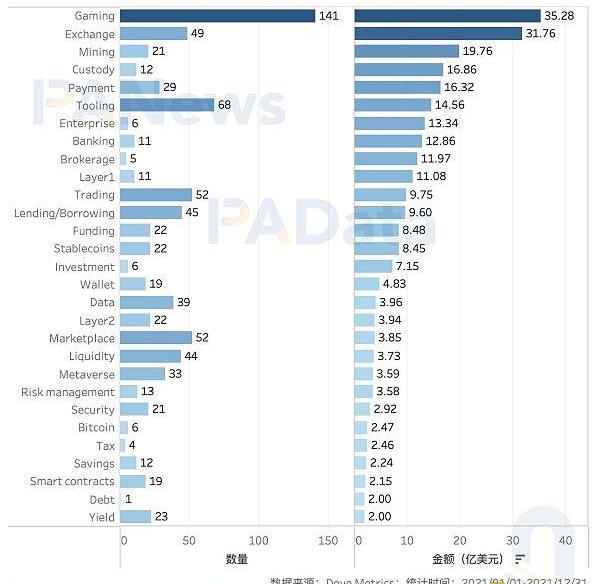

5)從主要的次級細分領域來看,Gaming共披露了141起投融資事件,累計總額達到35.28億美元,這兩個數據都居所有次級細分領域之首,毫無疑問是2021年最受資本青睞的。這些Gaming項目大多與NFTs相關聯,部分與Web3相關聯。

比特幣與黃金三十天相關性系數今日為0.08:金色財經報道,據同伴客數據顯示,6月12比特幣與跨資產類別價格相關性系數情況如下:比特幣與標普500 三十天天相關系數為0.15,一周累計上漲0.02。比特幣和黃金三十天相關系數為0.08,一周累計下跌0.03。比特幣和美元三十天相關系數為-0.19,一周累計上漲0.09。

注:1、相關性系數值為正,表示正相關;值為負則為負相關。2、相關性系數值≤0.5表示低度相關;0.5~0.8表示顯著相關;≥0.8表示高度相關。[2023/6/12 21:31:09]

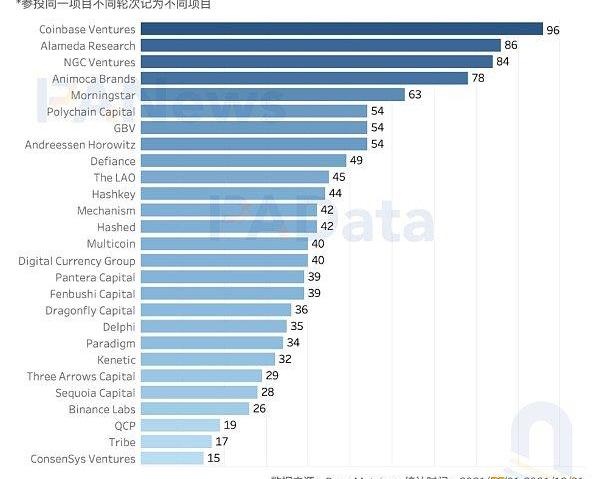

6)27家主要投資機構中以CoinbaseVentures全年投資的數量最多,達到96起,涉及93個獨立項目。其次,AlamedaResearch、NGCVentures和AnimocaBrands全年投資的數量也都在78起以上,涉及的獨立項目在75個以上。

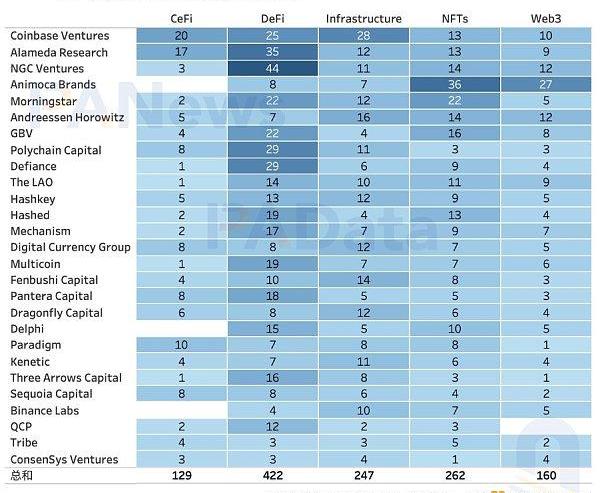

7)不同機構在投資領域中表現出了一定的差異性。比如,CoinbaseVentures投資最多的領域是Infrastructure,同樣相對更重視這一領域投資的機構則包括DigitalCurrencyGroup、DragonflyCapital、Kenetic和BinanceLabs等。而NGCVentures、AlamedaResearch、PolychainCapital、Defiance、Mechanism等則專注于DeFi領域。另外,AnimocaBrands則基本專注于NFTs和Web3領域。

1205個項目披露了1351起投融事件,

總金額超305億美元

紐約總檢察長就注冊問題起訴加密交易所CoinEx:金色財經報道,紐約總檢察長Letitia James正在起訴加密貨幣交易所CoinEx,稱其未在該州注冊。

根據周三提交給紐約州最高法院的一份請愿書,CoinEx提供、出售、購買屬于商品和證券的加密貨幣并進行交易,而沒有在紐約注冊為商品經紀商和證券經紀人或交易商。 該交易所也沒有遵守1月份送達的傳票。 總檢察長辦公室列出了四種代幣,包括AMP、LBRY代幣(“LBC”)、LUNA和Rally(“$RLY”)。請愿書旨在阻止CoinEx在該州從事未經授權的活動,并希望阻止紐約的IP地址使用交易所。總檢察長還要求獲得“紐約賬戶的完整賬目,以及從紐約客戶那里收到的所有費用”。[2023/2/23 12:24:02]

根據統計,2021年共有1205個獨立項目披露投融資情況。如果將同一項目在年內披露的不同輪次的投融資事件視為不同融資事件的話,那么,這些項目全年共發生了1351起投融資事件。其中,1月和2月披露的投融資事件較少,分別僅有39起和58起。此后,全球區塊鏈投融資經歷了一個“爆發-回落-再爆發”的“V”字形過程。

3月全球區塊鏈領域的投融資事件共有148起,較上月環比增長了155.17%。4月至7月期間雖然投融資事件有所回落,但每月仍保持在100起以上。8月,投融資事件數量下降至85起,達到短期低點,隨后開始逐月恢復。至12月,投融資事件達到153起,為全年最高。

FaTPay宣布跟萬事達合作,將發布聯名加密信用卡:12月2日消息,加密貨幣支付服務提供商FaTPay宣布跟萬事達達成合作,將推出聯名加密銀行卡。該卡將支持包括比特幣在內的多種加密貨幣,并能在所有銀行卡支付場景完成支付。

目前,通過加密支付服務商FaTPay可用超過40個國家法定貨幣直接購買超過20條公鏈上的數字資產,并集成了AML、KYC等反欺詐能力滿足監管要求。[2022/12/2 21:18:18]

1351起投融資事件中有1206起披露了投融資總額,總計約305.1億美元。從時間上來看,全年披露的投融資總額隨著時間的推移而增長,至11月達到年內峰值,約為50.98億美元。除此之外,3月、7月、10月和12月披露的月投融資總額也在30億美元以上。相反,月投融資總額較低的是1月、2月、4月和8月,都不足20億美元,尤其是2月,僅有5.08億美元。

從具體項目來看,全年融資總額超過10億美元的項目包括FTX、NYDIG和Robinhood,總額分別約為13.21億美元、13億美元和10億美元。其次,融資總額超過5億美元的項目還有10個,包括MoonPay、Forte、Fireblocks、Revolut、CelsiusNetwork、Sorare、DigitalCurrencyGroup、GenesisDigitalAssets、DapperLabs和GRIID。另外,融資總額超過1億美元的還有49個,包括Circle、Solana、BitDAO、AvalancheFoundation、AnimocaBrands等熱門項目。

印度財政部長:一項監管加密貨幣的新法律即將出臺:8月12日消息,印度現任財政部長Nirmala Sitharaman敦促人們謹慎購買加密貨幣,并稱加密貨幣買家需要“非常小心”,預計一項監管加密貨幣的新法律即將出臺。據報道,印度政府去年11月打算全面禁止加密貨幣,但隨后擱置了這項計劃,當時Nirmala Sitharaman表示需要全球協調才能使這種禁令奏效,目前數字貨幣在該國仍處于監管灰色地帶,而且印度尚未將加密貨幣視為一種貨幣形式。(CNN News18)[2022/8/12 12:21:16]

1351起投融資事件中有183起未披露投融資輪次,除此之外的1168起投融資事件中有663起都是種子輪,占比達到56.76%。另外還有168起是A輪,145起是戰略投資,兩者合計占比26.80%。其他輪次的投融資事件都較少,比如B輪僅63起,C輪僅19起,D輪僅12起、E輪僅4起、H輪僅1起。總的來說,2021年區塊鏈領域的投融資都仍屬于早期階段,與前兩年的情況一致。

如果考慮項目的領域,可以看到,CeFi和Infrastructure這兩個領域的項目出現了較多C輪以后的融資,而DeFi、NFTs和Web3這三個領域的項目則更多只進行了種子輪和A輪的融資。

DeFi數量多但CeFi總額高,

Gaming賽道備受青睞

機構在投資哪些領域?這個問題的答案一直被視為行業發展的風向標。根據統計,從大類來看,2021年1351起投融資事件中有388起發生于DeFi領域,占比約為28.72%,另外還有287起發生于Infrastructure領域,284起發生于NFTs領域,占比分別約為21.24%和21.02%。而CeFi和Web3領域的投融資數量相對較少。因此,僅從數量上來看,DeFi仍然是目前資本最關注的領域之一。

Bitcoin.com已集成若干以太坊生態主流ERC-20 Token,將支持存儲和兌換服務:8月11日消息,加密貨幣錢包Bitcoin.com宣布已完成對超過100個以太坊生態系統ERC-Token的集成,并將支持這些Token的存儲和兌換服務,包括一系列主流DeFiToken,如Alchemix(ALCX)、dYdX(DYDX)、Lido Finance(LDO)、Convex Finance(CVX)、以及Polygon Network(MATIC)、Basic Attention Token(BAT)、Ocean Protocol(OCEAN)和The Graph(GRT)等。此外,Bitcoin.com還宣布整合多個NFT和元宇宙Token,提供包括Decentraland(MANA)、ApeCoin(APE)等Token的存儲和交換服務。(u.today)[2022/8/11 12:16:47]

但從融資金額來看,局面就有所不同了。CeFi領域披露的投融資總額約為150.6億美元,為所有大類中最高,而DeFi領域則僅披露20.9億美元,為所有大類中最低。除此之外,Infrastructure領域披露的投融資總額也較高,達到了75.5億美元。NFTs和Web3作為相對較新的領域,披露的投融資總額也不算少,分別約為36.1億美元和22.1億美元。

從主要的次級細分領域來看,Gaming毫無疑問是2021年最受資本青睞的。根據統計,全年Gaming領域共披露了141起投融資事件,累計總額達到35.28億美元,這兩個數據都居所有次級細分領域之首。在這些Gaming項目中,絕大多數都來自NFTs大類,占比約為65.25%,其次還有部分來自Web3大類,占比約為26.95%。

除了Gaming以外,全年披露投融資事件較多的次級細分領域還有Tooling、Trading和Marketplace,分別達到68起、52起和52起。其他熱門領域,如Metaverse僅披露了33起、Lending/Borrowing僅披露了45起、Yield僅披露了23起,數量都不算多。數量更少的領域還有Debt、Tax、Investment、Brokerage和Enterprise,都不超過10起。

全年披露投融資總額較高的次級細分領域還有Exchange、Mining、Custody和Payment,分別達到31.76億美元、19.76億美元、16.86億美元和16.32億美元。另外,投融資總額超過10億美元的領域還包括Enterprise、Banking、Brokerage和Layer1。而披露融資總額較少的領域則包括Yield、Debt、Smartcontracts、Savings、Tax和Security,都不超過3億美元。

8大機構出手超50次,

38個項目完成多輪或多家主流機構投融資

知名投資機構的投資動向往往更代表市場的走向,因此,PAData還分析了27家主要投資機構在2021年投資的項目概況。統計結果顯示,CoinbaseVentures全年投資的數量最多,達到96起,涉及93個獨立項目。其次,AlamedaResearch、NGCVentures和AnimocaBrands全年投資的數量也不少,分別達到了86起、84起和78起,分別涉及獨立項目83個、83個和75個。即使是其中投資數量最少的ConsenSysVentures,全年也完成了15起投資,涉及獨立項目14個。總體而言,知名投資機構在2021年都頻繁“出手”,進行了多筆投資。

從大類領域來看,這些知名投資機構的賽道選擇與總體情況一致,即都廣泛投資了DeFi領域,積極投資了NFTs和Infrastructure領域。但不同機構仍然表現出了一定的差異性。

比如,投資數量最多的CoinbaseVentures投資最多的領域的Infrastructure,共參投28起,占比約為29.17%。其次是CeFi和DeFi,而較少投資NFTs和Web3。同樣相對更重視Infrastructure領域投資的機構則包括AndreessenHorowitz、DigitalCurrencyGroup、FenbushiCapital、DragonflyCapital、Kenetic和BinanceLabs,這些機構在這一領域的投資數量占各自投資總數的比重都較高。

而NGCVentures則基本專注于投資DeFi領域,共參投44起,占比達到52.38%。同樣專注于DeFi領域投資的還有AlamedaResearch、PolychainCapital、Defiance、Mechanism、ThreeArrowsCapital等。另外,AnimocaBrands則基本專注于NFTs和Web3領域,分別共參投了36起和27起,合計占比約為80.77%。同樣關注這兩個新興領域的機構還有AndreessenHorowitz,分別參投了14起和12起。

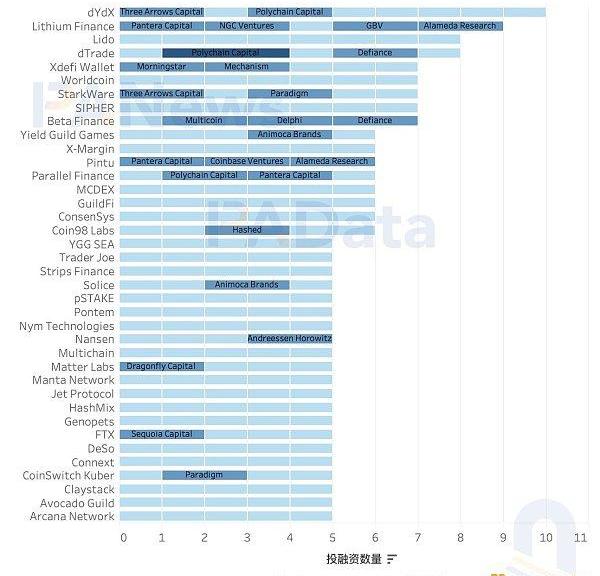

從項目的角度看,2021年共有38個項目披露的投融資事件中包含5家主流投資機構。其中,dYdX共獲得了8家觀察范圍內的獨立主流投資機構的投資,包括AndreessenHorowitz、Defiance、Delphi、Hashed、Hashkey、PolychainCapital、QCP和ThreeArrowsCapital,其中ThreeArrowsCapital和PolychainCapital參投了不同輪次的投資,因此總計投資機構的數量達到了10家。

另外,LithiumFinance、Lido、dTrade、SIPHER、XdefiWallet、StarkWare、Worldcoin和BetaFinance也獲得了至少4家獨立主流機構的投資,且有些機構參投了不同的輪次,使得總計披露的主要投資機構數量達到7家以上。比如,AlamedaResearch、GBV、NGCVentures和PanteraCapital都參投了LithiumFinance不同的2輪投資;Defiance和PolychainCapital分別參投了dTrade不同的2輪和3輪投資;Mechanism和Morningstar分別參投了XdefiWallet不同的2輪投資等。這種情況并不少見,這也意味著投資機構對優質的參投項目保持了持續的興趣。

來源:金色財經

撰文:RainandCoffee編譯:0xbread,TechFlow模塊化協議VS模塊化軟件在我們開始研究模塊化應用程序特定的區塊鏈之前,首先要對模塊化協議,和模塊化軟件進行區分.

1900/1/1 0:00:00原文作者:WilliamM.Peaster,Bankless原文編譯:Alex,TechFlow L2代幣即將到來。 Ryan?在上周的文章中指出,L2代幣是不可避免的.

1900/1/1 0:00:00資產管理巨頭富達旗下富達數字資產于2022年1月發布了比特幣投資論文《比特幣優先》。一旦投資者決定投資數字資產,下一個問題就變成了:“需要投資是哪一種?”.

1900/1/1 0:00:00昨日回顧今日行情分析 比特幣昨日行情來回震蕩,早間從37550附近一路下行至35700附近后開始走出反彈最終幣價再次回到37500附近,多空并未有延續性,由此可見37500附近阻力位較大.

1900/1/1 0:00:00隨著區塊鏈技術的發展及各類新增長的出現,加密貨幣生態系統隨之產生了更多的安全風險及復雜性。在2021年的基礎上,2022年的攻擊賽道又出現了一位“強力選手”.

1900/1/1 0:00:00與傳統金融相比,DeFi還有很大的發展空間,許多在傳統金融中已經非常成熟的策略,在DeFi的領域中才剛剛起步.

1900/1/1 0:00:00