BTC/HKD-1.39%

BTC/HKD-1.39% ETH/HKD-3.11%

ETH/HKD-3.11% LTC/HKD-2.78%

LTC/HKD-2.78% ADA/HKD-3.5%

ADA/HKD-3.5% SOL/HKD-3.25%

SOL/HKD-3.25% XRP/HKD-2.48%

XRP/HKD-2.48%隨著市場交易接近2021-22年周期的價格低點,絕大多數持有者現在都持有未實現的損失。此外,Miner似乎正在經歷一些收入下降,生產成本增多的壓力。

在經歷了連續九周的“血腥紅色”周后,市場收出了第一根綠色周陽線,盡管每周漲幅為1.57%,相對幅度較小。市場在每周高點31,900美元和低點29,375美元之間波動。

由于價格處于2021至2022年周期區間的低點,最近17個月的絕大多數買家現在都持有未實現虧損。在鏈上數據中可以觀察到市場中這種不確定性和壓力的強度,并且持續依賴長期持有者來承擔。

我們還看見,盡管網絡難度攀升,但miner的收入卻在大幅下降。這表明,miner的規模擴大了,大量的資本投入,并且生產成本增加。隨著利潤倍數下降和財務壓力增加,市場很可能處于比特幣熊市的第二個也是歷史上最后一個拋售階段。

比特幣:23周價格走勢

歷史上的宏觀低點

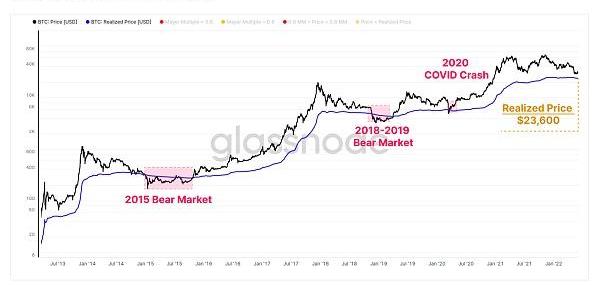

在所有繪制比特幣市場價值空間的模型中,有兩個簡單但強大的指標被分析師們廣泛使用:MayerMultiple和RealizedPrice。

MayerMultiple是一個震蕩指標,定義為價格與200天移動平均線的比率。因此,MayerMultiple代表了與這個長期平均價格的偏差,作為衡量超買和超賣條件的工具,包含了比特幣生命周期的數據點。

根據最初的分析,MayerMultiple在0.6-0.8的范圍內下降代表了超賣或被低估的情況。在下圖中,這些倍數被應用于200DMA(200天移動平均線),以證明MayerMultiple顯示的低估區:0.6MM<價格<0.8MM。

以太坊側鏈Ronin Network預計將于6月13日進行網絡升級:6月8日消息,以太坊側鏈 Ronin Network 將于區塊高度 24,935,500 處進行 Hatsune (v2.5.4) 網絡升級及 Olek 硬分叉,預計時間為北京時間 6 月 13 日 13:00。Olek 硬分叉的改進包括增強網絡穩定性以及解決幾個錯誤修復。[2023/6/8 21:23:47]

在過去四個熊市中,市場價格分兩個不同階段進入這一價值范圍:

A階段--熊市早期,最初的ATH后拋售導致持有者恐慌

B階段--熊市后期,因為市場進入底部形成和拋售階段

在當前市場中,自5月5日以來,價格一直徘徊在這個價值區域內,更類似于以前熊市周期的B階段。從概率上看,比特幣價格僅在7.9%的交易日收于0.8的MayerMultiple以下。?

比特幣:?MayerMultiple模型

實現價格模型(RealizedPriceModel)是以前繪制周期底部的宏觀指標。實現價格目前的交易價格為23,600美元,代表了比特幣供應中所有Token的估計平均基礎成本,基于它們最后在鏈上變動時的價格。在以前的熊市周期中,當現貨價格交易低于實現價格時,這表明形成宏觀低點的可能性增加。

從歷史數據上看,整體市場基礎成本或實際價格一直是一個非常穩健的周期支撐位,84.9%的比特幣交易日收于該水平之上。換句話說,只有15.1%的交易日收盤價低于實際價格,與0.8的MayerMultiple相似。

4月15日OpenSea Pro成交量為518萬美元,創單日歷史新高:4月18日消息,Dune 數據顯示,OpenSea Pro(前 Gem v2)在 4 月 15 日的成交量為 518 萬美元,創 OpenSea Pro 成交量單日歷史新高。[2023/4/18 14:11:06]

比特幣:實現價格模型

漫長的熊市與盈利能力

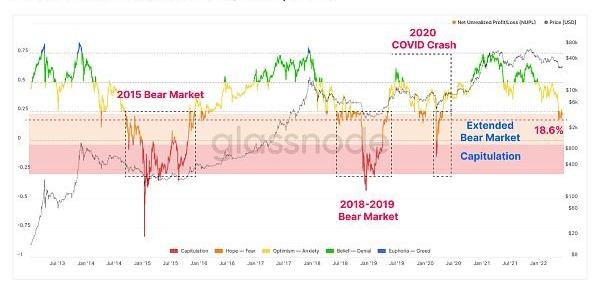

在評估了過去的熊市結構以模擬潛在的周期底部區域后,可以通過量化整個網絡感受到的?"熊市痛苦"的程度來質疑這種說法。未實現的凈利潤/損失指標映射出網絡的整體未實現的利潤和損失占市值的比例。因此,NUPL可以作為一個指南針來評估這個市場的痛閾值。

自5月初以來,NUPL一直在18.6%至25.0%的范圍內波動,這表明只有不到25%的市值是有利潤的。這類似于以前熊市中崩潰前階段的市場結構。在市場拋售的情況下,NUPL通常會跌至市值最高-25%的未實現損失。鑒于目前已實現價格為23,600美元,這意味著NUPL將出現全面拋售情況的價格匹配范圍為23600美元至20560美元。

值得注意的是HODLer的長期持有和比特幣的丟失導致NUPL周期的低點一直在逐漸攀升。引入衍生品很可能會進一步加劇這種影響,因為這些衍生品可以在不出售現貨敞口的情況下對沖風險。

知情人士:Signature買家必須同意放棄銀行所有加密業務:金色財經報道,知情人士透露,美國聯邦存款保險公司(FDIC)的監管人員要求有意收購破產的硅谷銀行和Signature Bank的金融機構在3月17日(周五)之前提交報價。目標是將硅谷銀行和Signature Bank全部出售。如果不能整體出售,也可以考慮出售這兩家銀行的部分股權。

兩位消息人士稱,只有擁有現有銀行牌照的競標者才被允許在提交報價前研究銀行的財務狀況。據悉Signature Bank的買家必須同意放棄該銀行的所有加密貨幣業務。當前美國聯邦存款保險公司拒絕代表自己和硅谷銀行置評,Signature Bank和負責此次拍賣的Piper Sandler亦均未立即回應置評請求。[2023/3/16 13:07:27]

比特幣:未實現損益凈額(NUPL)

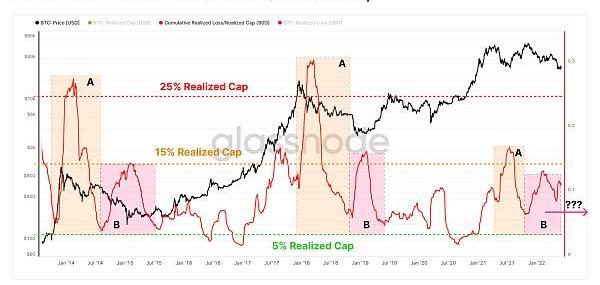

由于NUPL跟蹤市場上的未實現損益,我們可以通過調查已實現的虧損來衡量持有者的實際反應。此處,累計已實現損失表現為與已實現上限的比率,以針對市場規模進行標準化。與MayerMultiple模型中強調的兩階段熊市模式一致,累計已實現損失圖也表示熊市的兩個階段。

本次周期的早期虧損風波已經在2021年5月至7月ATH后的崩潰中呈現了出來。目前,市場正在經歷B階段,發生市場拋售事件的概率很高,并且正在鏈上持續損失。

比特幣:累計實現損失/實現上限

長線持有者承擔損失

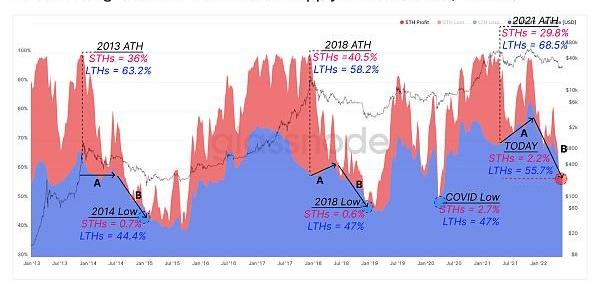

熊市的一個突出趨勢是,隨著投機者紛紛離開市場,短期持有人的開始份額不斷減少。因此,STHs最終持有的Token較少,而LTH開始積累并主導了流通供應。這種趨勢是熊市期間發生的兩個平行事件的結果。

加密新聞媒體The Block解雇27名員工:金色財經報道,據消息人士稱,加密貨幣新聞媒體網站The Block周五裁撤27名員工。裁員分布在公司的多個職能部門,包括編輯、研究、工程、銷售、收入和企業運營,其中幾乎一半來自編輯和研究部門。

此前報道,The Block CEO因未披露從Alameda Research獲得4300萬美元貸款引咎辭職,Bobby Moran接任。根據Axios的一項調查,The Block尚未盈利。(Blockworks)[2023/2/8 11:53:45]

階段A:在頂部附近購買的短期持有人立即陷入虧損,減少了他們的總體利潤供應。

階段B:長期持有者在熊市中堅持積累,盡管價格把他們新獲得的Token推向了未實現的損失。

目前,幾乎58%的流通量處于盈利狀態,而在過去三次市場下跌中,這一指標下降到<50%的水平。而STH-供應量的利潤只有2.2%,意味著短期持有者幾乎完全處于虧損狀態。同時,長期持有者的盈利供應份額從4月份的68.5%下降到今天的55.7%,這表明他們目前承擔了市場的大部分未實現損失。

比特幣:獲利/虧損的長期和短期持有者供應(14DMA)

為了給這個觀察增加一個新的維度,我們可以研究一下長期持有者持有的利潤中的供應份額。在熊市的后期階段,長期持有者的主導地位不斷增強,這一點很明顯。

在過去兩個延長的熊市中,這個指標的14DMA(14天移動平均線)突破了90%的門檻線。這意味著在看跌價格行為的心理壓力下,短期持有者在市場中僅持有<10%的利潤。隨著最近下跌到30000美元以下,這個指標越過了90%的門檻。在這個水平之上,STHs基本上已經達到了一個接近峰值的痛苦閾值,幾乎沒有未實現的利潤,而LTHs主導了剩余的盈利供應。

加密礦企Bitfarms通過減持1,500枚比特幣籌集3400萬美元:金色財經消息,加密礦企Bitfarms發布官方公告稱,已通過減持1,500枚比特幣籌集3400萬美元,這些資金將用于將Galaxy Digital的信貸支持額度從1億美元削減至6600萬美元。此外,該公司還與NYDIG達成了一項價值3700萬美元的新設備融資協議。首席財務官Jeff Lucas表示,該公司還在與NYDIG就額外資金進行談判,如果最終達成一致,貸款可能會在7月和10月提供。

此前消息,Bitfarms在2月份與另一家貸款公司BlockFi簽訂了3200萬美元的設備融資貸款協議,貸款期限為兩年,利率為14.5%。[2022/6/18 4:35:59]

比特幣:長期持有者從供應中分享利潤

此外,本周對LTHs和STHs之間的未實現損失分布的研究表明:

價格目前在2021-2022年周期的低點交易,這意味著自2021年1月以來幾乎所有的買家現在都持有未實現的損失。

自2021年5月以來,虧損的LTH供應量一直在增加,但此后停滯在26%的供應量上。這表明LTH正在承擔更多的未實現的損失,目前持有2021至2022年周期中約62%的虧損供應)。

STH供應虧損也大致穩定,在供應量的16%至18%左右波動。155天前的價格是47000美元,因此大部分的STHs在2022年第一季度之前的整個盤整范圍內開始積累。

比特幣:盈利/虧損的長期和短期持有者供應

如果不研究LTHs對劇烈價格調整的反應,就無法得出壓力下LTHs的行為分析。在這里,我們將檢查長期持有者的回報區間的實現的利潤和損失指標,特別是針對存入交易平臺的Token。在2018-19年的熊市和2020年3月的COVID暴跌中,累計實現的損失超過了市值的0.006%。目前,這種模式在5月初暴跌至30K美元以下時再次出現。為了給這次調查打下基礎,我們應該強調的是:

LTH存放在交易平臺的Token的損失現在已經達到了與以往熊市相當的程度。然而,我們還沒有持續的時間數據,而且與之前的>75%的下降相比,下降幅度為58%。

收益和虧損圖

壓力下的Miner收入

在確定了當前熊市的嚴重性和探討了長期持有者的相應行為后,我們現在將評估Miner對收入下降的反應。

為了給這個分析打下基礎,我們首先要從Miner的角度量化市場的盈利能力。PuellMultiple是比特幣的每日發行價值與該價值的365天移動平均值的比率。

評估PuellMultiple的整個歷史,上面概述的兩個階段的熊市也很明顯。在熊市的早期階段,PuellMultiple通常落入0.6至1.0的范圍,表明當前收入比去年平均低40%。隨后,在長期熊市的后期階段,往往會發生市場拋售事件,PuellMultiple驟降到0.5以下的區域。

這個指標目前位于0.66,處于進入市場拋售范圍的邊緣。考慮到這一指標與價格之間的高度相關性,價格下跌?-10%或更多的跡象表明Miner收入面臨沉重壓力。

比特幣:Puell多重(7DMA)

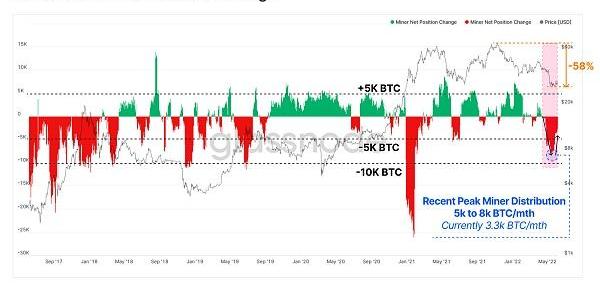

鑒于2021年11月以來USD收入普遍下降,我們可以觀察到Miner的余額下降,出現了額外支出。Miner凈頭寸變化指標目前顯示,Miner余額每月累計減少5000至8000BTC。

比特幣:Miner凈頭寸變化

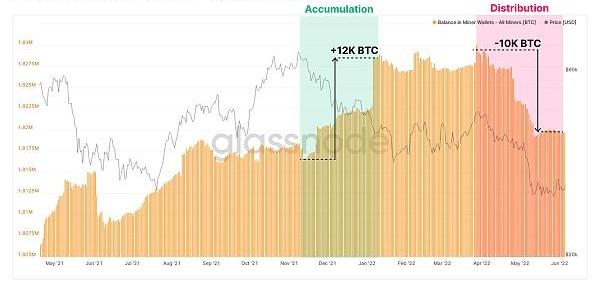

下圖標志著Miner的行為發生了明顯的變化,因為他們的余額在ATH的第一次下跌期間出現了大約12000BTC的凈積累。這是為了應對因LUNA基金會出售超過8萬個BTC以試圖維持UST掛鉤而導致的市場崩潰,Miners自那以后售出了1萬個BTC,增加了市場的銷售壓力。

比特幣:在Miner錢包中的余額

時間上的分歧

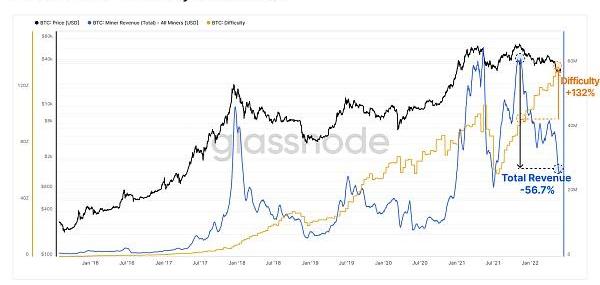

一個值得討論的分歧是網絡難度的持續攀升,自ATH以來,盡管Miner總收入的經濟激勵下降了56.7%,但難度卻上升了132%。這種難度的大幅跳躍表明現有的Miner已經擴大了他們的規模,而新的Miner在收入大量減少的情況下仍然加入了網絡。因此,最近在Mining硬件和設施上的資本支出很可能會給Miner的資產負債表增加持續的壓力。

比特幣:Miner的難度vs收益

摘要和結論

基于MayerMultiple和RealizedPrice,市場現在已經將比特幣價格推到了低于比特幣交易日水平的15%。

網絡未實現損失正徘徊在晚期熊市的過渡區,然而這還不是市場完全拋售的信號。隨著價格處于2021-22年周期的低點,自2021年1月1日以來的所有買家現在都處于水下(虧損狀態)。

長期持有者目前承擔了大部分未實現的損失,這表明在整個熊市中,比特幣的所有權已經發生了逐步但有效的變化。

Miner的壓力似乎越來越大,有跡象表明,在最近的運營擴張的同時,資產負債表也在減少,這一點通過上升的網絡難度表現出來。這意味著每個BTC現在的存儲活動成本更高,而區塊獎勵卻繼續下降,可能預示著未來可能出現Miner拋售的周期。

文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-23-2022/

來源:金色財經

Tags:比特幣MINMINERNER泰達幣和比特幣區別在哪兒MINICAKEMeta MinerShib Generating

過去幾天,加密貨幣市場又迎來了新一輪的瀑布行情,作為本輪下跌“排頭兵”的ETH接連失守1700、1500、1200美元等重要關口.

1900/1/1 0:00:00為了促進國內數字藏品市場的發展,柒文藝術與國內知名IP“畫江湖之不良人”達成合作關系。柒文藝術平臺與國內多家知名企業IP已經簽訂戰略合作,同時也簽約了許多家權威機構與媒體戰略合作伙伴關系,攜手打.

1900/1/1 0:00:00????一項技術、一個理念或者一場革命若要被稱之為偉大,在我看來,它應該具備兩個能力,一個是能基于其本身可以催生更多的創新與融合,并且能夠繼續擴展,驅除當下的弊端,治好眼前的病癥.

1900/1/1 0:00:00行情很迷幻,小山寨暴漲后回歸,基本就是短時間漲幅很大很難維持,這一時間就是給小山寨準備的,但是想上去,說站住了很難。沒有誰愿意這個階段拿大錢堆在這上面,所以就是爆空假拉.

1900/1/1 0:00:00最近我相信大家聽到的最多的就是ETR的私募消息,并且有很大的熱度。那么胖胖今天就來具體講講ETR這個項目的核心的優勢有哪些。ETR的優勢有以下幾點.

1900/1/1 0:00:00L2代幣正走在一條大大增加效用的道路上,并變得高度增值。原文標題:《Bankless:如何預測L2代幣的價值》投資是一項預測工作.

1900/1/1 0:00:00