BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-4.32%

ETH/HKD-4.32% LTC/HKD-2.26%

LTC/HKD-2.26% ADA/HKD-5.9%

ADA/HKD-5.9% SOL/HKD-8.71%

SOL/HKD-8.71% XRP/HKD-5.49%

XRP/HKD-5.49%如今越來越多年輕人不喜歡使用銀行等傳統金融機構提供的服務,而像庫幣、火幣等加密貨幣交易所的借貸產品反而更容易獲得年輕人的青睞。對于那些較為成熟的加密貨幣投資者來說,如果可以在持有加密資產享受潛在資本收益的同時獲得額外利息收入,那么他們持有加密資產的興趣也會更加強烈。

如果把時間拉回到兩年前,相信沒有人能預料到DeFi市場會出現如此巨大的增長。

2019年,當時DeFi總鎖倉量只有區區200萬美元,但現在已經突破650億美元,實現了高達萬倍幅度的增長;2021年,去中心化金融行業里又迎來了NFT的爆炸性增長,人們發現DeFi與現實世界實際用例的關聯性越來越高。除了NFT之外,加密貨幣世界里還有另一個與傳統市場“完美契合”的用例:金融借貸。

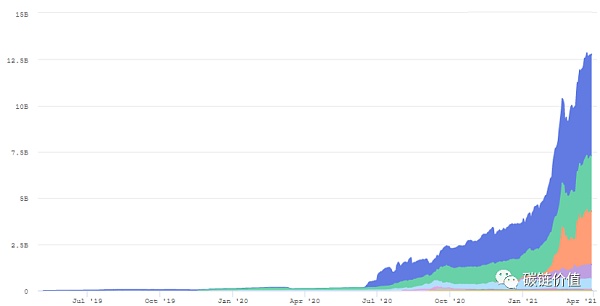

簡單來說,去中心化借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤。實際上,這一領域的爆發性增長幾乎和DeFi市場發展趨勢同步,都是從2020年6月開始,之后持續走高,如下圖所示:

全網DeFi鎖倉量為1128億美元:金色財經消息,據DeFiLIama數據顯示,當前全網DeFi鎖倉量1128億美元,24小時增長0.44%。目前,鎖倉量排名前5的公鏈分別為:ETH(716億美元)、BSC(87億美元)、Avalanche(53.5億美元)、Solana(42.5億美元)、Tron(41.3億美元)。[2022/5/16 3:18:03]

3月30日,去中心化借貸市場總借款量達到130.1億美元創下歷史新高,其中Compound是目前借貸規模最大的DeFi協議,借款總額超過55億美元,約占到全部去中心化借貸市場總量的43.2%;另外,像Maker、Venus、Aave這些新老借貸協議之間的競爭也變得越來越激烈。僅在去年一年,去中心化借貸平臺數量就從2個發展至10個——毫無疑問,加密借貸市場正在升溫。

DeFi平臺Earnity被指控在Cred破產中進行知識產權欺詐:金色財經報道,DeFi初創公司 Earnity 已卷入加密借貸平臺 Cred 的法律案件中,該平臺于 2020 年 11 月申請破產,負債高達 5 億美元。一項新的法院動議指控 Earnity 隱藏與 Cred 的聯系以竊取知識產權 (IP) 。法庭文件指出,前 Cred 高管“秘密合謀”成立了 Earnity,新的 DeFi 公司在其實際擁有人 Dominic Carosa 的領導下中購買了 Cred 的電子產品、計算機和其他資產,但并未披露其與 Cred 的關系。為 Cred 貸方利益行事的信托表示,正在調查前 Cred 高管是否“走私”知識產權給 Earnity,然后通過購買電子產品來掩蓋盜竊行為。該信托對 Cred 的所有 IP 擁有合法權利,要求法院強制 Earnity 遵守法院傳票以獲取更多信息,并希望獲得相關法律費用的經濟補償。(Coindesk)[2022/1/4 8:22:23]

如果參照DeFi的爆發軌跡,未來加密借貸市場規模達到千億美元級別并非不可能。縱觀傳統金融領域,全球借貸市場規模預計會從2020年的60363.7億美元增長到2021年的69322.9億美元,復核年增長率可以達到14.8%。相比之下,加密借貸市場規模依然相對較小,加上地理障礙、高交易成本和流動性限制等傳統金融桎梏,可以說,加密借貸市場蘊藏著巨大機遇和市場潛力。

數據:當前DeFi協議總鎖倉量為1135.3億美元:9月9日消息,據DeBank數據顯示,目前DeFi協議總鎖倉量1135.3億美元,較昨日減少4.1億美元,重復率約為25.05%,真實總鎖倉量850.9億美元。鎖倉資產排名前五分別為Maker(129億美元)、Aave V2(123億美元)、Compound(121億美元)、Curve(115億美元)、PancakeSwap(95億美元)。[2021/9/9 23:12:41]

實際上,加密借貸市場從2020年開始爆發并非偶然。從市場大環境來看,隨著以比特幣為主的加密貨幣市場從去年年中逐漸走出頹勢并不斷走高,越來越多投資者開始嘗試探索更多收入途徑(畢竟在美聯儲的零利率政策下,把錢存在傳統銀行幾乎拿不到太多額外收益)。另外,借貸產品在傳統金融領域已經非常成熟,因此更容易被用戶接受,甚至有可能將一批傳統金融用戶吸引到加密市場里。

但就現階段而言,絕大多數用戶還是會把自己的加密貨幣存放在交易所中,但這種方式并不會產生利息,在如今加密貨幣市場資本增加的情況下,無論是個人用戶還是機構用戶都意識到自己存放在交易所的加密貨幣可能是抵押品的極好來源,作為加密貨幣持有者,顯然希望在保留自己加密貨幣的同時賺取更多收入,因此他們可以利用存量放貸并獲得更多回報。另一方面,正如庫幣 CEO Johnny LYU所說,牛市環境下很多用戶為了放大投資收益更愿意借入資產提高自己的杠桿率,從而獲得更高的收益,這其實也增大了加密借貸市場的需求。

Value DeFi攻擊事件一名受害者獲得黑客發送的5萬美元穩定幣:Value DeFi團隊就“遭閃電貸攻擊損失540萬美元”一事發布事后分析報告稱,將制定一項針對受害者的補償計劃,該計劃由“開發基金、保險基金和協議產生的部分費用”共同出資。一名自稱是護士的用戶試圖聯系攻擊者稱,其已把畢生的積蓄(近10萬美元)投入到該項目中,并請求攻擊者歸還這筆錢。推特上的許多觀察人士立即質疑這名用戶的真實性。令人驚訝的是,攻擊者確實“捐贈”了價值5萬美元的穩定幣給該名用戶。據悉,Value的開發者也曾試圖聯系攻擊者,就進一步返還資金進行談判。截止發稿時,這些嘗試是否成功還未可知。(BeInCrypto)[2020/11/16 20:58:48]

加密借貸的邏輯類似于股權質押貸款,資產流動性高、容易變現。對于借款人來說,信用貸款額度有限,房抵貸和車抵貸流程復雜、經濟成本和時間成本高。數字貨幣按流程大概在十分鐘內即可完成到賬,其最大優勢之一就是平倉后可以快速變現,不像傳統借貸抵押物兌換效率較低。對于平臺方來說,最大的好處是安全、風控難度低。

IOST戰略投資去中心化金融項目RAMP DEFI 并達成深度合作:據官方消息,IOST與Alameda Research, ParaFi Capital, Arrington XRP Capital, Torchlight Ventures, Signum Capital, Blockwater, Ruby Capital, MW Partners, LayerX Capital和MoonRock Capital等基金共同私募投資了去中心化金融項目RAMP DEFI 。除戰略投資外,IOST還與RAMP DEFI達成了深度合作,將共同打造繁榮的DeFi生態。據悉,RAMP DEFI推出TVU (Total Value Unlocked) 的概念來衡量在DeFi生態中解鎖出來的流動價值,即將于2周內進行公募。[2020/8/24]

由于準入門檻較低,開放性較大、以及市場決定利率等特點,去中心化交易所只用了很短時間便在加密借貸領域里攫取了不少市場份額,似乎每家交易所都想在這塊大蛋糕里分一杯羹,這顯然引起了中心化加密貨幣交易所的“警惕”。

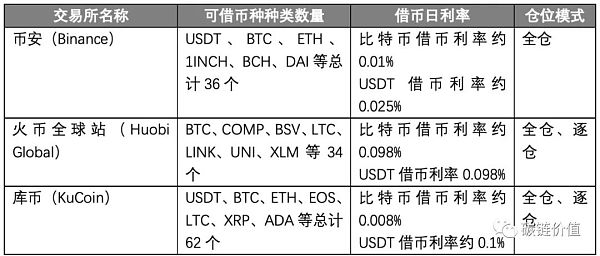

就目前來看,包括庫幣、幣安、火幣在內的頭部交易所也開始在加密借貸市場中加碼,下面就讓我們做一個簡單梳理:

(碳鏈價值注:全倉則意味著所有杠桿賬戶內的資產,都可以用作抵押品。且在借貸某個幣種時,不需要有哪個幣種也可以借貸。在這種全倉模式下,杠桿幣種越多其實是更有優勢的。在逐倉模式下,各倉位的保證金與盈虧單獨核算,各倉位的風險與收益獨立,如果一個倉位爆倉,不對杠桿賬戶中其他倉位產生影響。另外,借幣利率只選取了BTC和USDT兩個主流幣做對比。)

從上述對比我們可以看出,各大平臺都布局了借貸市場,并且產品也是大同小異。不過也有交易所引入了一些新的玩法。目前各大交易平臺的理財產品與傳統銀行借貸產品相似,中心化程度較高(類似于一邊攬儲一邊放貸賺取利差),提供給用戶的是中心化的利率。而庫幣交易所推出了“閑幣賺息”的借貸產品,它不僅支持用戶過該平臺借入加密資產并用于杠桿交易,從而放大投資收益。還允許用戶將閑置的加密資產借出從而獲得收益。所以相比之下庫幣「閑幣賺息」作為一個C2C借貸產品,能夠給用戶提供市場化的利率,借入方和借出方直接就能夠完成借貸,平臺不賺取利差。

當然,中心化的借貸平臺也在不斷地推陳出新,比如庫幣在推出“閑幣賺息”平臺之后,又在近期升級了其「智能出借」功能(如下圖所示),用戶只需配置好相關參數,系統會按照用戶提前設置條件以市場最優利率借出,如果當下市場最優利率低于您的可接受最低日利率,系統將按可接受最低日利率掛單借出。你會發現,相比于其他平臺的XX寶,庫幣的“智能出借”功能不僅提升了借出資產的體驗,也提高了用戶的資金利用率和收益率。另外,開啟“智能出借”功能后,還可享受到復利收益,對于資金量較大的投資者而言,更是一筆可觀的收益。

正如前文中所提及,由于近期加密市場牛市來臨,有更多用戶為了放大收益而選擇了杠桿交易,這極大地增加了用戶借入資產的需求,伴隨而來的也有借貸的風險問題。在這方面,幣安、火幣和庫幣在內的多家中心化家交易所都采取了類似抵押借貸的模式,借入加密資產時用戶需要有足夠的保證金,繼而就能確保了借出方可以完全收回自己的本金和利息。

從活躍借貸情況來看,中心化平臺的市場占比接近90%,遠大于去中心化平臺的市場占比。可以說,中心化交易所仍是加密借貸市場的主力軍。

中心化加密貨幣交易所之所以能在加密借貸市場中維持領先地位,主要有兩大原因:

一方面是因為風控做的更出色,去中心化交易平臺具有匿名性,無法對用戶的真實身份和信用進行驗證,再加上加密市場的高波動性,很容易提升借貸人的資金風險。相比之下,中心化交易所在風險管控的要求更加嚴格,有的交易所甚至會通過全面盡職調查來降低違約風險;

另一方面,中心化借貸平臺的用戶更多的是出于交易需求,包括提供流動性以及使用杠桿,他們通常有更高的杠桿需求,而去中心化交易所借貸活動主要由流動性挖礦和治理代幣驅動,而且大多無法提供法幣借貸,因此用戶承擔債務的意愿較小。

如今越來越多年輕人不喜歡使用銀行等傳統金融機構提供的服務,而像庫幣、火幣等加密貨幣交易所的借貸產品反而更容易獲得年輕人的青睞。對于那些較為成熟的加密貨幣投資者來說,如果可以在持有加密資產享受潛在資本收益的同時獲得額外利息收入,那么他們持有加密資產的興趣也會更加強烈。

毫無疑問,隨著中心化加密貨幣交易所推出的金融服務越來越吸引人,預計會有更多新晉投資者進入這一領域。加密借貸市場規模真的能達到千億、甚至萬億美元級別嗎?就讓我們拭目以待吧。

作者:白夜

編輯:黑土

Tags:DEFIEFIDEF加密貨幣DeFi Yield ProtocolSEFIHyperDeflate加密貨幣市場總市值一直會變嗎

據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為52178美元,24小時跌幅為0.33%.

1900/1/1 0:00:00HyperPay新一代硬件錢包HyperMate Pro于4月8日正式發布,用戶可關注HyperPay官網動態或咨詢客服了解更多HyperMate Pro相關信息.

1900/1/1 0:00:001.金色硬核 | 比特幣、貨幣與國家貨幣和國家分離(The separation of money and state)是有史以來人類社會最重大的變化。為什么?讓我們回到歷史,找出答案.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00近日,全國金融標準化技術委員會副主任委員、中國人民銀行科技司司長李偉在《清華金融評論》發文表示,法定數字貨幣是數字經濟時代下的重要基礎設施.

1900/1/1 0:00:00近些天來,在許多交易所的場外交易平臺,USDT兌換人民幣的價格出現了溢價,以貨幣為例,4月4日,火幣OTC上USDT的價格達到了6.79元,而美元的外匯牌價則為6.56元,出現了多達3%的溢價.

1900/1/1 0:00:00