BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.85%

ETH/HKD+0.85% LTC/HKD-0.75%

LTC/HKD-0.75% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD+1.88%

SOL/HKD+1.88% XRP/HKD+0.41%

XRP/HKD+0.41%引言

以太坊的巨大成功讓智能合約公鏈成為資本競相追逐的圣杯。目前以太坊仍然是智能合約公鏈里最大、最重要的平臺,但由于性能低和費用高,大量應用不適合在以太坊上運行。

新公鏈憑借性能和費用優勢承接了這些以太坊外溢的需求。尤其在2021年牛市行情中,大量應用涌現,新公鏈生態相繼爆發,從BSC到Polygon,再到Solana,同時Avalanche、Fantom、Terra生態也有大幅增長。正如VitalikButerin在推特上發表的論斷“未來將是多鏈的”,這輪牛市公鏈的增長范式或許對未來的“多鏈”格局有些許啟示。

一、2020年-2022年大牛市公鏈市場表現

公鏈是加密市場的基礎設施,也是最重要的組成部分。本文所討論的公鏈包括:智能合約平臺和跨鏈平臺,總共21條。除了Ethereum,其他選取樣本及分類如下。樣本選取的標準是市值前100,已建立起自己的生態,具有一定的關注度。

為了后續分析,我們同樣做了數據清洗和預處理的工作。

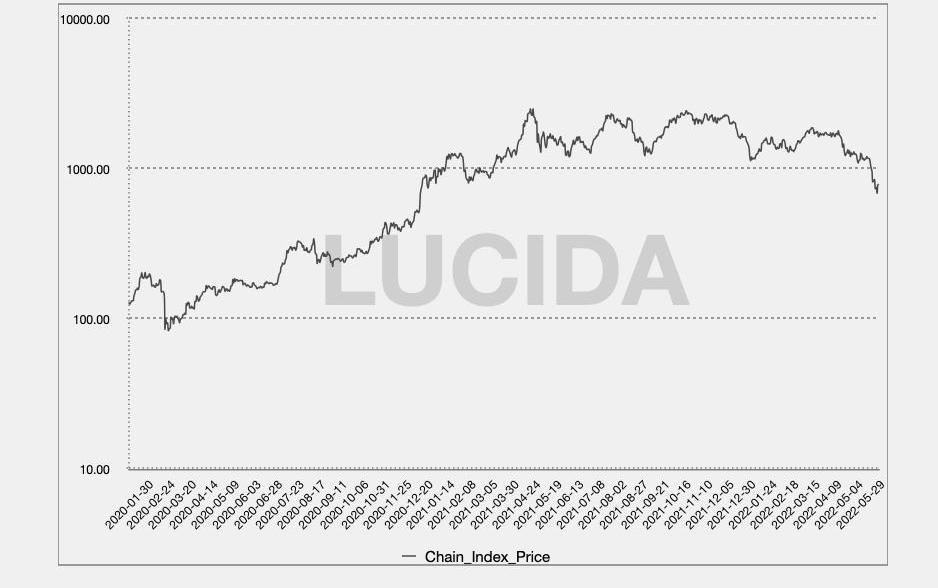

1.1公鏈價格指數的制訂

21條公鏈的價格變化多端、漲跌不一,為了讓大家更容易觀察賽道的整體表現,我們以加權算法制成了公鏈指數。公鏈指數的具體算法如下:

當日公鏈指數價格=∑當日標的資產收盤價*當日標的權重系數

當日標的權重系數=標的資產過去30日日均成交金額/∑樣本內標的資產過去30日日均成交金額

為了更方便地觀察公鏈賽道整體情況,我們將公鏈指數價格制成了圖表,并將坐標軸改成了對數坐標軸。

1.2公鏈賽道在牛市擁有更好的超額收益與收益風險比

在本輪牛市中,公鏈指數的最大漲幅為3013%,最低點出現在2020年3月16日,也就是312暴跌之后,最高點出現在2021年5月11日。

Mocaverse和CyberConnect建立戰略合作伙伴關系以支持其Web3會員計劃:金色財經報道,Animoca Brands旗下NFT系列Mocaverse宣布和去中心化社交網絡CyberConnect建立戰略合作伙伴關系,并將推出其Web3會員計劃。Mocaverse將使用CyberConnect的基礎設施和社交網絡協議,使Mocaverse NFT持有者能夠在Web3生態中建立社會聲譽。

據悉,CyberConnect基礎設施將提供可擴展和可組合的跨鏈解決方案,允許Mocaverse Web3會員計劃無縫集成,繼而為Mocaverse NFT持有者創建一個動態平臺,以利用Moca XP、Realm Tickets和NFT等功能共同創造價值并更深入地參與社區。[2023/5/23 15:19:37]

公鏈指數的最大回撤為36.4%,發生在2021年2月18日-2021年2月28日期間。

公鏈指數的熊市最大跌幅為72.5%。

如果我們用最大漲幅、最大回撤、熊市最大跌幅去對比同期比特幣的表現,會發現公鏈賽道整體比比特幣擁有更好的收益風險比。并且,截止目前,公鏈賽道在熊市中并沒有表現出超跌的情況,所以公鏈在熊市的防守性也并不比比特幣差。。

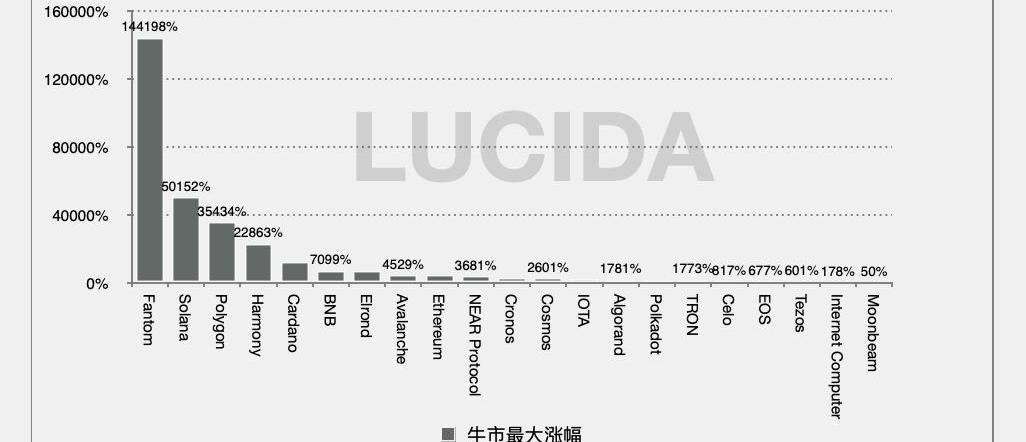

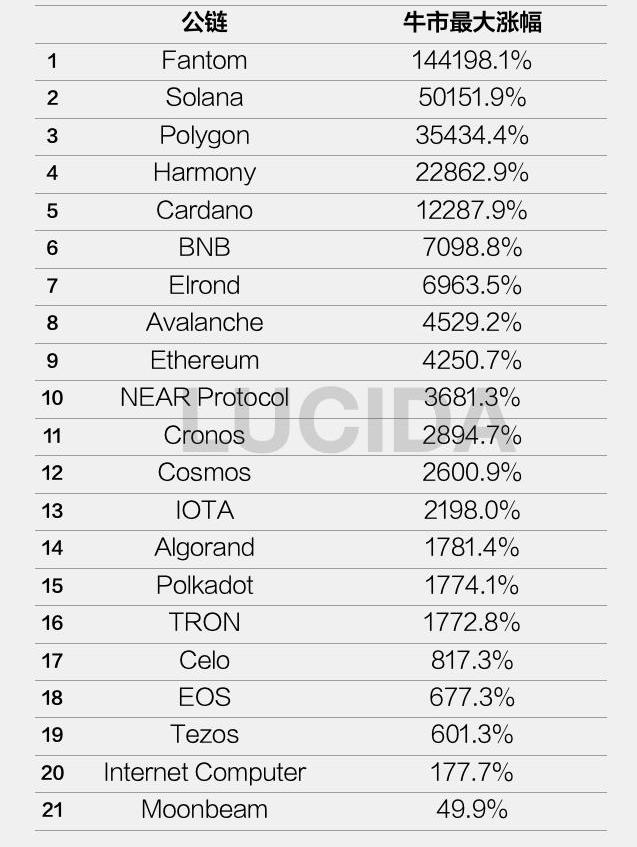

1.3各公鏈的最大漲幅走勢分化嚴重:有千倍漲幅,也有上市即高點

接下來,LUCIDA對這21條公鏈做一下單獨的數據分析。

先看收益部分。

上圖是牛市背景下,21條公鏈的最大漲幅。第一名是Fantom,達到了144198%,其次是Solana,最大漲幅為50152%。

波場TRON賬戶總數突破1.4億:據官方消息,2023年2月2日,TRONSCAN最新數據顯示,波場TRON賬戶總數達到140,006,088,正式突破1.4億。波場TRON各項數據穩中前進,波場生態逐漸強大的同時,也將迎來更多交易量。[2023/2/2 11:42:45]

LUCIDA還發現,公鏈賽道的最大漲幅分布是很分散的:

第一梯隊百倍漲幅:Fantom144198%、Solana50151%、Polygon35434%、Harmony22862%、Cardano12287%

第二梯隊:以Binance、Avalanche、Ethereum為代表,最大漲幅在100倍以內。

第三梯隊:以InternetComputer與Moonbeam為代表,上市即高點。

所以,LUCIDA認為投資公鏈需要認真挑選,不然很可能被深深套牢。

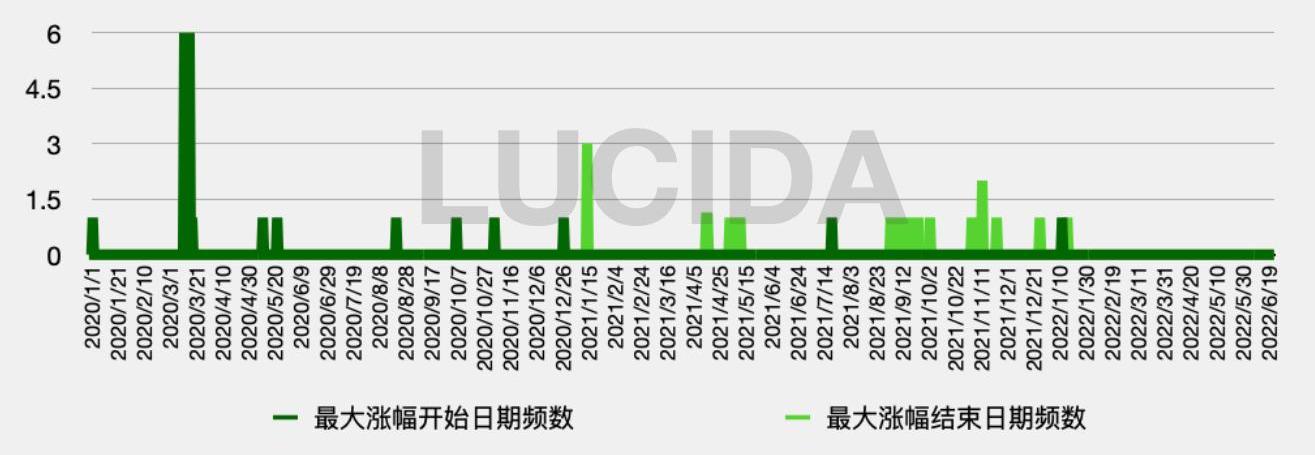

1.4各公鏈最大回撤為60%,持續2個月,BNB是最抗跌的公鏈

說完了收益分布,再來看看風險的部分。

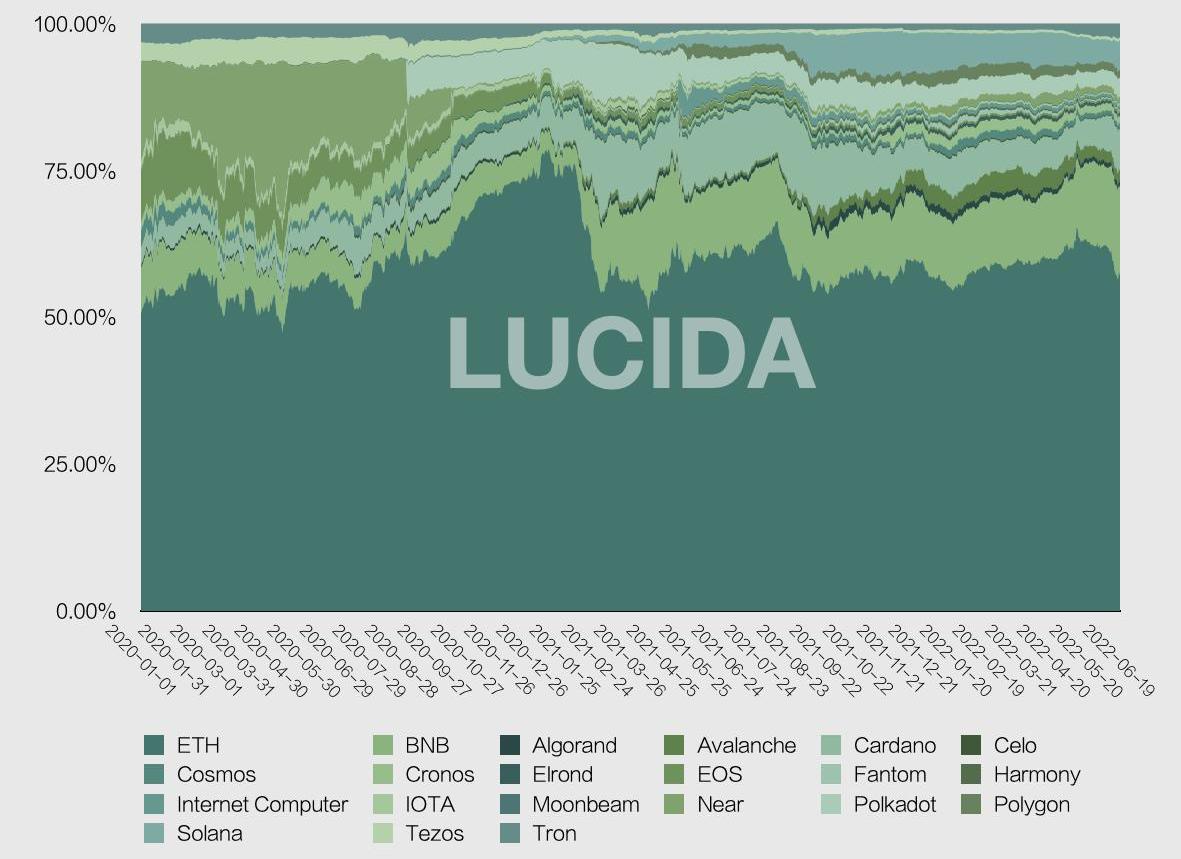

下面綠色的圖是21條公鏈最大漲幅的時間分布情況;絕大部分公鏈在2020年3月-8月開始上漲,并在2021年9月-12月陸續見頂,平均上漲周期為467天。

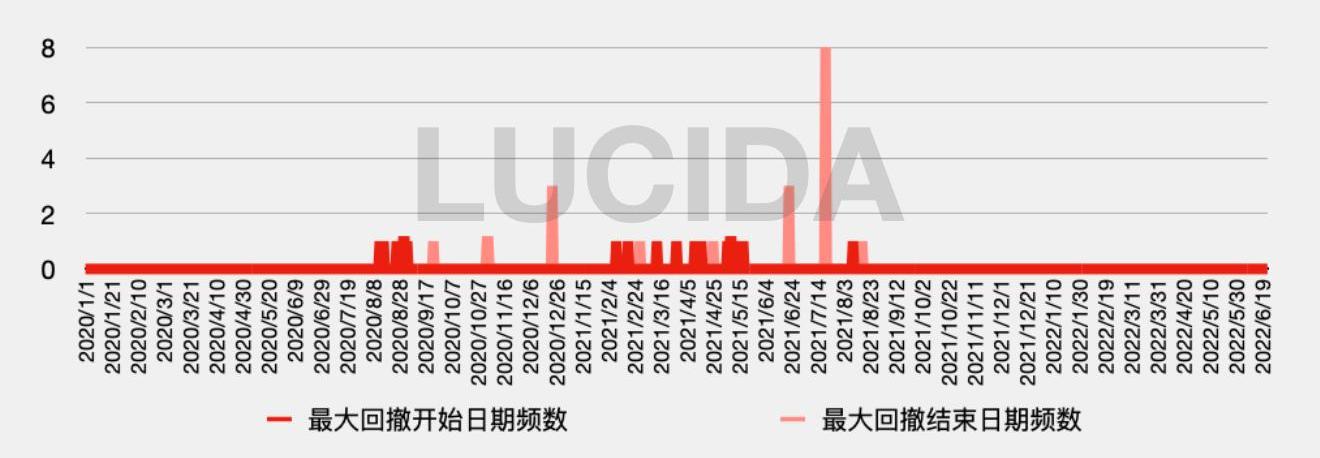

下面紅色的圖是21條公鏈最大回撤的時間分布情況;絕大部分公鏈在2021年2月-5月發生最大回撤,并在2021年6月-8月企穩反彈,平均回撤周期為69天,平均回撤幅度為59.9%。

值得一提的是,BNB的最大回撤只有36.9%,并且只持續了9天就收復了跌幅,堪稱牛市最抗跌的公鏈。

二、2020年-2022年牛市公鏈賽道發展格局

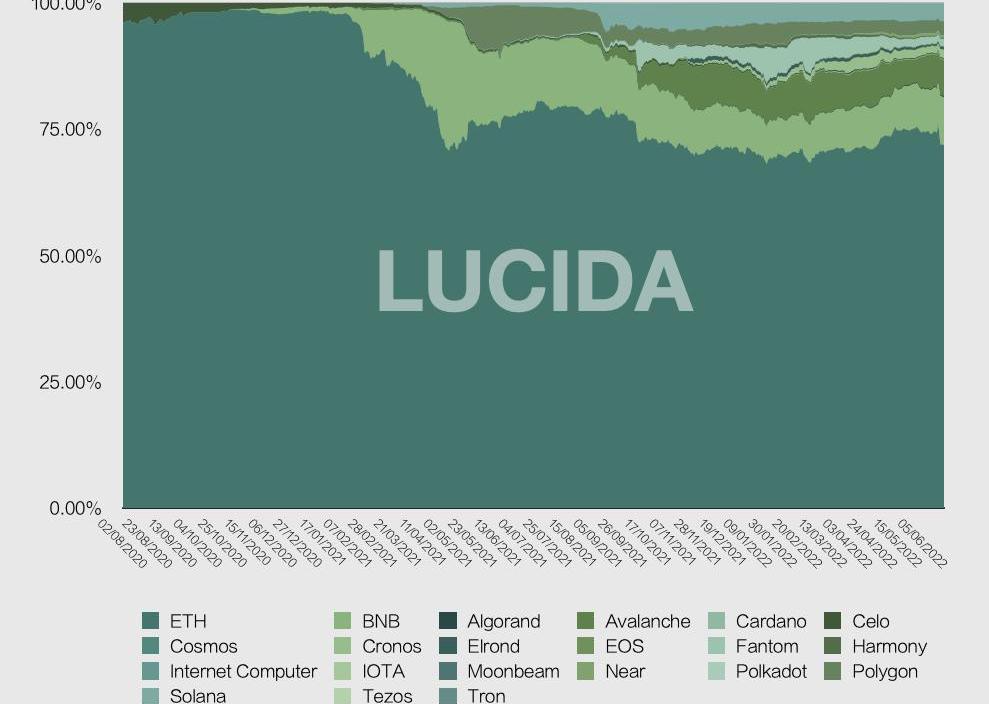

說完了賽道整體表現,LUCIDA再來梳理一下賽道內的格局。公鏈賽道中,Ethereum是當中無愧的龍頭,一直保持著超過50%的占有率。但是,如果我們以TVL占比與市值占比去拆解公鏈賽道,會發現些有趣的事。

Solana生態狗幣BONK:總供應量的50%已空投給社區:1月4日,Solana生態狗狗幣BONK公布Token空投方案,方案稱項目Token總供應量的50%已空投給社區,具體分配細節如下:20%空投給Solana NFT收藏者,包括29.7萬個單獨的NFT;15%空投給早期交易者;10%空投給Solana生態的藝術家和收藏家;5%空投給Solana開發者。行情數據顯示,BONK于過去24小時內漲幅達50.3%。[2023/1/4 9:51:54]

從2021年2月開始,Ethereum的TVL占比突然降低,BNB鏈突然崛起,并且在BNB鏈的帶動下,Polygon、Solana、Tron、Avalanche等公鏈一同擠壓著Ethereum統治地位。

市值統計上看,2021年2月開始,Ethereum的市值占比驟降同樣明顯。

注:以上數據來自DefiLiama,該平臺未提供InternetComputer、IOTA、Polkadot的TVL數據,并且TVL數據僅從2020年8月開始,對TVL占比的定量計算會略有影響,但應該不影響文本的定性分析。

三、2021年牛市公鏈爆發的邏輯

3.1DeFi造成了以太坊的過分擁擠

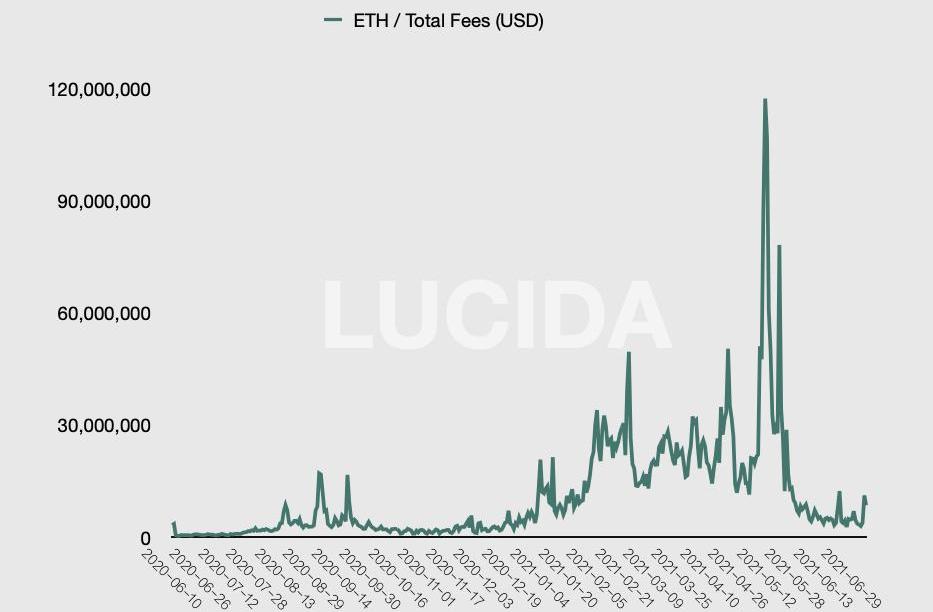

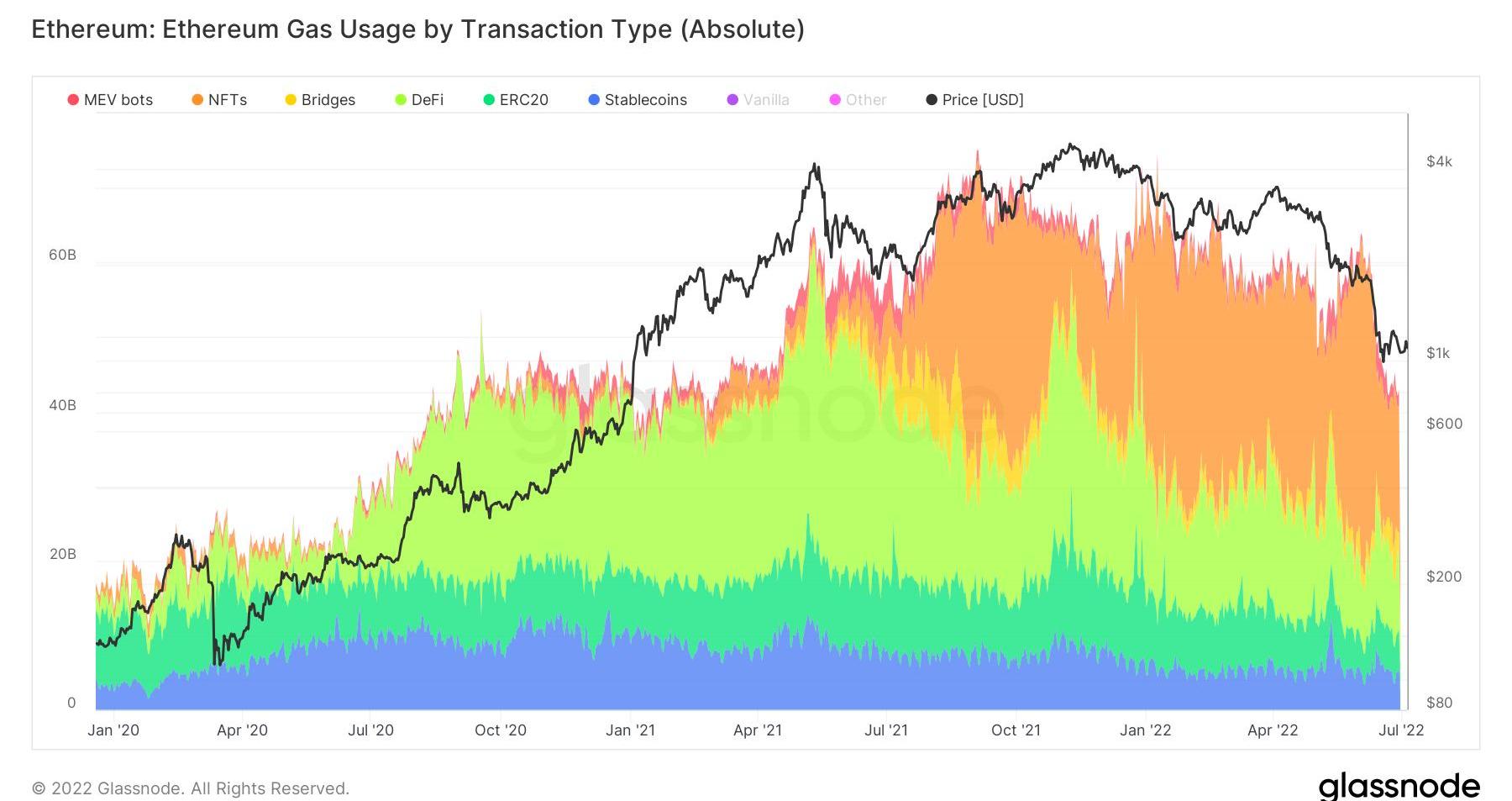

2020年6月DeFiSummer后,以太坊交互需求大幅提升,導致以太坊Gas飆升。Compound推出的流動性挖礦引爆了DeFi,7月以食物命名的代幣挖礦席卷了整個加密領域,高收益徹底點燃了整個加密世界的激情,盡管高收益未能持續,經歷一輪洗禮的DeFi在第四季度再次崛起。年底時不但大量新項目上線,同時原有頭部項目動態更加頻繁。

伴隨DeFi繁榮,以太坊每日Gas費從44.7萬美元增長至4955萬美元,上漲了100余倍,其中占比最高、增長最快的交易來自DeFi。

幣安2022年第三季度共銷毀逾206萬枚BNB:金色財經報道,幣安2022年第三季度(第21個季度銷毀)的BNB代幣銷毀已完成,共銷毀約2065152枚BNB,價值約5.47億美元。最新的季度銷毀包括通過Pioneer Burn Program有效銷毀的4833.25BNB。[2022/10/13 14:26:31]

3.2BSC第一個抓住公鏈賽道的機會

以太坊Gas居高不下,DeFi造富效應如火如荼,巨大的需求給了新公鏈追趕的機會,第一個抓住這個機會的是BSC,它于2020年9月正式發布,隨后幣安宣布成立1億美元種子基金扶持BNB鏈上的DeFi項目方及開發者,進一步支持CeFi和DeFi生態協同。2021年2月2日,上線?5個月的BNBchain迎來了里程碑的一刻——100萬個獨立地址。2月9日,BNBchain鏈上轉賬次數超過160萬,超過了以太坊鏈上轉賬次數的132萬。

BNB鏈通過兼容EVM,承接了以太坊外溢的需求,又通過采用BNB代幣參與項目打新,對BNBchain生態賦能。2021年2月,BNB鏈DeFi生態的爆發和BNB行情形成相互促進的呼應作用。

3.3Polygon、Fantom、Harmony、Avalanche等公鏈采用激勵機制促進發展

隨后4-5月爆發的Polygon同樣兼容EVM,和BNB鏈用BNB代幣賦能的方式不同,Polygon在4月底啟動了1.5億美元的激勵基金,其中4000萬美元流動性挖礦激勵計劃直接引入以太坊頭部DeFi協議Aave,2個月時間,TVL最高上漲68倍。

生態激勵成為后續公鏈發展生態的標配。2021年9月、10月,Fantom、Harmony、Avalanche、Celo和NEAR相繼推出激勵計劃。一些公鏈選擇兼容EVM,如前文提到的BNB鏈、Polygon,此外還有Fantom,兼容EVM能更好的引流以太坊生態。

谷歌搜索關鍵詞“購買比特幣”的興趣降至兩年低點:金色財經報道,數據顯示,谷歌對關鍵詞“購買比特幣”的搜索興趣創下了兩年新低,在截至 9 月 10 日的一周內,得分為6 。值得注意的是,對該關鍵字的最后一次低興趣是在 2020 年 10 月 17 日記錄的,當時加密貨幣正為新一輪反彈做準備,最終在去年?的牛市中創出新高。[2022/9/13 13:25:10]

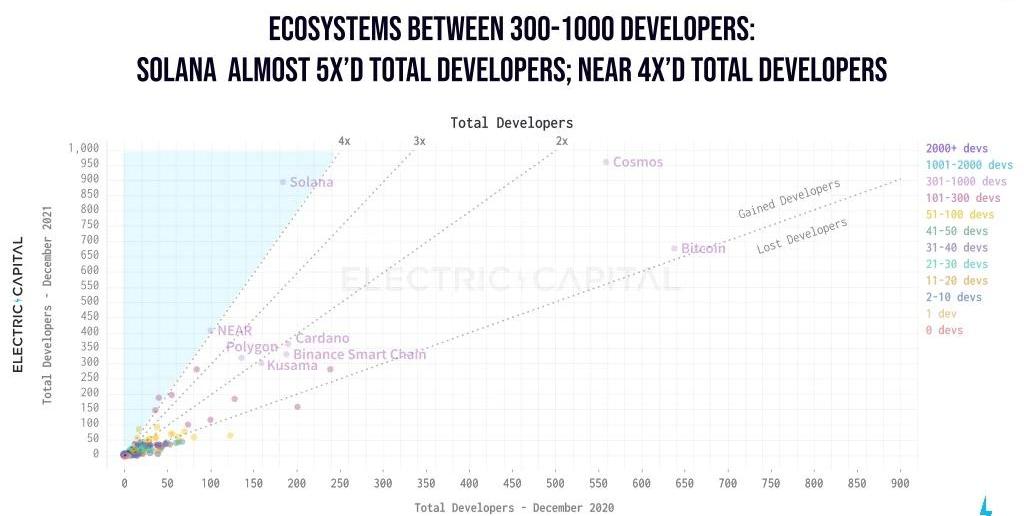

3.4Solana”輕技術、重生態“的策略,實現彎道超車

Solana是公鏈代幣漲幅第一梯隊,它的崛起得益于輕技術、重生態的策略。相比Avalanche、Algorand等知名PoS公鏈,Solana選擇了較為中心化的技術方案,這使得技術實現難度大大降低,能夠快速推出滿足需求。為了使生態繁榮,Solana團隊及其投資人采取了一系列激勵措施以激勵用戶體驗他們的平臺,例如引入流動性挖礦,為開發者提供補貼,舉辦黑客馬拉松,提供捐款資金等等。

如下圖所示,Solana鏈吸引了眾多開發者。2021年,Solana生態的開發者數量及增長速度均在前列。

3.5NFT再次引爆公鏈需求

2020年下半年到2021年第一季度,NFT是最大的公鏈需求來源。

2021年第二季度,NFT接棒DeFi成為第二個帶來大量交易需求的應用領域。隨著各路明星的加入,NFT開始傳播、出圈,大量投資人及項目涌現,NFT的交易規模不斷擴大。以太坊作為第一公鏈,在資金、開發者數量、生態規模上都具有絕對優勢,因而擁有最多NFT項目。同時,其他公鏈的NFT賽道也在迅猛發展。例如Solana鏈,2021年5月市場低迷時其NFT交易量甚至逆勢上漲。目前成為僅次于以太坊的第二大NFT生態。

3.6公鏈輪動邏輯的具體原因

因此可以說,本輪牛市公鏈爆發是由應用層繁榮及以太坊擴展性不足帶來的。公鏈輪動邏輯總結起來有如下幾個原因:

DeFi繁榮造成以太坊Gas費過高以及擁堵,這一局面延續至2021年,NFT、GameFi的輪動繁榮,持續給公鏈擴展性提出要求。

牛市期間各類應用的巨大需求,使得技術落地快、資金雄厚的公鏈能夠占領先機,吸引各類應用加入生態。

不同公鏈資源稟賦不同,即便同樣使用“兼容EVM/跨鏈橋+生態激勵”這一通用公式,具體的策略也不盡相同。BNB鏈和Solana使用平臺幣賦能,Polygon引入以太坊頭部DeFi協議。

EVM兼容能更快享受以太坊成果,包括Fork協議和開發者。

3.7Cosmos與Polkadot的技術難、落地慢是影響漲幅的原因之一

這里面的反例就是Cosmos和Polkadot,他們并沒有享受太多這次牛市帶來的好處,首先是公鏈技術難度高、落地慢,然后是和以太坊兼容性不夠好,需要另外建立跨鏈橋去和以太坊連接。

LUCIDA認為,這也能解釋為什么前文統計的”1.3各公鏈的最大漲幅“中,Cosmos和Polkadot的最大漲幅僅位列12和15。

四、公鏈的護城河

經過一輪牛市的洗禮,新公鏈吸引了開發者和用戶,也建立其了自己的基礎設施和應用生態。如V神所說,未來會是多鏈格局,那么各公鏈在這輪牛市過后建立其了什么樣的護城河。

4.1以太坊

以太坊在加密市場上市值排名第二,市值長期占比位于17%-22%,對于整個加密市場意義重大。《2022年第一季度以太坊生態報告》中數據顯示,以太坊穩定運行的DApp數量4011個,智能合約7220余個。

以太坊是護城河最高的公鏈,網絡去中心化程度和安全性較高,用戶量大、開發者數量多。基礎設施完善,應用種類豐富,已形成網絡效應,具備創新土壤,一直以來引領了區塊鏈應用潮流:

2015年底,以太坊提出ERC20標準,最終直接帶來由2017年lCO發行引起的牛市。2017年,智能合約的發行讓區塊鏈技術邊界有所擴展,區塊鏈作為底層技術進入主流視野。這輪行情中,以太坊市值排名第二奠定了基礎,并帶動了其他智能合約平臺及基礎設施板塊估值;ETH生態內,DAPP數量爆發,NFT、鏈游、分叉幣板塊上漲效應明顯,ETH初步成為山寨幣市場的錨定目標。

該周期中,加密貨幣總市值最高達3萬億美元,以太坊網絡的交易量超過3.6萬億美元。以太坊市值占比從2021年初的11%上漲至20%左右。這輪行情中,以太坊生態中的板塊輪動包括DeFi(DEX、AMM、流動性挖礦、抵押借貸)、NFT、Meme、GameFi、元宇宙等。

加密市場小周期中,除了NFT、DeFi熱點的延續,市場對公鏈估值邏輯的重構推升了公鏈上升行情。

以上歷程中,以太坊生態中每輪周期出現的項目都會在熊市中經歷洗牌,僅10%-20%的項目生存并發展壯大,成為下一個周期中的重要藍籌項目、常用基礎設施。

盡管多鏈趨勢下,以太坊網絡上的總鎖倉價值份額有所稀釋,二層擴容方案的落地。在新公鏈不斷分流以太坊的開發者、用戶、應用的情況下,以太坊自身通過EIP-1559升級降低了GAS波動以及ETH的增發速度,為Optimism、Arbitrum、dYdX等在內的多個L2協議拉開了舞臺帷幕。

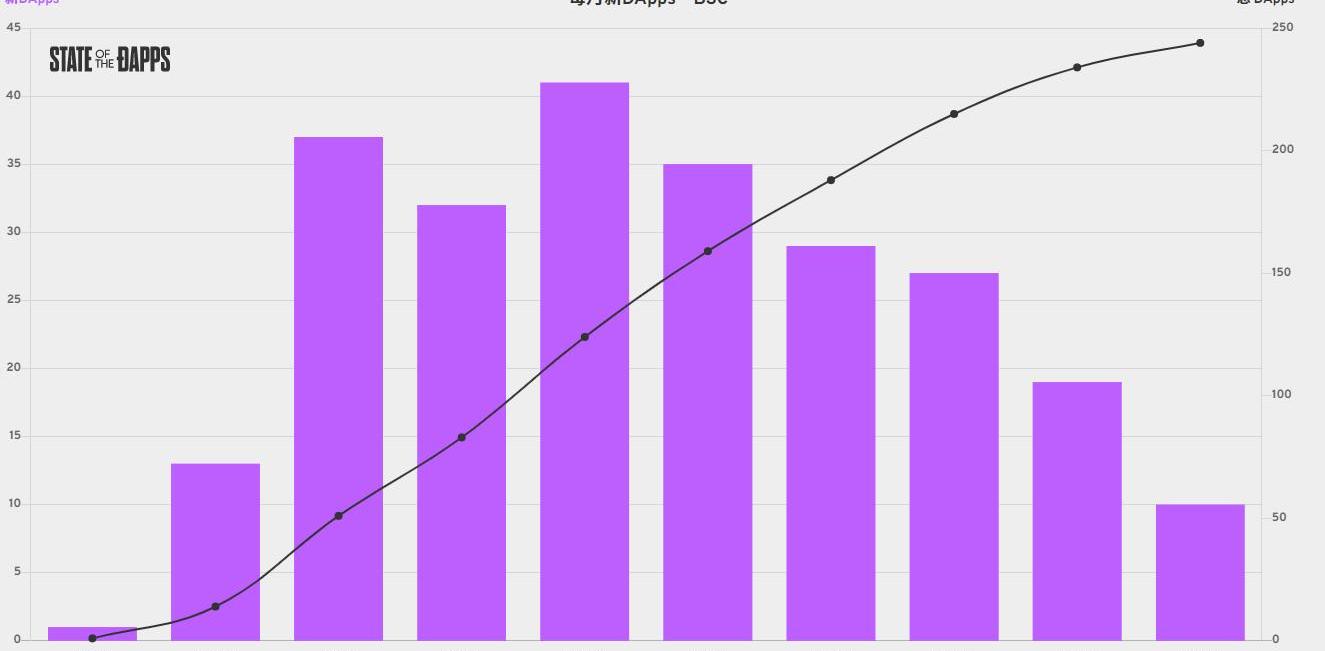

4.2BinanceSmartChain

BSC于2020年9月正式上線。BSC的TVL在2021年第二季度突破150億美元大關后不久,由于BNB及其衍生產品的價格大幅上漲,其TVL在十天內翻了一番以上,達到350億美元。

5.19加密市場大跌之后,BSC成為黑客最活躍的攻擊平臺,連續發生6起攻擊事件,閃電貸是最主要的攻擊手法,損失金額普遍較大,幣價短時受到極大影響。隨著一系列負面催化劑沖擊市場,包括損失2億美元的Venus清算事件和價值4500萬美元的PancakeBunny閃電貸攻擊事件,創下歷史新高所產生的欣快感很快消失了。漏洞利用的增加耗盡了用戶的信心,并導致代幣價格和TVL暴跌。從2021年3月起至9月,平均TVL市場份額保持在15%左右。

BNB鏈的優勢在于有擁有龐大的用戶群,還有Binance的資金、技術、人力等資源支持。缺陷在于網絡高度中心化,生態嚴重依賴以太坊開發者社區。

4.3Solana

Solana協議主網Beta版于2020年3月推出。截止目前,Solana鏈上的項目將近2700,涵蓋DeFi、錢包、NFT、基礎設施、去中心化游戲等8個主要領域以及穩定幣、DEX、衍生品等十五個細分領域。

Solana已發展出了較為完整的NFT生態基礎,比如項目工具、交易市場。MagicEden是一個基于Solana的NFT交易市場。其在開發初期選擇了非EVM的Solana進行建設,正是看重其高性能優勢,并且集中發力在游戲垂直領域。目前交易量占到整個Solana?生態的?97%以上。值得注意的是,Opensea此前僅支持以太坊,在今年四月開始支持Solana,但是其頭部項目OkayBears的絕大部份交易仍然是在MagicEden完成。

由于Solana網絡費用收入相對較低,除非dAPP和使用量增加或費用提高,否則可能無法支持基于現金流的估值模式。和BNB鏈類似,Solana網絡中心化程度也非常高。隨著用戶規模擴大,Solana網絡所顯現的持續不穩定性,并已經有多次宕機,停止出塊的事件發生。從去年到今年,Solana連續多次超長時間宕機,在不斷的事故中,大家也開始懷疑Solana的創新機制其實并沒有真正解決“不可能三角”,而僅僅是保全了“效率”而犧牲了“安全”。

五、結語

公鏈代幣的市場表現既具有爆發性,又有很好的抗風險性,是資產配置中非常重要的板塊。從這一輪牛市的公鏈輪動爆發來看,盡管以太坊有先發優勢,但公鏈格局還未成定數。不論是通過生態激勵,更好的連接以太坊,或是引入爆款級應用,公鏈都能迅速占領市場份額。在公鏈正式上線或生態爆發之前早早透支預期的公鏈市場表現稍差,可以看出公鏈是由需求驅動的領域。

這一輪牛市公鏈受益于DeFi、NFT應用爆發以及以太坊處理能力不足,誰能提供新應用所需的性能支持和資金支持,就能快速發展。這個邏輯預計在下一周期會稍有所不同,原因是經過市場沉淀,穿越牛熊優質的應用會占領更多市場,相應這些應用所在的公鏈就會因此受益。

來源:金色財經

Tags:以太坊SolanaSOLLANA以太坊價格今日行情美元solana幣最新消息solana幣官網solana幣價格

前情介紹: 1.AdjustingQuadraticMechanism是由2018年Vitalik與哈佛教授共同推出的二次融資演化而來.

1900/1/1 0:00:00作者:Maco 修訂:Evelyn 一、基本信息 1.Avalanche架構和技術Avalanche以三鏈架構為特點,分別為交易鏈、合約鏈、平臺鏈,下圖給出了比較清晰的分工.

1900/1/1 0:00:00?時光之旅,熱愛共赴。任憑時光流轉,熱愛歷久彌新。7月,ZT與您再譜平臺新篇章。為感謝您對ZT一直以來的支持,值此ZT四周年之際,ZT將於2022年7月6日00:00-2022年7月13日00:.

1900/1/1 0:00:00Solana作為新一代創新公鏈的領頭羊,因網絡的價格低廉,使用速度快的優勢,很多項目例如鏈改、慈善、第三世界基建、藝術家孵化等開始大放異彩.

1900/1/1 0:00:00投資上只有一個方向,不是做多,也不是做空,只有做對的方向。我是縱橫幣海,一個愿陪你東山再起的朋友。一個人能有多大的成就,要看他有誰指點。希望我能是你的伯樂,陪你度難關,與你共進退.

1900/1/1 0:00:007.10BTC行情分析 周末行情很枯燥,走勢緩慢波動也小,凌晨行情再次插針至21900一線未能站穩隨后回落,一路震蕩下行低位跌至21100附近短期暫時止跌.

1900/1/1 0:00:00