BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD-2.13%

LTC/HKD-2.13% ADA/HKD-1.56%

ADA/HKD-1.56% SOL/HKD-1.65%

SOL/HKD-1.65% XRP/HKD-2.69%

XRP/HKD-2.69%作者:FrogsAnonymous,本文由DeFi之道編譯

當今市場上不乏DeFi協議,并且有大量機會通過為它們提供流動性來賺取收益。UniSwap、Balancer和Curve等“老牌”協議,開創了現在幾乎所有AMM協議都使用的恒定乘積做市商模型和StableSwap不變量。他們的主張很簡單:用戶提供流動性,當池子被用來交易時,每個協議根據這些公式分配費用。

然而,使用這些不變量的LP會注意到一個關鍵問題:價格變化會導致損失,而費用一般無法彌補。這種利潤損失——無形的,但可衡量的,被稱為無常損失。那么,當你可以通過簡單的持有和出售獲得更多收益時,為什么還要提供流動性呢?

如果我們能改變這個想法,讓自己從這種最初的損失中獲利呢?如果我們能夠利用這一現象,在更廣泛的多/空策略中作為一個有利可圖的對沖呢?

這一切都可以通過我稱之為“LPDiving”的技術來實現。為了更好地理解它,讓我們先回顧一下無常損失的基礎知識。

無常損失

無常損失是一個相當簡單的概念,但其含義是可怕的:持有和出售資產比將其部署在流動性池中并收取費用更具收益性。這是因為兩個池子里的資產之間的價格差異造成了損失。那么,無常損失更準確地描述為差異損失。

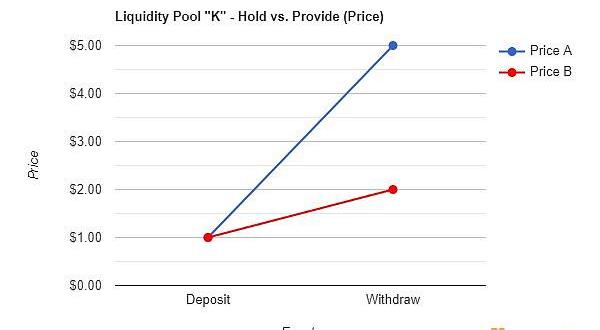

以LP池K中的兩種資產為例,它們的可變價格升值不受AMM/LP本身的影響。想象一下,你投入了:

500個代幣A,價格為1美元

500個代幣B,價格為1美元

以1000美元的價格存入1000個代幣

現在,考慮一種情況:

代幣A從1美元增加到5美元

代幣B從1美元增加到2美元

最終價值為3500美元

合理的假設是,存款人以后可以在價格升值或貶值后以1:1的比例提取存款,就像買入并持有一樣。500個代幣A,500個代幣B。

但是,這不會發生。這個池被指示根據預言機價格以及每當交易通過它們進行做市。因此它的名字——恒定乘積做市商。

IEEE標準協會主席袁昱:智能化正在爆發 元宇宙即將到來:金色財經報道,IEEE最高董事會董事兼IEEE標準協會主席袁昱表示,“我們處于數字智能化和數字現實化兩個階段中間,智能化正在爆發,元宇宙即將到來”。袁昱提出,通用人工智能將在需求側和供給側推動元宇宙的發展。大尺度、細粒度的虛擬世界,海量的、多樣化的虛擬場景和虛擬物品在生成式人工智能的輔助下,將以千百倍的速度被創造;數以億計的虛擬角色也將由生成式人工智能驅動,提供深度個性化的各種互動體驗與服務。同時,元宇宙為勞動力提供了更多空間。(證券時報)[2023/7/6 22:21:53]

除非兩種資產有足夠強的相關性,以至于每種資產的價格delta相等,否則每當價格出現分歧時,儲戶就會提取不規則的數量。實際上,存款人將提取:

316.23個代幣A,價值1581.14美元

790.57個代幣B,價值1581.14美元

如果存入,最終價值為3162.28美元

存款人經歷9.65%的無常損失。

A.1-持有與提供的對比

A.2-持有與提供的比較

A.3-持有與提供的對比

這個利潤明顯低于完全不提供流動性所能獲得的利潤,這往往會使池子里的存款人首先不愿意存款。許多協議試圖通過發放來激勵流動性,作為向儲戶支付費用的一種方式,但這些費用幾乎總是不能彌補價格差異帶來的損失。

考慮一下:協議是否有能力向每個存款人支付差價——在上面的例子中是337.72美元?通常情況下,作為費用支付的代幣通過分配膨脹的低成本供應來補償,這通常會迫使儲戶簡單地重新復合所賺取的邊際利潤。對無常損失的受害者來說,這是個小小的安慰!

人工智能加密搜索引擎Kaito AI完成530萬美元融資:金色財經報道,人工智能加密搜索引擎Kaito AI在Dragonfly Capital領投的一輪融資中籌集了530萬美元。紅杉資本、Jane Street、AlphaLab Capital和Mirana Ventures參投。

據悉,Kaito 的核心是一家AI初創公司,致力于解決加密領域的信息碎片化問題。自去年12月以來,其產品一直在機構投資者中進行內測,并將于今日開放公測。[2023/2/22 12:20:48]

顛覆想法

這就是為什么不鼓勵將超過一種資產集中在一起的核心原因——它增加了做市商的復雜性。此外,根據利潤不斷地重新分配資產,使得儲戶很難預測他們是否能通過領取LP代幣來拿回他們的錢。

然而,在觀察AMM行為時可以看到一個獨特的價值記錄。再看看我們前面提到的例子的結果。

316.23個代幣A,價值1581.14美元

790.57個代幣B,價值1581.14美元

請注意,雖然A和B的價格相同,但提取的代幣數量不同。我們從500個代幣B開始,現在有790.57個。自動做市商的效果是存款人用A的股份換B的股份,而這兩種資產的價格都會隨著時間的推移而上漲。隨著它們之間的價格出現分歧,我們利用我們對A的分配,將更多的股份分配給B。

那些從事流動性池工作的人可以應用一種更復雜的方法,通過利用重新分配機制,從基于CPMM的LP中獲利,我稱之為“LPDive”的一種相互作用。

初學者的高級流動性

這個概念相當簡單:將資金存入流動性池,然后在價格出現分歧時提取資產。然后,為數量較多的資產建立一個多頭頭寸。

盈利的跳水源于利用差異損失的現象。核心押注是,在分歧之后,多頭資產頭寸的升值速度是指數化的,收益大于持有或存款。對于常見的代幣LP設置,本文提供了兩個例子:代幣穩定池的CompressionDive,以及Token-TokenPool的TwinDive。

示例一:代幣穩定礦池跳水

Polygon鏈上項目FIO Protocol發生Rug Pull:金色財經消息,據CertiK監測,Polygon鏈上項目FIO Protocol發生Rug Pull,FIO代幣下跌100%。[2022/8/15 12:25:58]

代幣穩定池的工作方式就像一個原生的美元成本平均機制,在任何方向都是如此。這是對沖的核心——存入代幣穩定池允許用戶在上升或下降的過程中以較低的收益進行DCA,同時賺取一些費用。這將被稱為壓縮跳水。

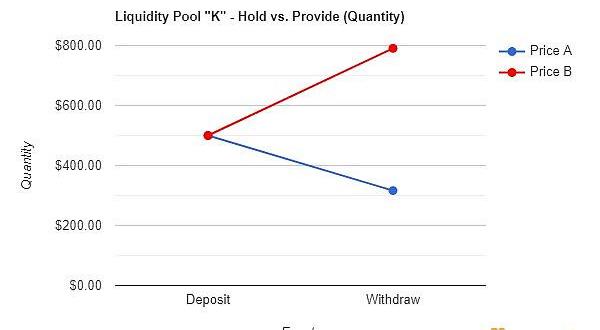

讓我們來看看這個例子。假設投資者LP具有:

500個代幣A和500個穩定幣B,每人1美元購買

該投資者使用靈活的多/空策略

投資者做多A,靈活做空B

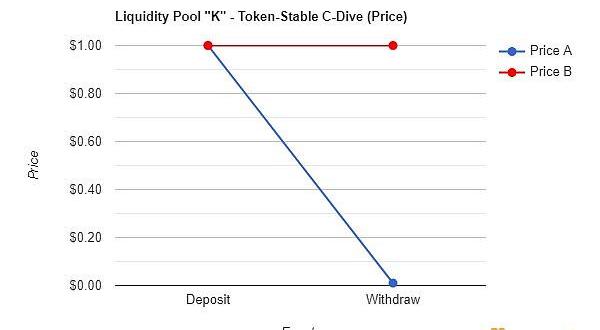

然后,假設發生以下情況:

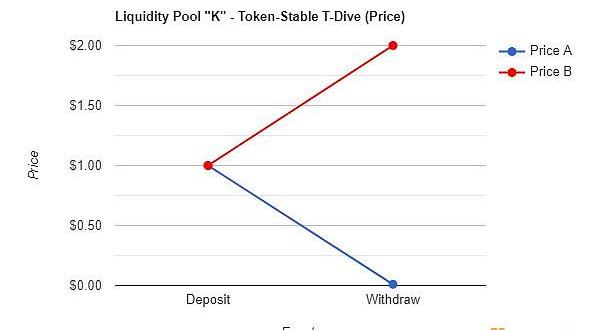

代幣A的價格降至0.01美元

穩定幣B的價格保持在1美元

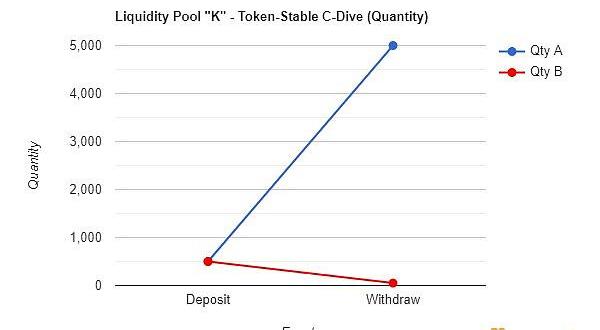

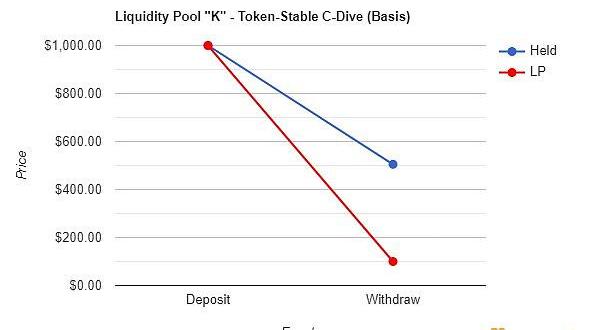

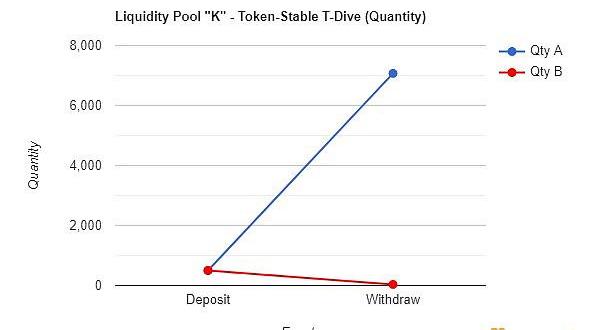

由于投資者希望在A上持有一個多頭頭寸,因此如果價格貶值,他們可以簡單地撤回其流動性池代幣K。在此示例中,當代幣A達到0.01美元的價格點時,投資者退出,留下5000代幣A和50個穩定幣B。

D.1-壓縮跳水價格變化

D.2-壓縮跳水數量的變化

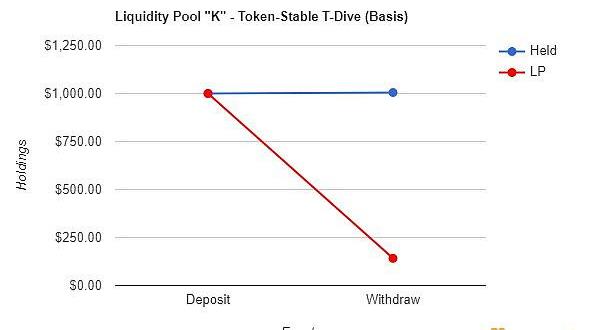

D.3-壓縮跳水基礎變化

其結果是存款人的損失增加了!

LP'ing給他們總共剩下了100美元,而如果他們簡單地持有,他們會有505美元。對于流動性池的儲戶來說,這似乎是一個相當糟糕的情況,因為應計費用不能補償這種程度的損失。

以太坊的主網已完成第10次影子分叉,比預期早26小時:金色財經報道,以太坊的第十個影子分叉于昨天生效,比預期早了26小時,此時終端總難度 (TTD)在區塊高度15217902被覆蓋為 54,892,065,290,522,348,390,492 。\u2028影子分叉使該項目離以太坊 9 月份的主網升級更近了一步。第三次也是最后一次測試網合并,Goerli,預計將于 8 月 10 日發生。\u2028以太坊 DevOps 工程師Parithosh Jayanthi稱,這個影子分叉將測試與 Goerli 合并中將使用的版本近似的版本。至于為什么它比預期更早發生,Jayanthi稱是哈希率發生了明顯的變化,這可能會加快這一進程。這不會是最后一個主網影子分叉,以太坊將繼續運行主網影子分叉,直到合并。(Coindesk)[2022/7/27 2:41:39]

在這個例子中,無常損失被計算為80.2%,如果儲戶沒有監控他們的頭寸,凈損失非常大!存款人損失慘重,他們可能會傾向于割肉。

這就是我們在這個流動性資金池中“跳水”的地方。即使池子的價格下降了,A的數量還是呈指數增長。無論他們知道與否,隨著價格的下降,儲戶用他們的穩定幣B購買了更多的A。

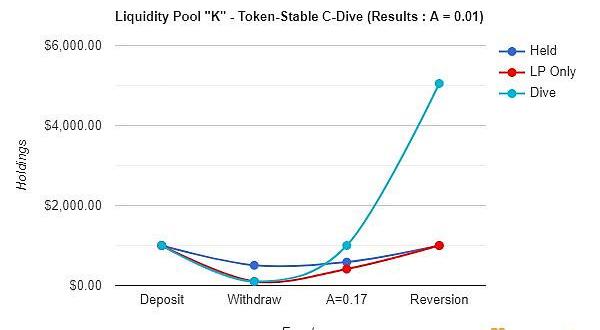

這里LP跳水的核心前提是:將無常損失重新規劃為對代幣的重新分配,相信它們會回到初始價格。投資者沒有放棄代幣A的頭寸,而是退出以持有多頭頭寸。通過持有這個多頭頭寸,投資者實際上降低了他們的盈虧平衡價格!

存款人擁有5000個代幣A

存款人有850美元的無常損失

用無常損失除以代幣A的數量

當代幣A價格=0.17美元時,儲戶收支平衡

這就是指數收益發生的地方。在這個例子中,當代幣A升值超過0.17美元時,多頭頭寸的風險回報率也會呈指數級增長。

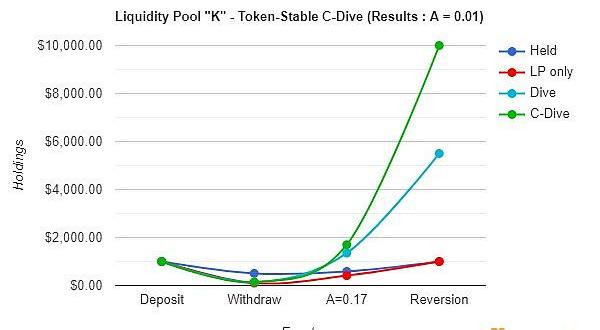

D.4-A=0.01美元時的壓縮跳水回歸比較

美國紐約州參議院通過為期兩年的加密挖礦暫停法案:6月3日消息,市場消息:美國紐約州參議院通過為期兩年的加密挖礦暫停法案。[2022/6/3 4:00:28]

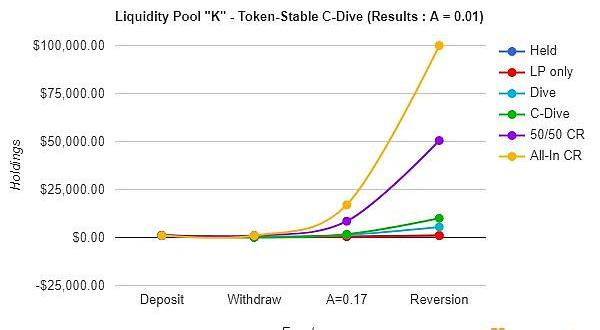

這個時候,精明的觀察者可能會考慮在沒有流動資金池的情況下采用這種策略:他們不再存入1000美元,而是簡單地使用初始1000美元的一半或全部以0.01美元的折扣價購買100000個代幣A。這種策略在沒有LP的情況下表現更好,因為交易者在沒有額外工具的情況下做市。

D.5-50/50或All-InPico底部交易的壓縮跳水回歸比較

這就引出了一個問題:當確定Pico底部是最賺錢的時候,為什么還要使用跳水策略呢?這個想法是,使用跳水策略允許投資者在功能上使用LP作為對沖工具。下行風險通過AMM的機制自然得到保護,因為確定Pico底部的時機說起來容易,做起來難。

通過整合來壓縮代幣價格以獲得收益

我們可以通過借鑒底部做市商的思路,并在跳水策略中實施來重新平衡風險配置。那么,壓縮就是行使靈活的空頭頭寸。

跳水者可以選擇在他們立即撤出后鞏固他們的穩定幣B頭寸,以現貨價格買入代幣A。在恢復到初始價格的前提下,這進一步放大了跳水策略的收益。

總結:

使用50個穩定幣B增加5000個代幣A的頭寸

存款人現在有10000個代幣A

我們仍然假設這是一個不使用集中流動性頭寸的LP

D.6-壓縮跳水的杠桿作用示例

這是C-Dive最吸引人的地方:最終的總頭寸為10000美元,初始存款后有9000美元利潤。在流動性池上使用壓縮跳水策略,可以對代幣A的頭寸進行原生對沖,并獲得類似于選擇本地或pico底部的利潤。

示例二:Token-TokenPoolDive

真正神奇的是當你開始處理兩個具有波動性的代幣時。如果使用得當,LP會你最喜歡的對沖工具。使用Token-TokenPool開始引入杠桿跳水策略,通過將一種資產與另一種資產壓縮,以獲得成倍的收益。

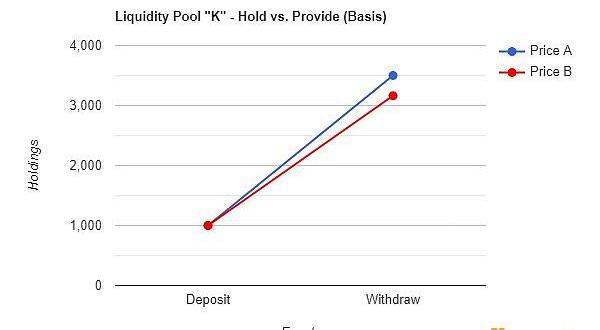

讓我們假設一個投資者的投入與以前相同:

500個代幣A,500個代幣B——每個1美元

1000美元的初始存款

該投資者使用靈活的多/空策略

該投資者做多A,靈活做空B

然后,假設發生以下情況:

代幣A的價格降至0.01美元

代幣B的價格上漲至2美元

E.1-Twin-Dive價格變化

E.2-Twin-Dive數量變化

E.3-Twin-Dive基礎變化

跳水退出總結:

7071.07代幣A

35.36代幣B

如果持有,價值1005美元

如果存放在LP中,則為141.42美元

在這種情況下,無常損失計算為85.93%-比Token-Stable池的IL高5.73%!從這個角度來看,差異損失看起來非常可怕。

讓我們評估盈虧平衡點:

7071.07的代幣A需要補償初始存款的-858.58美元的損失

存款人擁有35.36個代幣B,即70.72美元

我們必須補償代幣B在回升過程中的定量IL損失,以計算收支平衡

我們從存款價值中減去代幣B持有量(1000-70.72)

將此IL補償值除以代幣A的數量(929.28/7071.07)

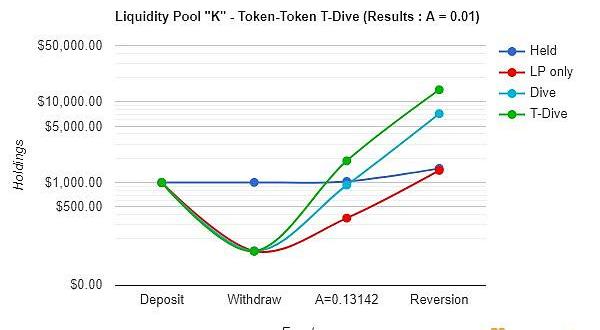

當代幣A=~0.13142美元時,存款人達到盈虧平衡

此外,儲戶可以通過事后立即買入來選擇是否在取款時行使空頭頭寸。我們可以像在最初的壓縮跳水法中那樣,在提款時取B的價值,并以此為杠桿。這使我們的代幣持有量增加了一倍,達到14,143.07。

E.4-A=0.01時的壓縮跳水回歸比較-使用A=0.13142作為盈虧平衡點

正如人們開始看到的那樣,使用TwinDive是根據B的杠桿購買力利用壓縮跳水的一種杠桿形式。這是在Token-TokenPool上使用跳水方法的嚴格好處。計算Token-Token雙跳水策略上可用的基本杠桿的最簡單方法是,將杠桿代幣或代幣B,在這種情況下,將其除以代幣A的價格。

例如:

代幣B在提款時的價格為2美元

代幣A的提款價格為0.01美元

基本杠桿為200

這種策略通常被稱為流動性“吸血鬼”。這是因為流動性通過代幣數量有效地從儲戶那里獲取,并根據杠桿率轉移給跳水者。一般來說,這種流動性是根據其MEV提取的,也就是說它是一種有效的做空工具。

LPDive的積極和消極影響

假設價格預測有利于多頭/空頭投資者的方法,并且收費收益代幣具有價值,那么使用跳水方法可以減輕無常的損失,并將利潤復利給存款人。任何投資者都可以在任何利用CPMM不變量的LP上使用這一策略,或其一些衍生品。在集中的LP頭寸上使用這種方法有額外的細微差別,一般效果因個人協議而異。

與簡單的買入、持有和賣出相比,相對于協議功能允許的標準行為,LPDive自然會產生指數級的利潤。規模較小的存款人可以通過這種方法獲得更多利潤,并且更容易在較便宜的鏈上進行測試。

人們更容易將AMM和LP視為原生對沖工具,而不是存款以賺取收益的工具。該工具所提供的收益過程是,自然地做空一種資產與另一種資產,一直到較低的估值,收益減少,并自動進行多空對沖策略。使用基于delta的對沖策略的基金或投資者可以將價格變化視為delta,將LP的價格/數量變化視為gamma。

對于除跳水者之外的所有其他參與者,此動作的負面影響通常都很高。從更廣泛的市場環境來看,持續執行此操作會導致價格壓縮或臨時價格等價,以及分配給跳水者更多代幣,作為承擔他們跳水的任何資產風險的補償。也就是說,在所有資產池中的所有資產中,所有的現貨價格都向最低的平衡值移動。在此期間,跳水者可以使用LP作為本地對沖工具來利用杠桿,這使得池中的TVL粘性降低,或者更容易出現“吸血鬼”。

對于沒有跳水的投資者來說,通常情況下,資金池APR產生的協議代幣的費用數額是有利可圖的,盡管不是最大的利潤,因為它承擔的風險比跳水小。如果使用LP跳水方法增加,儲戶通過深度流動性來鞏固資金,賺取費用的做法將變得更有利可圖。

耦合風險與兩者之間的價格行為相關,這意味著資產的波動性在它與AMM配對的那一刻就降低了。持續使用跳水策略,特別是杠桿式C型或T型跳水,進一步降低了波動性,這導致杠桿式跳水策略的有效性降低。

結論

Yieldfarm無利可圖的假設是正確的——跳水者承擔多頭/空頭風險,在短期內比儲戶賺更多的錢。當前使用基于CPMM的不變量的LP存在跳水者利用這些軟漏洞的風險,這是不變量使用的機制的副產品。另一方面,這為AMM和LP開辟了新的實施和研究領域,尤其是與自動化DEX相關的領域。通過收集關于這些概念的知識,可以在這些協議中深化鏈上流動性,并且可以圍繞流動性池開發更強大的功能。

來源:金色財經

Tags:DIVTOKENTOKTOKEDIV幣tokenplace幣發行價格WadzPay Tokenimtoken在中國合法嗎

眾所周知,幣圈一天,人間一年。今年以來,加密貨幣市場的悲壯真可謂是「聞者傷心聽者流淚」,該市場市值已經降至9000億美元左右,較年初蒸發超過2萬億美元.

1900/1/1 0:00:00據最新消息,JustLend總質押價值為3,374,931,949美元,突破33億美元,目前在波場TRON項目中位列第一.

1900/1/1 0:00:00根據Cosmos發布的2022年展望報告,預計2022年Cosmos生態將實現由200條區塊鏈網絡構建的多鏈系統,較2021年底同比增加586%同時,每條鏈上將承載其它協議.

1900/1/1 0:00:00幣圈葉秋:日線站穩拉升19000多單減倉持有 昨晚的走勢很極限,受cpi數據利空影響,一根大y線直接觸及至18900一線止跌,晚間M股受挫下跌,但大餅并沒有持續跟隨.

1900/1/1 0:00:00從這一輪牛市的公鏈輪動爆發來看,盡管以太坊有先發優勢,但公鏈格局還未成定數。比如說輕技術、重生態的Solana,利用引入流動性挖礦,為開發者提供補貼,舉辦黑客馬拉松,提供捐款資金等措施以激勵用戶.

1900/1/1 0:00:00Diem原團隊推出的公鏈Aptos計劃9月底啟動主網,其生態已初露頭角。公鏈項目Aptos于7月12日開啟了激勵測試網2,距離激勵測試網1僅過去幾個星期,激勵測試網2的官方統計數據還沒有出來,但.

1900/1/1 0:00:00